Uno de los conceptos más importantes, sin el cual es imposible operar, es la temporalidad.

Vamos a aprender sobre la temporalidad y cómo usarla. Después de leer este artículo, también aprenderás cómo utilizar varias de ellas simultáneamente al operar, lo que puede aumentar la eficiencia de tu sistema de trading de forma significativa.

¿Qué es una temporalidad?

La temporalidad es el periodo de movimiento del precio.

Por ejemplo, si la temporalidad es de 5 minutos, significa que podrás ver cómo cambia el precio cada cinco minutos en el gráfico del activo seleccionado. Si usas un gráfico de barras o de velas japonesas, significa que aparecerá una nueva vela o barra en el gráfico cada cinco minutos.

Si la temporalidad es de un día, aparecerá una nueva vela o barra cada nuevo día de trading.

Para operar con éxito, primero debes seleccionar la temporalidad en la que utilizarás una estrategia y que recibirá señales del sistema de trading para abrir o cerrar operaciones.

Esta se denomina temporalidad de trabajo.

Cabe señalar de inmediato que se aplican las siguientes reglas al seleccionar una temporalidad:

Cuanto mayor sea la temporalidad seleccionada, mayor será la precisión de las señales y menores los riesgos.

Cuanto menor sea la temporalidad seleccionada, menor será la precisión y mayores los riesgos.

La tendencia del precio es siempre más fuerte en las temporalidades más altas que en las más bajas. Por ejemplo, si el precio se está moviendo hacia arriba en la temporalidad diaria (tendencia alcista) y hacia abajo en la temporalidad de cuatro horas del mismo activo (tendencia bajista), entonces la tendencia alcista seguirá siendo más fuerte que la bajista.

¿Cuáles son las principales temporalidades de Forex?

Las temporalidades clave en Forex son de 1 minuto, 5 minutos, 15 minutos, 30 minutos, 1 hora, 4 horas, 1 día, 1 semana y 1 mes.

Cada temporalidad posterior es la más antigua con respecto a las anteriores.

Cada temporalidad anterior es la más joven con respecto a las siguientes.

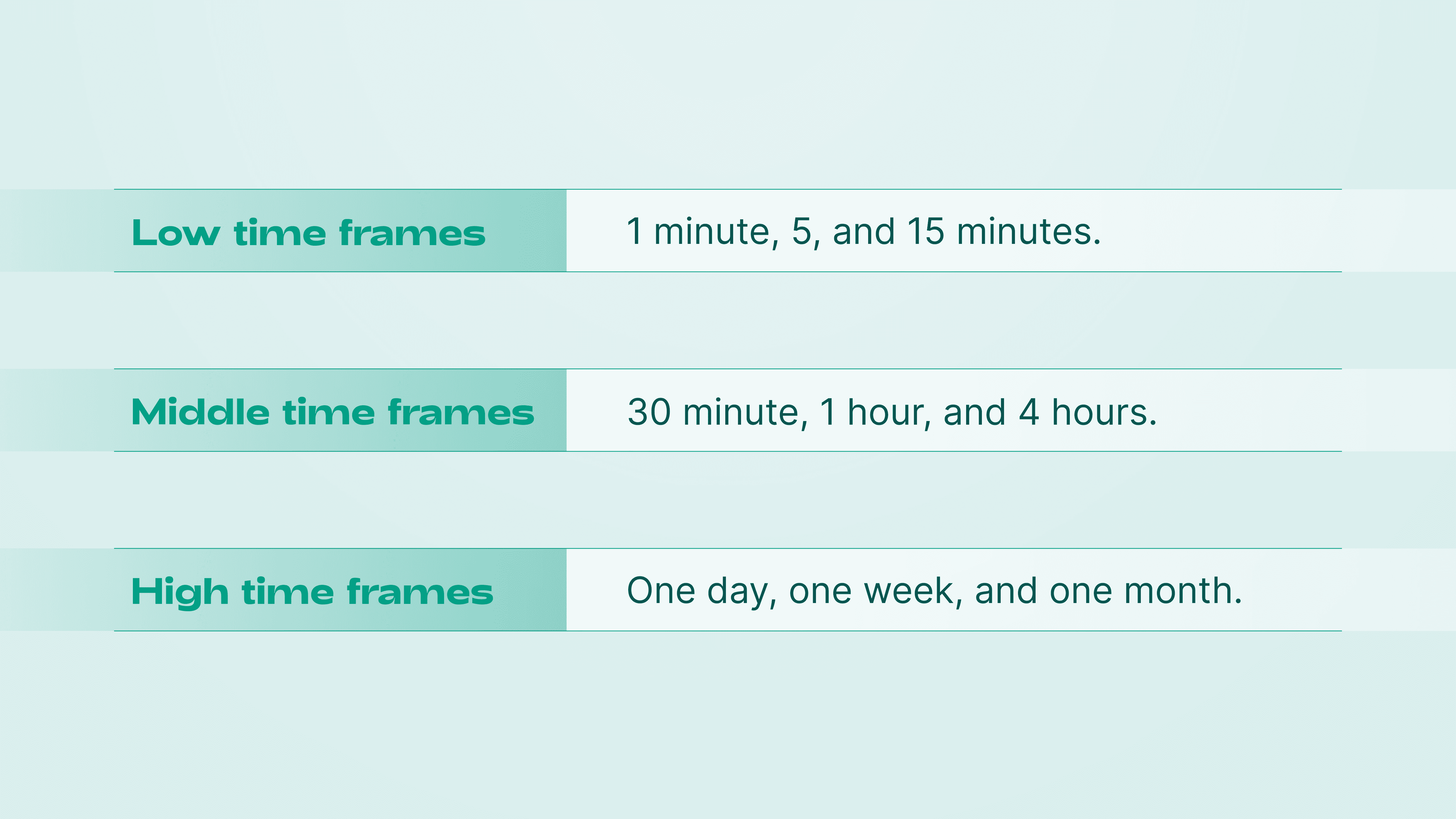

Por lo general, se suele dividir las temporalidades de forma convencional en los siguientes grupos: baja, media y alta.

Las temporalidades bajas son de 1, 5 y 15 minutos.

Las temporalidades medias son de 30 minutos, 1 hora y 4 horas.

Las temporalidades altas son de 1 día, 1 semana y 1 mes.

Al analizar las temporalidades bajas, examinamos el comportamiento a corto plazo del precio de un activo; al observar las temporalidades medias, examinamos la tendencia a mediano plazo, y al analizar las temporalidades altas, vemos la tendencia a largo plazo.

¿Cuál es la mejor temporalidad para operar?

Así como no existe la mejor estrategia para operar, tampoco existe la mejor temporalidad.

La elección de una temporalidad depende solo de las preferencias subjetivas del trader: su temperamento, la estrategia de trading que haya elegido y el activo que vaya a operar. En el mercado puede ocurrir que algunas estrategias que funcionan en temporalidades bajas no funcionen bien en las medias o altas, y viceversa. Pero el mercado es cambiante. También puede suceder que la estrategia seleccionada deje de funcionar en el activo o la temporalidad elegida. Entonces el trader debe decidir si modifica la estrategia, cambia la temporalidad o abandona el análisis de ese activo en concreto.

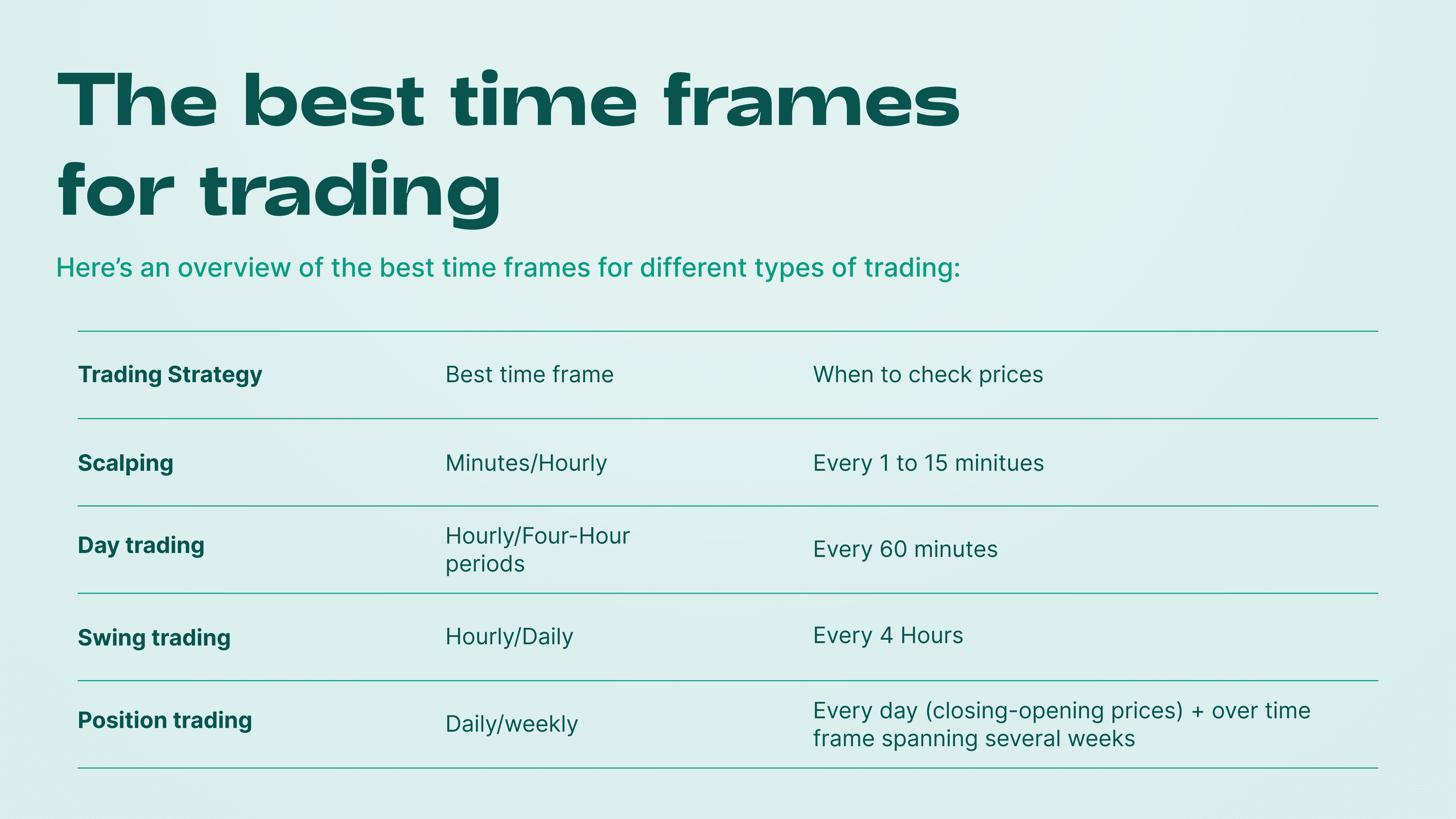

La mejor temporalidad para el scalping

Los traders que operan en temporalidades más bajas se denominan scalpers.

El scalping es el enfoque más arriesgado en el trading y, desde luego, implica obtener las mayores ganancias.

Los scalpers intentan ganar en temporalidades muy cortas de movimiento de precios y suelen abrir y cerrar grandes cantidades de operaciones.

En nuestra opinión, la mejor temporalidad para el scalping no es de 1 minuto, sino de 5 minutos. El scalping en 1 minuto es demasiado arriesgado.

La mejor temporalidad para el trading intradía

El trading intradía es un estilo en el que las operaciones se abren y cierran en un día de trading. Quienes utilizan este estilo se denominan traders intradía.

Estas personas utilizan, sobre todo, temporalidades medias, de las cuales la más óptima es de 1 hora.

Los traders intradía asumen menos riesgos que los scalpers, y nunca operan de un día para otro.

La mejor temporalidad para el swing trading

El swing trading consiste en operar dentro de una semana.

Los swing traders tratan de captar los movimientos de precios intrasemanales. De ahí que sus temporalidades sean medias y altas.

Las temporalidades óptimas para el swing trading son 4 horas y 1 día.

La mejor temporalidad para el trading de posición

El trading de posición implica el uso de temporalidades más altas.

Este es el enfoque más largo en el trading.

Las operaciones se mantienen abiertas durante varias semanas y, a veces, durante varios meses.

En este caso, las temporalidades óptimas son de 1 día y 1 semana.

Análisis de múltiples temporalidades

Veamos ahora cómo aumentar la eficacia de cualquier sistema de trading utilizando varias temporalidades de forma simultánea.

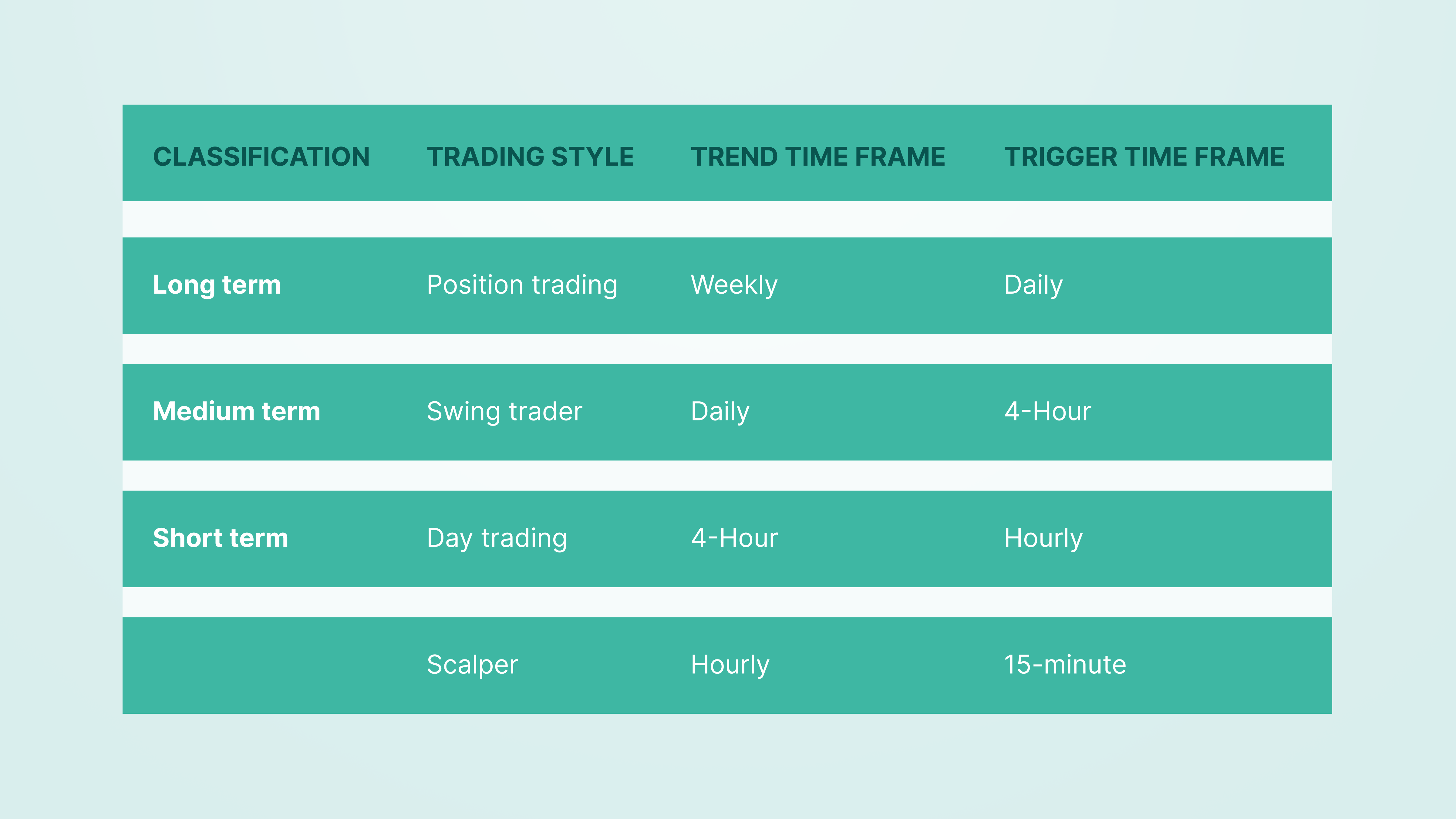

Alexander Elder, un conocido analista técnico, sugirió un sistema de tres pantallas en el que deben utilizarse dos temporalidades al mismo tiempo para tomar una decisión equilibrada. La primera temporalidad es la de trabajo. En ella, se toma la decisión de abrir o cerrar una posición.

La segunda temporalidad es la de comprobación. Es la más cercana a la de trabajo. Elder propuso hallar la temporalidad de comprobación multiplicando la de trabajo por 3, 4 o 5. Por ejemplo, para una temporalidad de trabajo de 1 hora, la temporalidad de comprobación sería de 1 hora * 4 = 4 horas. Para una temporalidad de 1 día, la temporalidad de comprobación sería de 1 día * 5 = 1 semana.

Así, cada estilo de trading tendrá su temporalidad de comprobación o, como se suele llamar, su temporalidad de tendencia.

El principio básico del uso de dos temporalidades es que, al abrir una operación, las tendencias de ambas no se deberían contradecir.

Por ejemplo, estamos operando en la tendencia y abriremos una operación al alza en la temporalidad H1. En este caso, en la temporalidad H4, la tendencia también debe ser alcista. Si la tendencia es bajista, es mejor evitar abrir la operación.

Del mismo modo, supongamos que el swing trader abre una operación a la baja en la temporalidad D1, operando en la dirección de la tendencia actual. En este caso, el movimiento debe ser bajista en la temporalidad W1 de la tendencia.

Conclusión

Elegir y utilizar una temporalidad de forma correcta es la parte más esencial de cualquier sistema de trading.

Las temporalidades proporcionan información muy valiosa sobre hacia dónde puede dirigirse el precio y, por lo tanto, son de gran ayuda para el trader.