12 mar 2025

Estrategia

Índice Fear & Greed o Cómo Vencer a la Multitud

“

Los inversores deben recordar que las emociones y los gastos son sus enemigos. Y si insisten en intentar predecir el momento de invertir en acciones, deben tratar de ser cautelosos cuando los demás son codiciosos y ser codiciosos cuando otros tienen miedo."

Warren Buffett

¿De qué se trata el índice Fear & Greed?

En este artículo, presentamos un instrumento que indica si el estado de ánimo de los inversores del mundo es codicioso o temeroso.

El índice Fear and Greed (Miedo y Codicia) utiliza una escala de 0 a 100. Cuanto mayor sea el valor del indicador, más codiciosos serán los inversores Por el contrario, unas lecturas bajas del índice dan a entender que los inversores se volvieron cautelosos o, en otras palabras, el sentimiento del mercado es de aversión al riesgo. Un valor de 50 significa que los inversores son neutrales. Los datos históricos dicen que el 23 de Marzo del 2020, en el pico de la crisis por COVID-19, el índice Fear & Greed cayó tanto como a 12. Si observas los gráficos de ese período, verás el pico alcista en activos de refugio seguro como el yen japonés (el USD/JPY cayó al mínimo multianual). Entonces, puedes ver cómo la información proporcionada por el índice Fear & Greed puede ayudar a los traders a tomar las decisiones correctas durante los períodos de alta volatilidad del mercado.

¿Cómo se contabiliza el índice Fear & Greed?

El índice Fear & Greed se basa en siete indicadores diferentes. CNN hace seguimiento a la diferencia de su valor normal y le da el mismo peso a cada indicador en la lectura final.

1. Momentum del Precio de las Acciones. El S&P 500 frente a su Media Móvil de 125 días. Durante el impacto por COVID-19 el 23 de Marzo, el índice S&P 500 se desvió de la Media Móvil de 125 días en 900 puntos, lo que fue la mayor diferencia desde el 2008.

2. Fuerza del Precio de las Acciones. El número de acciones alcanzando los máximos y mínimos de 52 semanas en la Bolsa de Valores de Nueva York. El mayor número de acciones infravaloradas o sobrevaloradas muestra que el mercado de valores está sobrevendido o sobrecomprado, respectivamente.

3. Amplitud del Precio de las Acciones. El volumen de trading de acciones en alza frente a las que bajan. Por lo general, el volumen aumenta a medida que el precio alcanza sus niveles máximo o mínimo. Esto ocurre porque las ballenas están ganando o abandonando sus posiciones respectivamente. La amplitud del mercado se puede utilizar para medir qué tan generalizado está el sentimiento alcista o bajista.

4. Opciones Put y Call. La relación entre las operaciones de opciones Call alcistas frente a las operaciones de opciones Put bajistas. Las opciones dan el derecho, no la obligación de comprar (opción Call) o vender (opción Put) un activo. Por lo tanto, más operaciones Puts que Calls podrían indicar que los inversores se sienten pesimistas sobre los precios de las acciones en el futuro, y viceversa, un mayor número de operaciones Calls sobre Puts puede indicar un sentimiento optimista de los inversores hacia el futuro del mercado de valores.

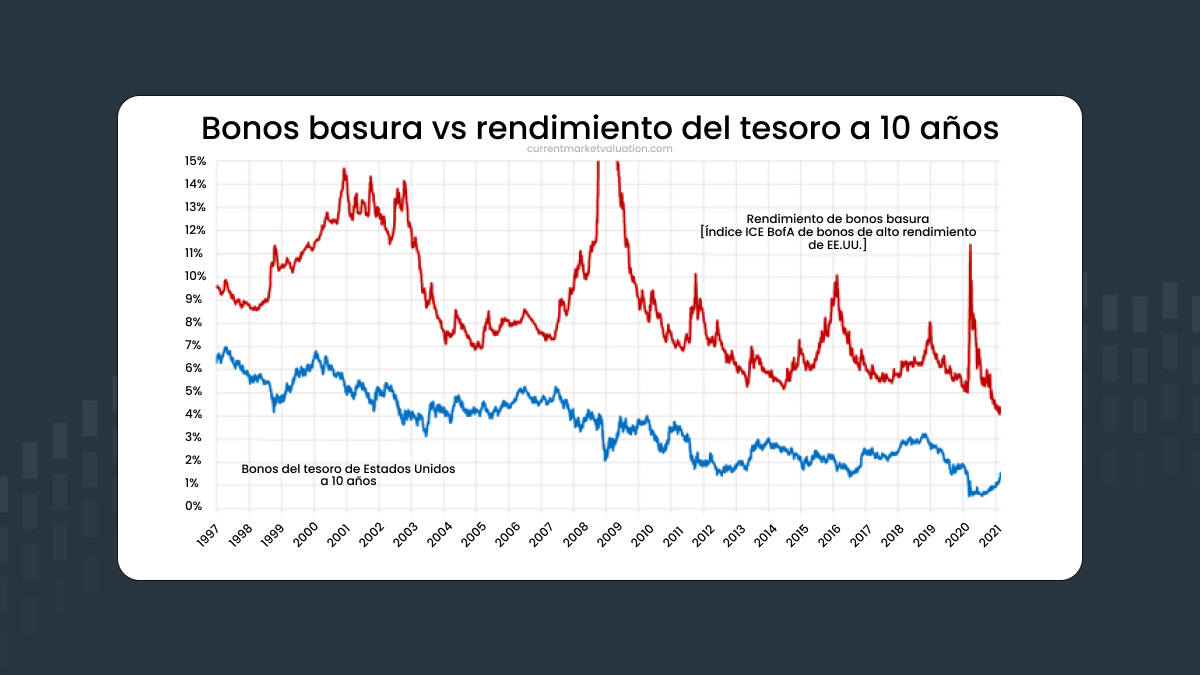

5. Demanda de Bonos Basura. El spread entre los rendimientos de los bonos con grado de inversión y los bonos basura o de alto rendimiento. Los precios de los bonos se mueven en la dirección opuesta a los rendimientos. Durante los períodos de alta turbulencia, los inversores prefieren ahorrar dinero, como resultado, los bonos con grado de inversión se vuelven más caros mientras que los rendimientos disminuyen. Por el contrario, las crisis hacen que los inversores se deshagan de los activos de mayor riesgo, lo que hace que los precios de los bonos basura caigan a medida que aumentan los rendimientos.

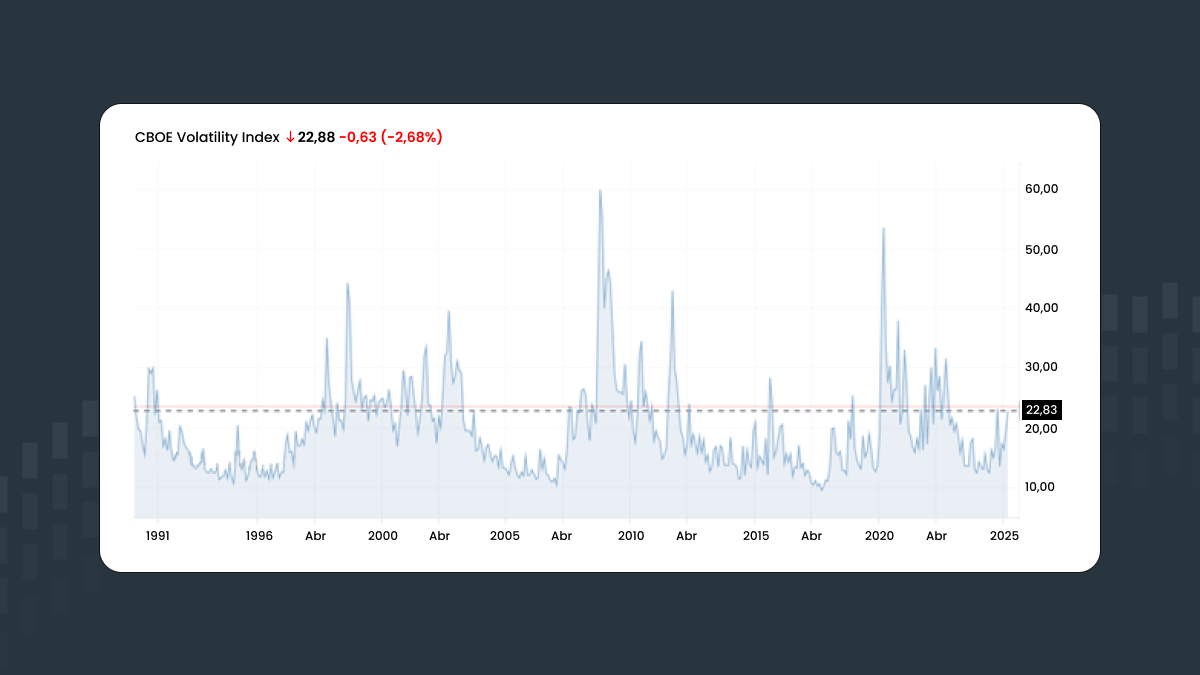

6. Volatilidad del Mercado. El índice de volatilidad Cboe, también conocido como VIX, está diseñado para hacerle seguimiento a las expectativas de volatilidad de los inversores durante los próximos 30 años. Las crecientes expectativas de futuras turbulencias en el mercado de valores podrían ser una señal perfecta de la próxima corrección.

7. Demanda de Refugio Seguro. La diferencia en los rendimientos de las acciones frente a los Tesoros. Las preferencias de los inversores hacia mercados de mayor riesgo frente a activos más seguros indican el sentimiento del mercado.

¿Cómo utilizar el índice Fear & Greed?

El índice Fear & Greed es la mejor opción para usar durante los días de mayor volatilidad en el mercado. Útilízalo para determinar cuándo ingresar al mercado si operas con el S&P 500. Cuando el índice se encuentra por debajo de 20 durante una enorme volatilidad, es hora de pensar en abrir posiciones largas y viceversa. Además, el índice podría indicarte el sentimiento general de riesgo del mercado, ya sea de apetito o aversión. Esto te ayudará a comprender qué activos son mejores para operaciones largas (compra) y cuáles son una mejor opción para vender.

Sin embargo, tomar decisiones basándote únicamente en el índice Fear & Greed sería un gran error. El optimismo extremo podría deberse al aumento de la riqueza de la economía y viceversa, por lo que es muy importante seguir las noticias fundamentales también.