Cómo el sentimiento del mercado puede afectar tus decisiones de trading

Cuando lees o miras un análisis, a menudo te enfrentas a la siguiente afirmación: "se recomienda operar con el sentimiento del mercado". ¿Te sorprende que el mercado tenga sus propios sentimientos? ¡Claro que los tiene! Como el mercado es literalmente una multitud de participantes diferentes, la mayoría de los cuales son seres humanos, tiene una base psicológica muy fuerte. Los mercados financieros son impulsados por las emociones, que son utilizadas por los traders inteligentes para ganar dinero. En este artículo, te ayudaremos a comprender los tipos de sentimientos del mercado y sus medidas.

¿Qué es el sentimiento del mercado?

En términos generales, el término "sentimiento del mercado" se refiere al "estado de ánimo" del mercado durante la sesión de trading actual. Podemos comparar el sentimiento en el mercado con el estado de ánimo de las personas. Puede cambiar rápidamente por diferentes motivos, ya que se ve afectado por diferentes pensamientos, sentimientos y acciones.

Un sentimiento determina la demanda y la oferta de una divisa, acción o materia prima en particular. Si el mercado es positivo sobre la perspectiva actual, entonces los toros comienzan a comprar más, aumentando la demanda y, por lo tanto, empujando el precio a nuevos máximos. Podemos llamarlo un mercado alcista. Alternativamente, si el mercado es pesimista, se espera que el precio caiga. En este caso, el mercado es bajista.

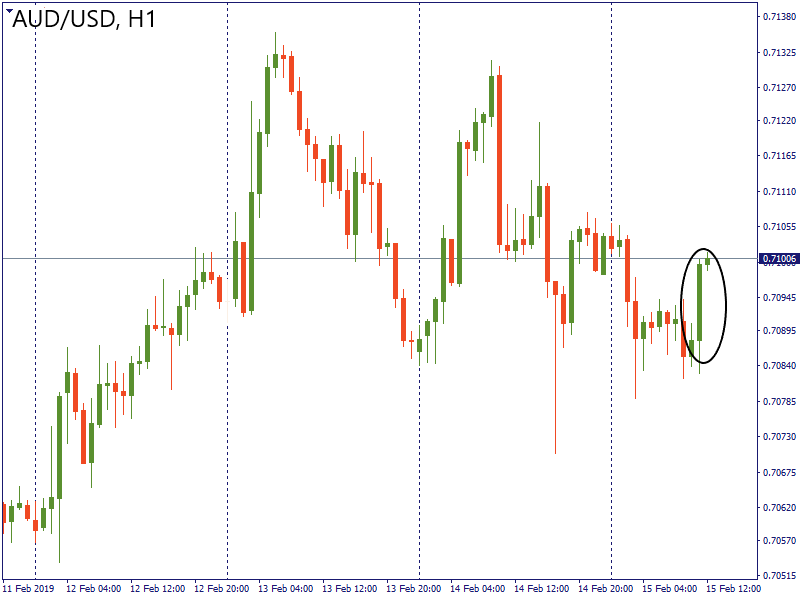

El sentimiento principal en un mercado generalmente dicta el sentimiento general del mercado. Es decir, un fuerte sentimiento alcista o bajista se apoderará de los mercados tarde o temprano. Imagina que decidiste abrir una posición corta para AUD/USD. Al mismo tiempo, las noticias positivas se dieron a conocer y mejoraron la confianza del mercado. Los sentimientos de apetito por el riesgo resultan en el aumento de los activos ponderados por riesgo. Decidiste seguir tus instintos y no tomaste en cuenta el sentimiento del mercado. El par de divisas comenzó a subir y perdiste dinero porque debiste haber prestado atención al sentimiento del mercado. Comprender la importancia del sentimiento del mercado puede ayudarte a evitar este tipo de errores.

La diferencia entre el sentimiento del mercado y los factores fundamentales.

El sentimiento del mercado a menudo se describe como una forma de análisis fundamental. Sin embargo, no siempre se basa en los fundamentales. La principal diferencia entre ellos radica en el tiempo. El sentimiento tiende a impulsar el mercado en un corto plazo. Durante un pequeño período de tiempo, los movimientos en el mercado se basan completamente en los sentimientos de los traders y las noticias. Cuando operas en temporalidades mayores, debes prestar atención a los aspectos fundamentales, que incluyen el escenario económico general, la política monetaria de los bancos centrales y las condiciones económicas de un país.

Supongamos que Estados Unidos tiene fuertes condiciones económicas y la Reserva Federal proyecta varias alzas de tasas en los próximos meses. Esto hace que el USD sea más atractivo para los inversores y traders en un período a largo plazo. Sin embargo, sabemos que los precios no se mueven en línea recta desde el punto A al punto B. Como resultado, el precio del USD tiene sus altibajos dentro de la tendencia alcista a largo plazo. Hay varias razones detrás de estos movimientos, y el sentimiento del mercado es uno de ellos. El sentimiento del mercado generalmente se basa en datos a corto plazo o en noticias importantes.

Ahora, echemos un vistazo a los tipos de sentimiento de riesgo.

El sentimiento del mercado se divide en dos tipos: aversión al riesgo y apetito por el riesgo. Ambos describen una situación en el mercado cuando la mayoría de los grandes inversores mueven su dinero en respuesta a las condiciones económicas globales o eventos geopolíticos.

Sentimiento de apetito por el riesgo

El sentimiento de apetito por el riesgo se refiere a un entorno en el que los inversores y traders no tienen miedo de operar con activos de riesgo, como acciones, divisas que tengan un alto interés en su rendimiento y divisas de mercados emergentes. Las divisas que ofrecen un mayor rendimiento de tasa de interés (el Dólar Australiano y el Dólar Neozelandés) se vuelven más atractivas en un entorno de apetito por el riesgo porque el comprador de las mismas participa en ese rendimiento de interés. Las divisas de mercados emergentes, como la Lira Turca, el Real Brasileño, el Rand Sudafricano y el Peso Mexicano también pueden beneficiarse en los tiempos de apetito por el riesgo. Las acciones también son consideradas un activo de riesgo, al contrario que el Dólar Estadounidense o los bonos del Tesoro Estadounidense.

El sentimiento de apetito por el riesgo puede durar desde varios minutos hasta varias semanas, dependiendo de su fuerza. También puede cambiar instantáneamente en respuesta a los flujos de información a los que los traders le prestan mucha atención.

El sentimiento de aversión al riesgo

El sentimiento de aversión al riesgo es lo opuesto a la situación de apetito por el riesgo en el mercado. Durante un entorno de aversión al riesgo, los inversores y los traders evitan operar con activos de riesgo debido al temor a perder dinero. Mueven su dinero de los activos ponderados por riesgo a los activos de refugio seguro.

Idealmente, una divisa de refugio es aquella que pertenece a un país que tiene un superávit de cuenta corriente combinado con un sistema político y financiero estable con bajos índices de deuda comparados con el PIB. Sin embargo, en la vida real, cada país tiene una alta relación deuda/PIB. Es por eso que los traders buscan el lugar "menos malo" para colocar su dinero. Durante el sentimiento de aversión al riesgo, el trader tiende a comprar el Yen Japonés, el Franco Suizo, el Dólar Estadounidense, el Oro y los bonos del Tesoro Estadounidense.

Maneras de identificar el sentimiento del mercado

Volúmenes. Si operas acciones, puedes utilizar volúmenes para evaluar las condiciones actuales del mercado. Por ejemplo, si el precio de una acción ha seguido aumentando, pero el volumen es bajo, esto podría significar un debilitamiento del sentimiento del mercado.

En el mercado Forex, puedes aplicar indicadores de volumen, como el índice de flujo de dinero o el volumen en balance para medir la confianza del mercado. OBV muestra resultados más confiables. Es la adición de volumen acumulado durante los periodos en que el mercado cerró de forma alcista menos la suma de volumen durante los periodos en que el mercado cerró de forma bajista.

Si se producen cambios (aumentos o disminuciones) en la línea OBV sin estar acompañados por cambios de precios simultáneos, esto puede indicar que una tendencia existente revertirá su curso en un futuro próximo. Esta situación se ilustra en el gráfico H4 del par USD/CAD. Sin embargo, debes tener en cuenta otras confirmaciones antes de tomar cualquier decisión espontánea.

Además, puedes utilizar otras formas de evaluar el sentimiento del mercado.

Aquí listamos las más utilizadas de todas:

- Índice de volatilidad CBOE (VIX). El VIX también se conoce como el "índice de miedo". Sigue los precios de las opciones y mide la volatilidad implícita. Estos precios son utilizados por los inversores para protegerse contra cualquier posible corrección en los precios. Ten en cuenta que cuanto mayor sea la volatilidad implícita, mayor será el temor ante el posible cambio de una tendencia. Y viceversa, un bajo nivel del índice de volatilidad muestra un sentimiento estable y la continuación de la tendencia actual.

En el gráfico de arriba podemos ver que la volatilidad ha estado cayendo, lo que demuestra la confianza de los participantes en la situación actual del mercado y el aumento del sentimiento de apetito por el riesgo, como fué confirmado en el gráfico AUD/USD.

- - Relación Put/Call. La relación mide el número de opciones Put (de venta, las cuales esperan que el precio baje) dividido por el número de opciones Call (de compra, las cuales esperan que el precio suba). Si la relación cae por debajo de 1, significa que hay más opciones de compra y los inversores esperan un rebote. Por otro lado, una relación por encima de 1 indicará que más inversores piensan que el mercado puede comenzar a caer.

Conclusión

No es un secreto que la mayoría de los buenos traders en el último siglo han sido psicólogos profesionales. Eso fue porque necesitaban entender el comportamiento de la multitud e intentaron predecir el sentimiento del mercado. Hoy en día, no es necesario ser un psicólogo profesional para sugerir la dirección futura de un precio, ya que hay muchos indicadores que pueden ayudarte a adivinar el estado de ánimo actual del mercado. Sin embargo, se necesita una comprensión profunda del sentimiento del mercado para protegerse de resultados inesperados.