Los mercados financieros alternan entre períodos de declive y crecimiento. No solo están relacionados con la economía, sino también con la psicología de los inversionistas. Muchos inversionistas intentan analizar los ciclos del mercado para obtener más ganancias. Echemos un vistazo a qué es esto.

¿Qué son los ciclos del mercado?

Los ciclos del mercado son patrones o tendencias que tienden a formarse con el tiempo en varios mercados. Representan el período de tiempo entre dos puntos de precio mínimos o máximos. Normalmente, los nuevos ciclos del mercado surgen cuando se forman tendencias en un sector o industria en particular debido a algún tipo de innovación, nuevo producto o cambio regulatorio.

La duración de un ciclo del mercado puede variar desde unos pocos minutos hasta varios años, dependiendo del mercado. Hay diferentes aspectos del ciclo: por ejemplo, los traders intradía se enfocan en intervalos de 15 a 60 minutos, mientras que los inversionistas inmobiliarios analizan períodos de hasta 20 años.

Comprender los ciclos del mercado

Los ciclos en los mercados existen principalmente porque hay ciclos en la economía.

Sin embargo, hay otras razones. El ciclo económico no solo afecta a la rentabilidad de las empresas, sino también a la mentalidad psicológica de los inversionistas. Rara vez mantienen posiciones racionales y estables. Cuando los mercados suben, los inversionistas están optimistas y dispuestos a asumir riesgos. Compran acciones y los precios suben. Sin embargo, el ánimo puede cambiar, luego los inversores comienzan la venta y el precio de los valores cae.

Fases de un ciclo del mercado

Hay cuatro fases en cada ciclo del mercado:

Fase de acumulación

Esta es la primera fase del ciclo del mercado. La acumulación comienza después de que el mercado haya tocado fondo en el ciclo anterior. A medida que la demanda crece, los precios ya no pueden formar nuevos mínimos. En consecuencia, la tendencia bajista comienza a perder su impulso. El mercado se vuelve alcista.

Fase de aumento

En la fase de aumento, el mercado comienza a consolidarse. Los precios comienzan a subir y el mercado atrae a un gran número de compradores que desean unirse a la nueva tendencia alcista en una etapa temprana. Las tendencias alcistas de precios empujan los precios a nuevos máximos. Los compradores primerizos se aprovechan de los precios máximos para capitalizar en sus inversiones tempranas. Los traders también aprovechan la tendencia alcista en este momento.

Fase de distribución

En la fase de distribución, el mercado experimenta una venta masiva. Sin embargo, los precios permanecen estables durante un período prolongado de tiempo. Esto se debe a la distribución equitativa de compradores y vendedores en el mercado. El sentimiento alcista en la etapa de marcado comienza a desvanecerse y no aparecen nuevos máximos. Los inversionistas que no ingresaron al mercado se quedan fuera. Este es un buen momento para que los inversionistas realicen la venta de activos, ya que los precios alcanzaron su máximo.

Fase de bajada

Esta es la fase final del ciclo del mercado. En esta fase, los grandes inversionistas comienzan a vender sus inversiones para asegurar ganancias. El resto de los participantes los siguen rápidamente. Cuando los precios caen en una tendencia a la baja, el sentimiento del mercado se vuelve más bajista. Los inversionistas que entraron al mercado cuando los precios estaban en su punto máximo mantendrán sus inversiones con la esperanza de que los precios suban. Desafortunadamente, los precios continúan bajando. Esta es una señal para los inversionistas que pueden determinar el fin de la tendencia bajista para realizar nuevas compras. Cuando eso sucede, comienza la fase de acumulación y se forma un nuevo ciclo del mercado.

Tipos de ciclos del mercado

Hay diferentes tipos de ciclos del mercado. Consideremos los principales: el ciclo del mercado universal (ciclo de mercado de Wyckoff), el mercado de Wall Street, el mercado Forex y los ciclos del mercado de vivienda.

Ciclo de mercado de Wyckoff

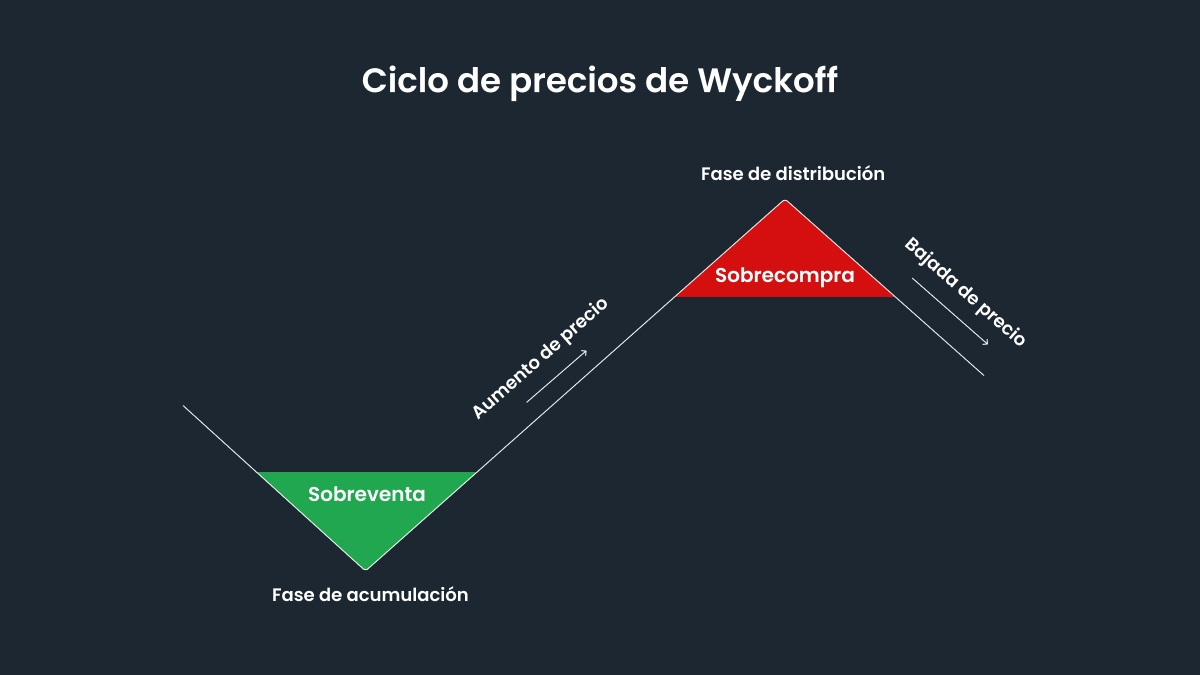

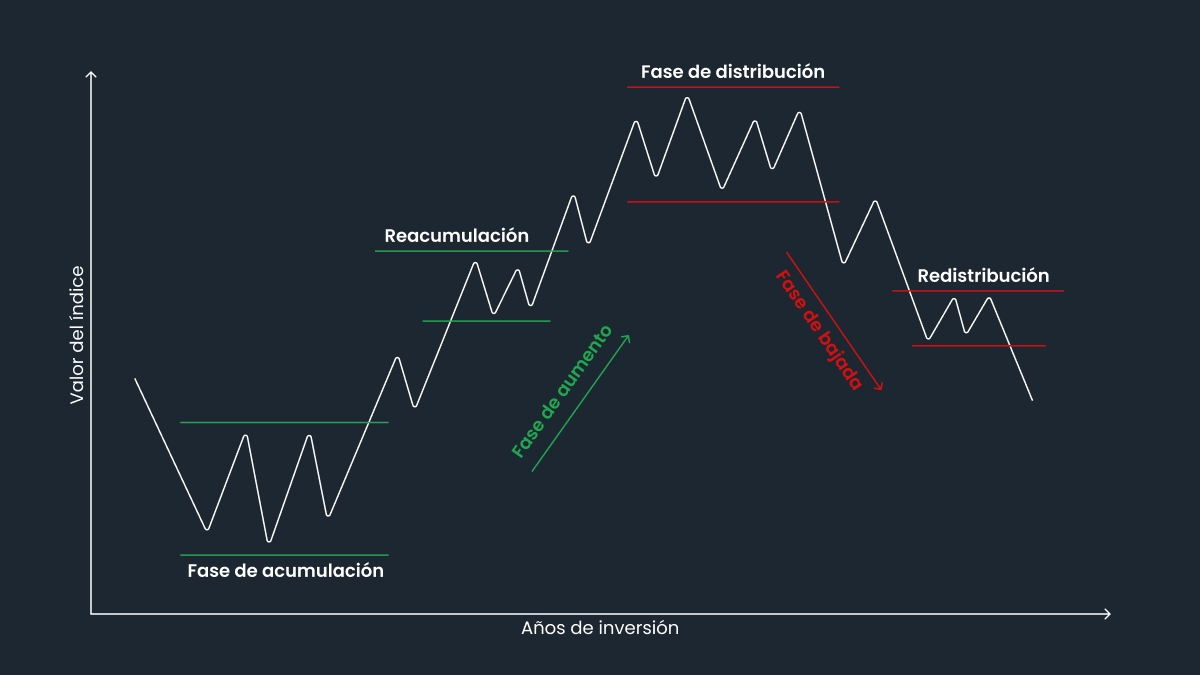

Hay cuatro etapas del ciclo de mercado de Wyckoff: acumulación, aumento, distribución y bajada

El ciclo de mercado de Wyckoff se basa en observaciones de precios, momentos clave del desarrollo de tendencias y periodos de acumulación y distribución. Aunque el método Wyckoff originalmente se centró solo en acciones, ahora se aplica a todo tipo de mercados financieros.

El ciclo de mercado de Wyckoff consta de cuatro fases principales: acumulación, aumento, distribución y bajada.

La fase de acumulación establece el rango de trading. Los llamados creadores de mercado acumulan activos antes que la mayoría de los inversionistas. Esta fase generalmente se caracteriza por un movimiento plano. La acumulación ocurre de manera gradual para evitar cambios significativos en los precios.

En la fase de aumento, el mercado comienza a crecer hacia arriba. Se forma una tendencia, que gradualmente atrae a más y más nuevos inversionistas, lo que posteriormente lleva a un aumento en la demanda. A medida que el mercado sube, otros inversionistas se sienten motivados a entrar al mercado y comprar activos. Como resultado, la emoción afecta a más personas que desean participar. Durante este período, la demanda es mucho más alta que la oferta.

Después viene la fase de distribución de los activos adquiridos. Los vendedores realizan la venta de sus posiciones rentables a quienes ingresan al mercado en una etapa tardía. Como regla, la fase de distribución se caracteriza por un movimiento plano, que absorbe la demanda hasta que se agota.

La última fase del movimiento de precios del método Wyckoff es la bajada de precios. En esta etapa, la oferta domina y el precio baja casi sin parar. En otras palabras, después de que se venda una porción significativa de acciones, el mercado comienza a moverse hacia abajo. Eventualmente, la oferta se vuelve mucho mayor que la demanda, y se inicia una tendencia a la baja.

Ciclo del mercado Forex

Hay muchos tipos de ciclos de Forex, y sus tipos y características no están limitados a un solo parámetro o marco de tiempo. Veamos uno de los ciclos de ajuste y flexibilización de Forex más comunes que tiene cuatro fases: expansión, pico, recesión (o contracción) y valle.

La primera etapa del ciclo es la expansión. Durante esta fase, el mercado se recupera de los mínimos anteriores. El interés de los participantes del mercado en el activo aumenta. Y comienzan a actuar: hacen una compra en una tendencia alcista o una venta en una tendencia bajista. Cuanto más activamente actúan los participantes, más rápido se desarrolla la tendencia.

La siguiente es la fase pico. Los indicadores económicos como los volúmenes de producción y ventas, el empleo, etc., están en su máximo y ya no están creciendo. En esta etapa, la tendencia se agotó y su rápido crecimiento o declive comienza a detenerse.

Después viene la recesión. Las acciones ya están cayendo, y los commodities también están comenzando a disminuir en anticipación de una caída en la demanda a medida que la economía se debilita. En esta etapa, los inversionistas cierran sus tratos.

La etapa final del ciclo de tendencias es el valle. Las peculiaridades de esta etapa son la relativa calma del mercado y los cambios de precio insignificantes. Durante este período, el mercado está acumulando su fuerza y consolidándose después de la recesión. Las condiciones económicas ya no se están deteriorando, pero la economía aún no se encuentra en una fase de expansión.

Ciclo del mercado de Wall Street

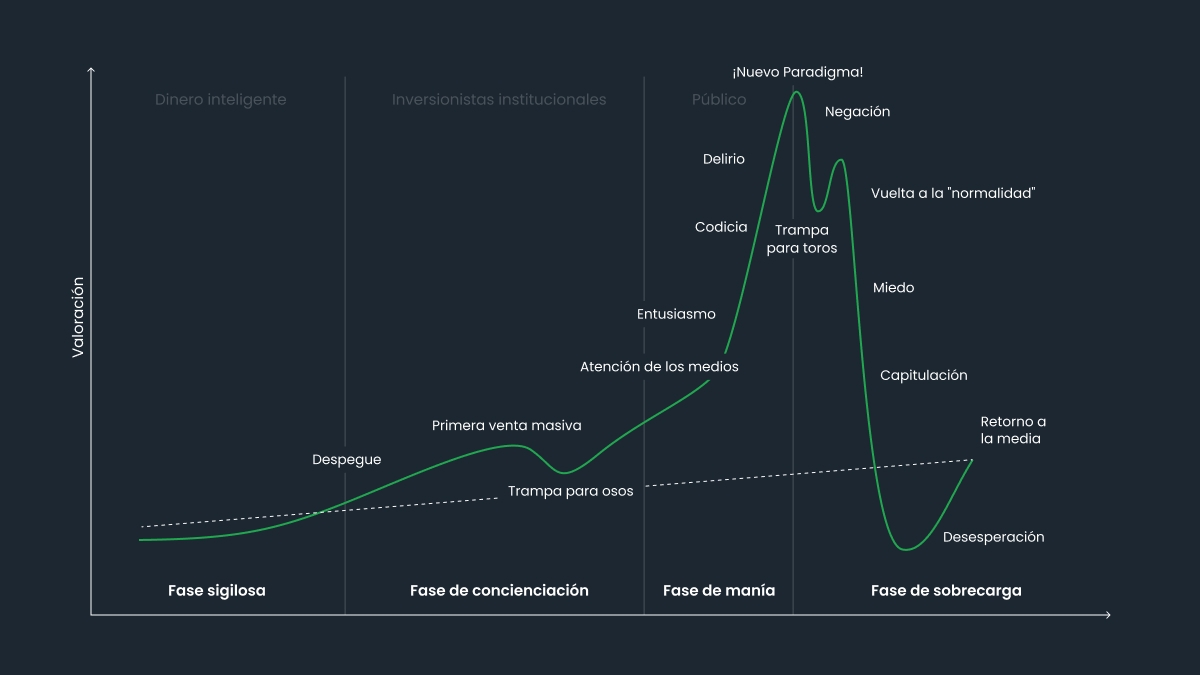

Los ciclos del mercado de Wall Street son similares a los ciclos de Wyckoff. También se basan en la fase de acumulación, el aumento, la fase de distribución y la reducción de precios.

Hay cuatro etapas emocionales en el ciclo del mercado de Wall Street en el gráfico: sigilo, conciencia, manía y explosión.

La primera fase es similar a la fase de acumulación en el ciclo de Wyckoff y se llama la fase sigilosa. En esta etapa, los precios suben lentamente y los que generan dinero identifican las mejores oportunidades de compra.

La segunda fase es la conciencia. Los precios están comenzando a subir de nuevo, pero los inversionistas no bajan la guardia. Si deciden ingresar al mercado nuevamente, son cautelosos.

En la cima del ciclo del mercado está la manía, el punto de máximo riesgo financiero. Este es el momento en que los inversionistas piensan que nada malo puede suceder. Por lo tanto, se forma un ciclo autosostenible: cada vez más inversionistas ingresan al mercado con la esperanza de obtener ganancias increíbles, lo que lleva a nuevos aumentos de precios, y la capitalización alcanza alturas vertiginosas.

Entonces la burbuja estalla y el mercado entra en la fase de explosión. A medida que las tendencias alcistas son reemplazadas por las bajistas, los inversionistas pierden la esperanza y comienzan a entrar en pánico. Ya no están seguros de sus acciones y están tratando de minimizar sus pérdidas. Algunos de ellos finalmente pierden el ánimo y ya no creen que el mercado se recuperará.

Ciclo del mercado de la vivienda

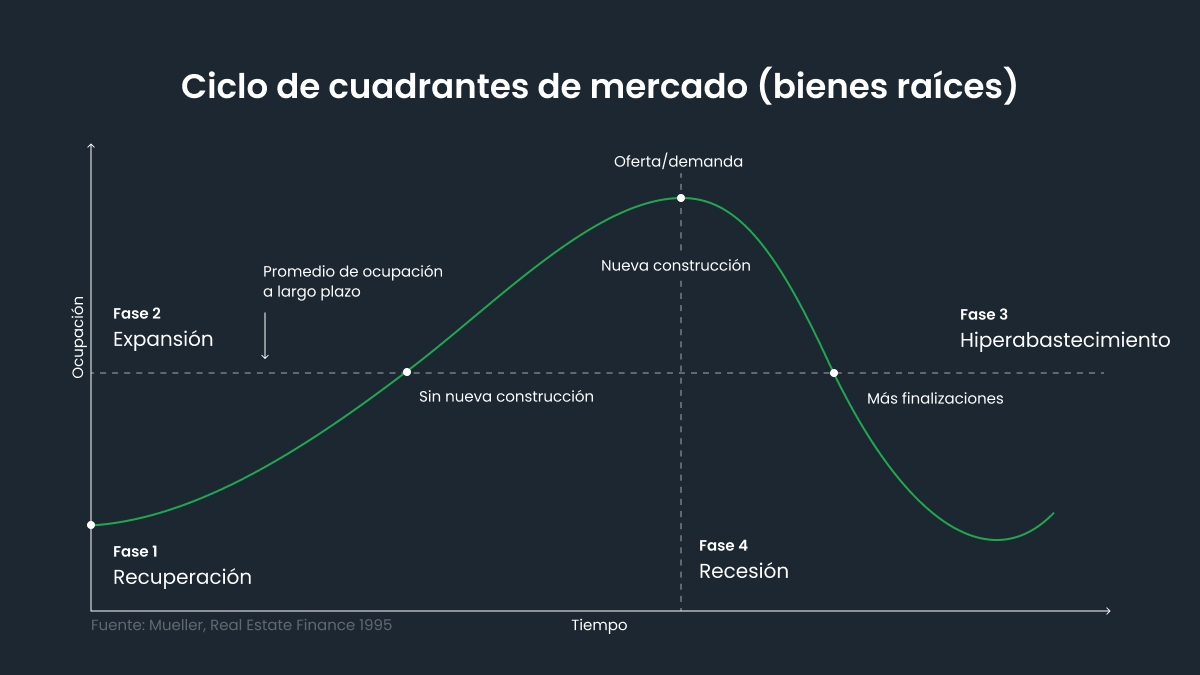

El mercado inmobiliario es particularmente cíclico porque la oferta a menudo no logra mantener el ritmo con una demanda que cambia de forma rápida. El ciclo consiste en cuatro fases principales: recuperación, expansión, exceso de oferta y recesión.

La recuperación es cuando el mercado comienza a revivir después de la recesión. El número de transacciones crece gradualmente y la proporción de bienes inmuebles no reclamados disminuye: la demanda comienza a absorber el espacio excedente creado durante la fase de expansión.

La expansión está impulsada por el crecimiento económico y un incremento en el poder adquisitivo de la población. El ciclo del mercado entra en esta fase cuando el nivel de bienes raíces sin reclamar cae a un mínimo y, por el contrario, el interés de los compradores aumenta. En este punto, los inversionistas comienzan a invertir activamente en la construcción de nuevas instalaciones para satisfacer la mayor demanda.

En algún momento, los inversionistas dejan de prestar atención al costo inflado del suelo o de los propios proyectos, creyendo que un aumento adicional en los precios y las tarifas de alquiler recuperará sus costos. Es cuando los precios de las propiedades en el mercado comienzan a exceder notablemente el poder adquisitivo real de la población y los negocios, y el número de transacciones comienza a disminuir. Al mismo tiempo, la construcción de objetos que comenzó durante el período de expansión no puede detenerse de la noche a la mañana, y el mercado se satura en exceso, lo que puede conducir a la formación de una burbuja.

La recesión se manifiesta en una disminución de los precios y las tasas de alquiler, lo cual está influenciado no solo por la reducción de la demanda, sino también por la creciente proporción de bienes raíces sin reclamar. Durante una recesión, los inversionistas congelan nuevos proyectos y las tasas de construcción caen.