Cómo comprender el plan de trading

El plan de trading combina reglas para operar y crea un algoritmo que seguirás. Por lo tanto, el objetivo fundamental del plan es ayudarte a lograr tus objetivos personales en trading. Digamos que tu objetivo №1 es evitar pérdidas importantes. Entonces, tu plan de trading debe contener una parte en la que dejes de operar y tomes un descanso después de una serie de malas operaciones. Incluso puedes cambiar tu estrategia de trading en caso de una racha de pérdidas prolongada y esto también es parte del plan de trading.

Los planes de trading pueden ser muy largos y contener un montón de especificaciones diferentes. Sin embargo, un plan simple de trading no siempre es malo. Si haces una inversión a largo plazo, puedes definirte a la cantidad de dinero que estás dispuesto a invertir mensualmente, tus expectativas de rendimiento y las acciones a tomar en caso de pérdidas prolongadas. Este plan funcionará de forma perfecta, especialmente en el mercado de valores mundial, que tiende a crecer con el tiempo. Aun así, este plan de trading no tiene un límite de tiempo, lo que significa que existe la posibilidad de mantener activos durante años o incluso décadas antes de ver alguna ganancia.

Tanto los swing traders como los intradía tienen planes extensos que incluyen varias especificaciones de una rutina de trading. Con un plan, un trader puede definir fácilmente si una operación vale la pena, realizar una acción y controlar el resultado al máximo. Incluso si una operación va en otra dirección, con un plan de trading puedes minimizar los riesgos.

Ejemplos de un plan de trading

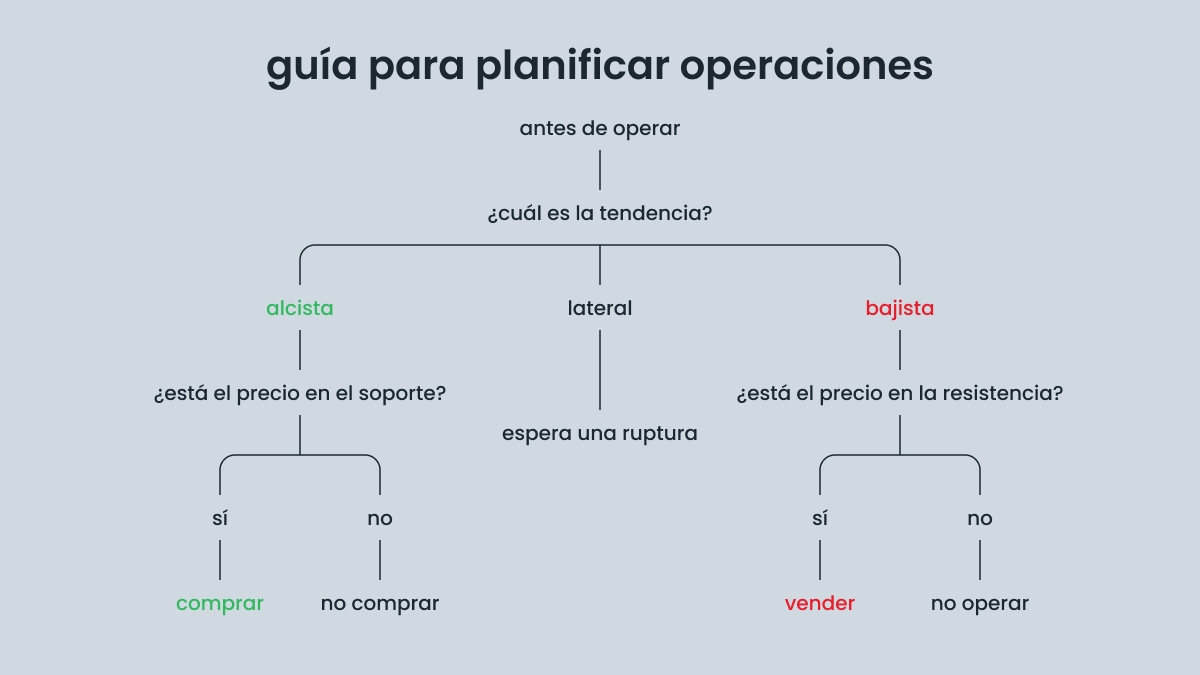

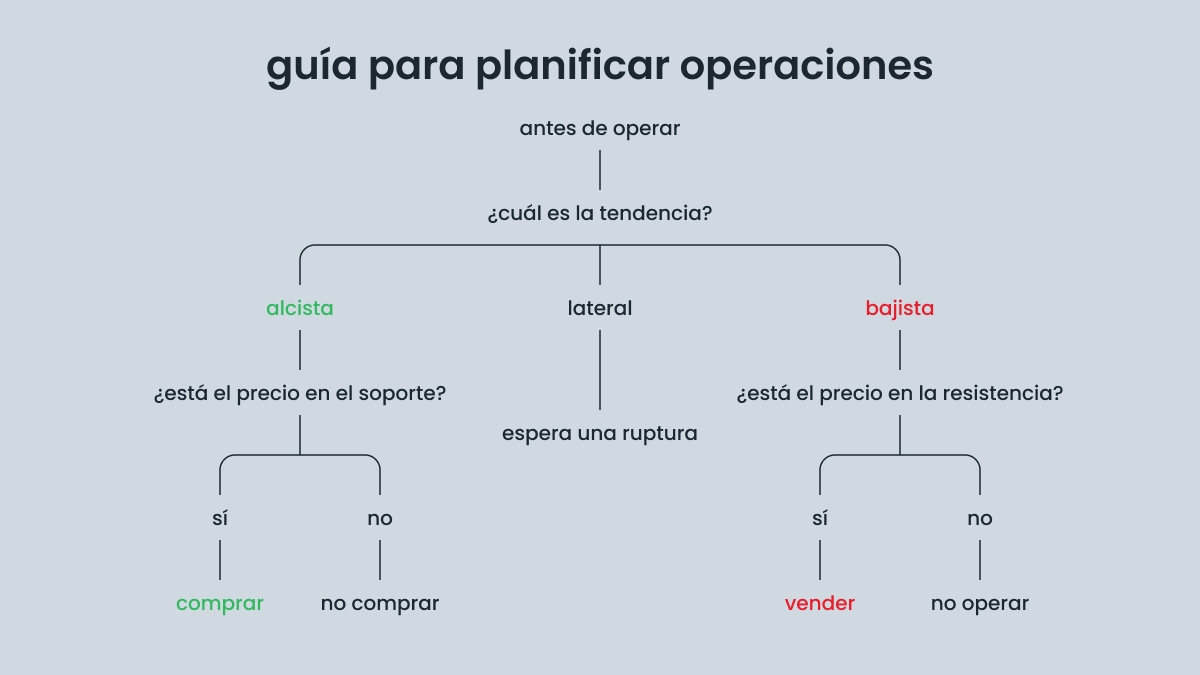

La siguiente imagen es un ejemplo de un plan de trading basado en tendencias. Ten en cuenta que este plan no incluye muchas partes esenciales: tiempo, gestión de riesgos, puntos de salida, temporalidad y tipo de activo. Sin embargo, este ejemplo es un buen punto de partida.

Tu plan de trading debería estar organizado como un centro de operaciones, con todo lo que necesitas en un solo lugar. Sugerimos incluir tantos detalles en tu plan como sea posible porque tus resultados dependerán de ello. Si te encuentras en una situación inestable, tu plan de trading siempre debe tener una instrucción a seguir.

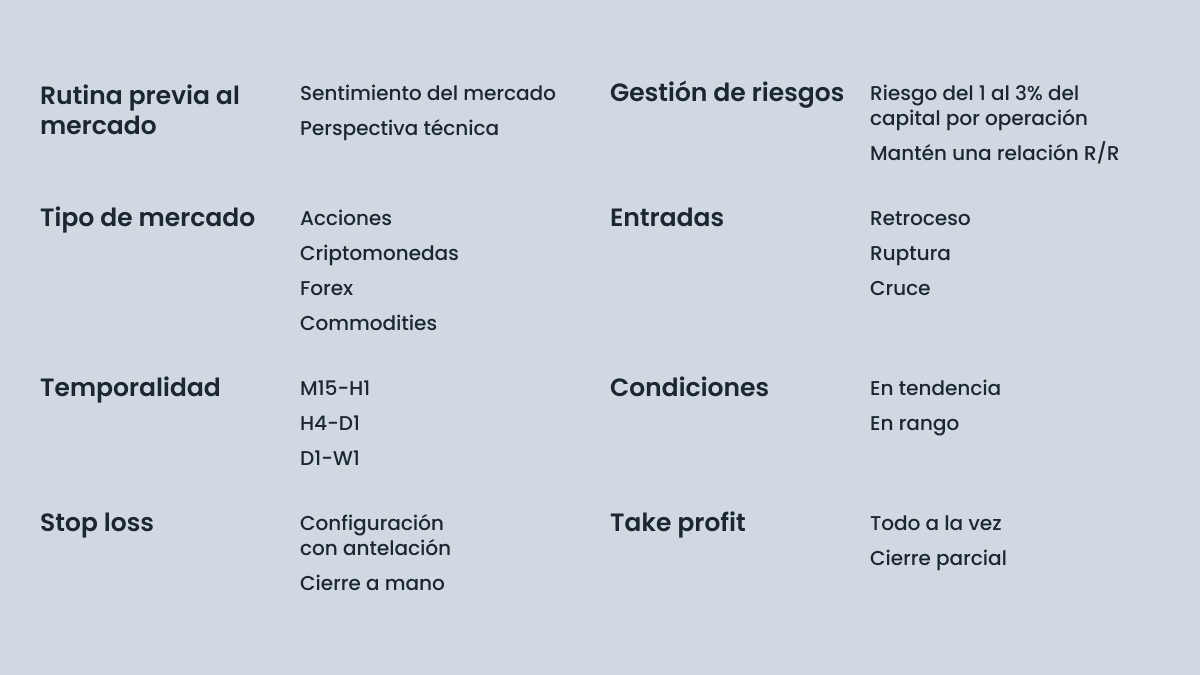

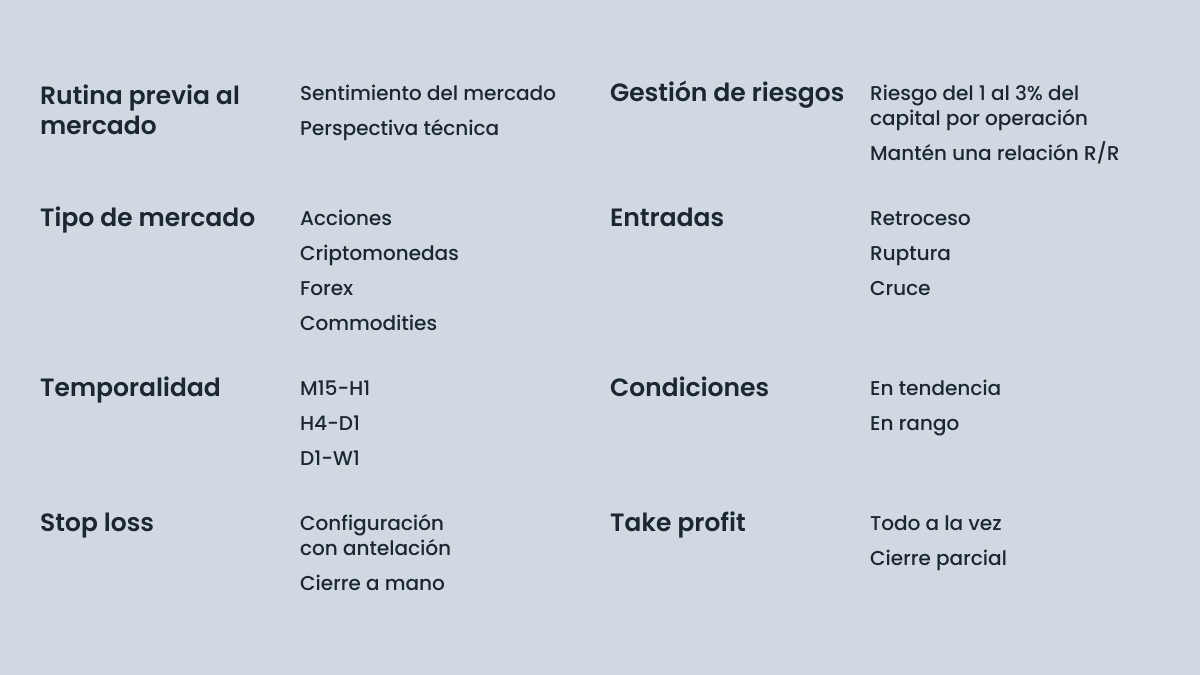

Estos son los elementos que debe contener un plan de trading completo y bien preparado:

Rutina pre-mercado. ¿Qué haces antes de que comience el trading? ¿Tal vez leas todas las noticias nuevas y decidas qué activo elegirás hoy? ¿O revisas cada activo que operas y marcas líneas de soporte y resistencia? En ambos casos, tu rutina pre-mercado te ayudará a concentrarte en el trading y descartar todo lo que pueda distraerte. Desarrolla una rutina que sigas para desarrollar disciplina y consistencia, y descríbela en tu plan de trading. Luego, sigue esta rutina todos los días.

Temporalidad. Operar en temporalidades más grandes es diferente del scalping a corto plazo o el trading intradía. Algunas estrategias de trading, como el “gap-and-go,” tienden a funcionar mejor en pequeñas temporalidades M5-M15, mientras que otras, como el trading de tendencias, funcionan mejor en H4-MN (un mes). Eso no significa que perderás tu dinero tratando de atrapar una tendencia en una temporalidad M5, pero es mucho más difícil, especialmente en el mercado de Forex, donde el movimiento lateral es el más frecuente. Ten en cuenta que algunos traders utilizan todas las temporalidades y no ven la diferencia entre operar en M5 y H4. Si eres uno de ellos, puedes omitir este paso y pasar al siguiente.

Gestión de riesgos. Esta es una parte esencial. Una gestión de riesgos adecuada evitará que pierdas todo tu dinero en un mal día y llevará tu estrategia de trading a un nuevo nivel.

Para mejorar tu gestión de riesgos, debes establecer un retroceso diario: una posible pérdida después de la cual dejas de operar y comienzas a analizar tus errores. Por lo general, los traders establecen un retroceso diario del 5-10%, después de lo cual dejan de abrir operaciones por el resto del día.

Además, debes definir cuánto dinero puedes perder en una sola operación. Para mí, es el 3% del capital por operar, pero los traders más conservadores a menudo se limitan al 1% del capital por operar. Eso significa que necesitas tener 100 malas operaciones seguidas para quemar tu cuenta, pero nunca tendrás 100 pérdidas si tu estrategia de trading es rentable.

Finalmente, sería mejor si tuvieras una relación riesgo/recompensa decente. La relación R/R mide los ingresos y pérdidas esperados en inversiones y operaciones. Sugiero tener al menos una relación R/R de 1:1.5. De esta manera, para una pérdida potencial de X, tu ganancia en cada operación es 1.5X. Sin embargo, los traders que no establecen niveles de stop loss y take profit de antemano pueden omitir esta parte si su plan de trading lo permite.

Define si vas a operar una tendencia o un rango. Hay una gran diferencia. Los traders de tendencias pueden mantener una posición abierta durante más tiempo porque las tendencias tienden a continuar. Por lo tanto, estos traders pueden tener mayores ganancias con menos riesgos. Por otro lado, los traders de rangos se benefician más de los movimientos laterales y las consolidaciones.

Tipo de mercado. El mercado de valores está abierto únicamente durante un horario específico y debes estar frente a tu plataforma de trading a tiempo todos los días de la semana. El mercado de criptomonedas opera las 24 horas del día, los 7 días de la semana, y no debes dejar tu orden sin un stop loss debido a su alta volatilidad. El mercado de Forex está abierto las 24 horas, 5 días de la semana (excepto los fines de semana), pero la volatilidad es mínima. Y eso sin mencionar los diferentes eventos macroeconómicos que influyen en estos mercados. Elige lo que más te guste: es mucho más fácil operar un activo que te interese.

Debes buscar los mismos movimientos en el mercado e ingresar la operación solamente si está escrita en tu plan de trading. Hay varias opciones para un punto de entrada:

Un retroceso es un lugar perfecto para comprar en caso de una tendencia alcista.

Una ruptura real se adapta a aquellos que quieren una confirmación más segura de un movimiento. Sin embargo, la falsa ruptura es algo a tener en cuenta.

Si utilizas indicadores técnicos en tus operaciones, como MACD, puedes ingresar la operación en un cruce de líneas de indicadores.

Puedes crear tu propia señal de entrada. Por ejemplo, podría ser una divergencia en el oscilador RSI, un toque de un nivel de retroceso de Fibonacci o un patrón de vela. Aun así, es mejor tener varias razones para ingresar una operación y no confiar solamente en un patrón o un indicador técnico.

Stop loss. Todo trader debe tener un plan si las cosas se ponen feas. Puedes establecer un stop loss antes de ingresar la operación y olvidarte del gráfico mientras la orden esté abierta. Por otro lado, puedes monitorear tu operación y decidir dónde y cuándo deseas salir de ella. Este enfoque es mucho más arriesgado, ya que podrías tomar decisiones motivado por emociones y perder dinero en una operación potencialmente rentable.

Take profit. Si tienes una relación riesgo/recompensa, tu take profit es mayor que tu stop loss. Sin embargo, puedes cerrar parte de tu posición en el primer objetivo y luego mover tu stop loss al punto de equilibrio. De esta manera, tu operación estará libre de riesgos y podrá mantenerla durante mucho más tiempo, lo que podría aumentar tus ganancias.

La imagen a continuación te ayudará a crear tu plan de trading.

Planes de trading tácticos o activos

Muchos inversores utilizan la inversión automatizada para invertir una cantidad específica de dinero cada mes en fondos mutuos u otros activos. Dichos planes de trading se denominan automáticos. Si bien el proceso se ejecuta por sí solo, aún debe escribirse como un plan.

Si el plan de trading marca una condición en la que buscarás entradas, dichos planes se denominan tácticos o activos. A diferencia de la inversión automática, donde el inversor compra valores a intervalos regulares, el trader táctico generalmente busca ingresar y salir de posiciones a ciertos niveles de precios o solo cuando se cumplen requisitos particulares. Debido a esto, los planes de trading activos son mucho más detallados.

Un trader táctico necesita ver un conjunto de factores desencadenantes para ingresar una operación. Algunos, pero no todos, son señales de indicadores técnicos, sesgos estadísticos o publicaciones económicas. Por lo tanto, el capítulo "Ejemplos de un plan de trading" trata sobre planes tácticos, que se adaptan mejor a los traders.

Alteración de un plan de trading

Un buen plan de trading no necesita cambiarse durante mucho tiempo. Por lo general, cubre todas las circunstancias que podrías enfrentar mientras trabajas con el mercado. Por lo tanto, no debes cambiar tu plan de trading cuando tienes una racha de pérdidas o un mal día porque tu plan contiene información sobre cómo actuar en una situación como esta.

Sin embargo, como traders, debemos mejorar y esforzarnos por desarrollar nuestras habilidades y conocimientos. Por ende, si dejas atrás tu antiguo plan de trading, es aconsejable desarrollarlo o crear uno nuevo que refleje una nueva visión del mercado. Ten en cuenta que debes mantenerte alejado de las operaciones hasta que el nuevo plan de trading esté listo.

Restricciones en el trading

La principal regla de un plan de trading es seguirlo. Necesitas describir cada paso que das para ser rentable. Además, si tu plan de trading se basa en indicadores técnicos, puedes convertirlo en una estrategia de trading algorítmico.

.jpg)