Los 10 traders más exitosos de todos los tiempos

Dejemos de lado los gráficos y hablemos de los mejores traders del mundo, quienes influyeron en los mercados y dejaron su huella en la historia del trading.

El éxito de los traders no es siempre sencillo, puesto que hay cientos de pérdidas por detrás. Sus vidas están marcadas tanto por el triunfo como por el drama y rodeadas de dinero, especulaciones y fortuna.

Preparamos una lista de los creadores de mercado más famosos, incluidos los traders legendarios de la historia y los traders modernos de nuestros días. Aprender de los errores, pensar a futuro y ser flexibles los ha ayudado a convertirse en traders exitosos. Sigue leyendo este artículo para inspirarte en sus grandes hazañas.

1. George Soros

George Soros, alias "el hombre que quebró al Banco de Inglaterra", nació en 1930 en Hungría. Siendo judío, sobrevivió al Holocausto y huyó del país en aquel entonces. Es uno de los traders más populares y famosos del mundo. En Inglaterra, Soros trabajó como camarero o portero de ferrocarril antes de graduarse de la Escuela de Economía de Londres. Esto lo llevó al mundo de la banca cuando llegó al puesto de banquero mercantil en Singer & Friedlander.

Con la ayuda de su padre, se trasladó a Estados Unidos para trabajar en una firma de corretaje de Wall Street. Tras sus exitosos resultados en varias firmas, George creó su fondo de cobertura en 1970, llamado "Quantum". Allí saltó a la fama.

En 1992, Soros hizo una gran apuesta contra la libra esterlina y ganó mil millones de dólares estadounidenses en solo 24 horas.

Quantum acumuló 3900 millones de libras, y Soros pidió prestado más para reunir un total de 5500 millones de libras. Pero la libra esterlina empezó a caer. Entonces, Soros puso en corto los 5500 millones de libras frente al marco alemán el 16 de septiembre, también conocido como Miércoles Negro. Esto contribuyó a la caída de la cotización de la divisa y obligó al Reino Unido a salirse del Mecanismo Europeo de Tipos de Cambio.

El resultado fue uno de los mil millones de dólares más rápidos que nadie haya ganado jamás y una de las operaciones más famosas de la historia, que más tarde se conocería como “el quiebre del Banco de Inglaterra”.

2. Jesse Livermore

La vida de Jesse Livermore podría servir de base para la historia de una película. Nacido en 1877, estaba destinado a ser granjero, pero huyó de casa para convertirse en multimillonario. Su historia está envuelta en dinero, amantes, bancarrota y escándalos.

A una edad temprana, Jesse Livermore aprendió a leer y escribir, se interesó por las noticias y la economía, y aprendió a analizar los precios. Con la experiencia, dominó la detección de las reversiones de tendencia y popularizó el análisis técnico moderno. Livermore fue uno de los primeros en utilizar el stop loss, una herramienta de gestión del riesgo que los traders siguen utilizando hoy en día.

Jesse ganó sus primeros 250,000 USD vendiendo acciones justo antes del terremoto de San Francisco. En 1925, ganó 3 millones de dólares estadounidenses vendiendo trigo en corto. Luego, obtuvo unos 100,000 USD en ganancias con la venta en corto de acciones estadounidenses antes de que se desplomaran en 1929. Siendo uno de los traders más ricos y exitosos de su época, Jesse obtuvo el apodo de “el chico de las apuestas”.

Sin embargo, Jesse pasó por varias bancarrotas. Logró volver al mercado en los dos primeros casos, pero la tercera quiebra fue fatal. Cometió un error y perdió todo su dinero en 1929.

En combinación con tragedias familiares, estrés y otros fracasos, Jesse Livermore se dio cuenta de que no podría volver a operar de la misma forma. En 1940, se quitó la vida de un tiro.

Por cierto, su hijo Jesse Livermore Jr. cayó en los mismos hábitos que su madre, que sufría de alcoholismo, y se quitó la vida en 1975. Esto sucedió mientras estaba ebrio, luego de disparar a su querido perro y de intentar disparar a un agente de policía.

3. William Delbert Gann

Si eres un trader que practica el análisis técnico, seguro que has oído el nombre de W.D. Gann y su teoría del trading. William Delbert Gann nació en 1878 en Texas, siendo el primero de 11 hijos de una familia pobre dedicada al cultivo de algodón. No terminó la escuela primaria ni la secundaria porque sus padres esperaban que trabajara en la granja.

Gann creía que la Biblia era el mejor libro y de ella obtuvo la mayor parte de su educación. Su estilo de escritura está cargado de misterio, esoterismo y un estilo indirecto que a muchos les resulta difícil de seguir.

Sin embargo, Gann creó potentes herramientas de análisis técnico, como los ángulos de Gann, el hexágono, el círculo de 360, el cuadrado de 9 y muchas más. La mayoría de ellas se basan en las matemáticas antiguas, la geometría, la astronomía y la astrología, y son ampliamente utilizadas por los traders en la actualidad.

Los críticos afirman que no existen pruebas reales de que Gann no obtuviera ganancias de las inversiones en el mercado y de que ganara dinero vendiendo libros y cursos de inversión. No está claro hasta qué punto se enriqueció W.D. Gann con sus análisis de trading, pero cuando murió en la década de 1950, su patrimonio estaba valorado en poco más de 100,000 dólares estadounidenses.

Pero lo asombroso es que, hace cien años, Gann creó reglas de trading que van desde principios básicos de gestión del dinero hasta juegos mentales, que siguen siendo aplicables.

4. Paul Tudor Jones

Paul Tudor Jones es, sin duda, uno de los mejores traders de información privilegiada de bolsa de la historia, con una fortuna neta estimada en unos 7500 millones de dólares estadounidenses.

Tras graduarse de la Universidad de Virginia en 1976, Paul comenzó a operar futuros de algodón en la Bolsa de Algodón de Nueva York. Como dato curioso, perdió su empleo porque se quedó dormido en su escritorio luego de una noche de fiesta con sus amigos. Después, Paul trabajó como broker de commodities y, en 1980, fundó su empresa de inversión y trading, Tudor Investment Corporation. El fondo consiguió obtener una rentabilidad del 100% durante sus primeros cinco años, lo que es un hecho sorprendente para nuestros días.

La mayor predicción de Paul fue el desplome del mercado en 1987, conocido como Lunes Negro. Gracias a su acertado pronóstico, Jones obtuvo unos 100,000 USD de ganancias en lugar de perder dinero.

Paul Tudor Jones desarrolló su propia estrategia de trading, la cual le ayudó a tener éxito. Su regla principal es ser constante y no esperar dinero rápido. Su gran capacidad de gestión del riesgo y sus expectativas realistas de sus posibles operaciones le permitieron tener ingresos estables.

5. Jim Rogers

Desde su juventud, Jim Rogers tuvo visión para los negocios vendiendo maníes y plásticos usados que tiraban los aficionados al béisbol. Se licenció con honores en Historia y obtuvo un segundo título en Economía en la Universidad de Oxford. En la actualidad, el patrimonio neto estimado de Rogers supera los 300 millones de dólares estadounidenses.

En 1964, Rogers se incorporó a Dominick & Dominick, LLC en Wall Street, donde operaba acciones y bonos. Pero de 1966 a 1968, Jim estuvo en el ejército durante la guerra de Vietnam.

Dos años después de su servicio militar, Jim se incorporó a un banco de inversiones donde conoció a su socio George Soros. A principios de la década de 1970, cofundaron el Fondo Quantum, que ganó un impresionante 4200% en diez años.

La mayor habilidad que ayudó a Rogers a convertirse en un trader de éxito fue su capacidad de hacer pronósticos claros. En la década de 1990, acertó en sus pronósticos alcistas sobre los commodities. Jim también ha criticado la incapacidad del Banco de Inglaterra y de la Reserva Federal de Estados Unidos para luchar contra la creciente inflación, advirtiendo que podría empeorar antes de estabilizarse.

Cuando se jubiló, Rogers se embarcó en un viaje de tres años por 116 países en un Mercedes hecho a su medida. Batió el récord mundial del viaje en automóvil más largo realizado de forma ininterrumpida. También escribió libros detallando sus aventuras.

6. Richard Dennis

Richard Dennis, también conocido como el “príncipe del pozo”, es uno de los pocos traders que convirtieron un poco de dinero en millones.

Cuando Dennis tenía 23 años, pidió prestados 1600 USD y los convirtió en 200 millones en diez años operando commodities. Lo más curioso es que solo utilizó 400 USD de esos 1600 USD para operar.

Más tarde, en 1973, Richard Dennis obtuvo ganancias de 100,000 USD. Al año siguiente, ganó 500,000 USD más operando en el mercado de la soja, y se convirtió en un trader famoso y millonario a finales de 1974.

Pero Denis también tuvo pérdidas de fondos durante el desplome de la bolsa en el Lunes Negro de 1987 y el estallido de la burbuja de las puntocom en el año 2000.

En 1983, Richard Dennis y Bill Eckhardt pusieron en marcha un experimento llamado “Turtle Traders Group” (Grupo de traders tortuga) para investigar si el trading es una habilidad innata o algo que se puede aprender. Dennis creía que, al igual que las tortugas de granja, los traders rentables podían aprender y adquirir habilidades. Por el contrario, Eckhardt suponía que el aprendizaje efectivo requiere habilidades innatas; de otro modo, no se pueden enseñar.

Durante el experimento, diseñaron un sistema de trading que dio resultados positivos al grupo. Hoy en día, los traders siguen utilizando su sistema o sus versiones. Según un antiguo alumno, algunos de estos traders tortuga obtuvieron ganancias de 175 millones de dólares estadounidenses en 4 años.

7. John Paulson

Forbes, The Guardian, New York Times y muchos otros medios escribieron sobre John Paulson, “el mejor trader de la historia”, nacido en 1955.

Paulson empezó su carrera en Boston Consulting Group en 1988, asesorando a compañías. Tras cambiar de trabajo en varias ocasiones, fundó su fondo de cobertura, Paulson & Co, con 2 millones de dólares y un empleado en 1994. En 2003, su fondo había alcanzado los 300 millones de dólares estadounidenses en activos.

La fama y la fortuna de John Paulson llegaron durante la crisis financiera mundial de 2007–2008, cuando ganó casi 4 mil millones de dólares estadounidenses y “pasó de ser un sombrío gestor de dinero a leyenda financiera”. Antes del colapso, compró swaps de incumplimiento crediticio usados y los utilizó para apostar de forma efectiva contra el mercado hipotecario estadounidense de alto riesgo. Algunos la llaman la mayor operación de la historia.

En 2010, Paulson ganó 4900 millones de dólares, en mayor parte, invirtiendo en oro. Forbes estimó su patrimonio neto en 3 mil millones de dólares estadounidenses en enero de 2023.

Sin embargo, las inversiones perdedoras de John en algunas acciones hicieron que los inversores huyeran de su fondo de cobertura, Paulson & Co, reduciendo sus activos bajo gestión a 10 mil millones de dólares estadounidenses en enero de 2020 desde un máximo de 36 mil millones en 2011.

El multimillonario demostró la posibilidad de diversificar no solo los activos, sino también las estrategias, combinando ideas de carácter especulativo y estrategias de arbitraje conservadoras con la división obligatoria de los fondos.

8. Steven Cohen

Steven Cohen nació en 1956 en Nueva York. Siendo un ávido jugador de póquer, Stephen se gastó todo el dinero que ganaba con las cartas en especular con acciones cuando aún estudiaba en la Universidad, escapándose durante los descansos a la oficina bancaria de Merrill Lynch más cercana.

Con un patrimonio neto actual que ronda los 16 mil millones de dólares estadounidenses, Cohen comenzó su carrera en la firma de banca de inversión Gruntal y, así, entró en el mercado bursátil en 1978.

Cohen empezó ganando 8000 USD en su primer día, y luego pasó a ganar 100,000 USD diarios para la firma. En 1992, abandonó Gruntal y fundó uno de los fondos de cobertura de mayor éxito, SAC Capital Partners. En 2013, la ganancia promedio anual de SAC había alcanzado el 25%.

Aunque Steven alcanzó el éxito y se hizo rico, su trayectoria no fue solo de victorias, sino también de varias pérdidas. En 2010, SAC fue investigada por el delito de trading de información privilegiada lanzado por la Comisión de Bolsa y Valores de Estados Unidos (SEC). Aunque Cohen no fue acusado, la compañía se declaró culpable y pagó 1800 millones de dólares estadounidenses en multas. Más tarde, se vio obligado a cerrar su fondo.

Pero Steven Cohen se hizo famoso por su capacidad de triunfar y ganar bajo cualquier condición. También es un famoso trader de bolsa que prefiere los riesgos y ganar a lo grande. Ahora es el fundador y director ejecutivo de Point72 Asset Management, una "family office" en Stamford, Connecticut.

9. David Tepper

David Tepper, el exitoso gestor de fondos de cobertura, filántropo y hombre más rico, nació en 1957 en una familia judía. David entró al mercado estando aún en la universidad. Se graduó en Economía por la Universidad de Pittsburgh y obtuvo un máster por la Universidad Carnegie Mellon en 1982.

Tras graduarse, Tepper consiguió un trabajo en Equibank como analista de crédito y se dedicó al sector financiero. Pasó por varias compañías, entre ellas Keystone, y fue contratado por Goldman Sachs durante ocho años, con principal dedicación a quiebras y situaciones especiales. David desempeñó un papel fundamental en la supervivencia de Goldman Sachs tras el desplome bursátil de 1987. Compró bonos básicos en las instituciones financieras en quiebra, cuyo valor se disparó una vez que el mercado se recuperó.

Pero Tepper se esforzaba por dirigir su propio fondo y operaba con agresividad para reunir el dinero suficiente para ello. A principios de 1993, fundó Appaloosa Management. Una de las primeras y mayores ganancias la obtuvo invirtiendo en Conseco y Marconi. Después, Appaloosa se estableció como fondo de cobertura especializado en deuda con dificultades, vinculado a la inversión en mercados públicos mundiales de renta variable y de renta fija.

En 2009, Appaloosa ganó cerca de 7 mil millones de dólares estadounidenses comprando acciones en dificultades que se recuperaron ese año. De esas ganancias, 4 mil millones de dólares fueron destinados a Tepper personalmente, lo que lo convirtió en el gestor de fondos de cobertura que más ganó en 2009.

El patrimonio neto de David Tepper es de 16,700 millones de dólares estadounidenses, según Forbes. En 2020, las mayores partes de su cartera eran Alibaba, con un 13%, y Amazon, con un 11%.

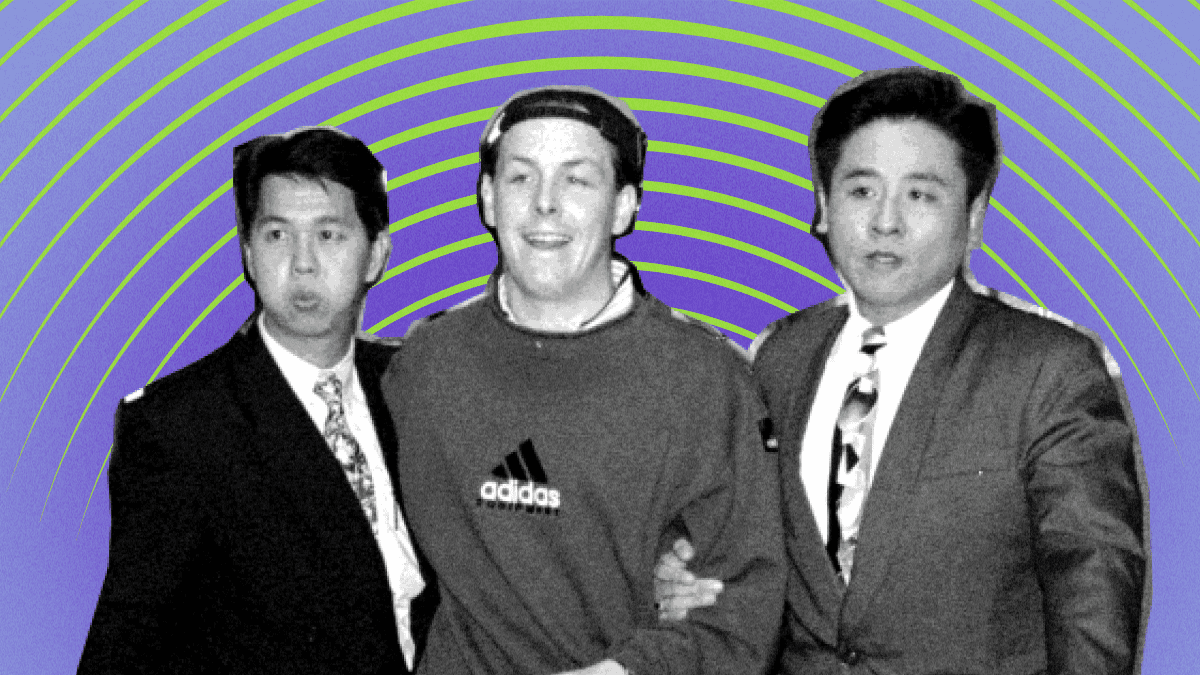

10. Nick Leeson

Famoso por haber llevado a la quiebra al Banco Barings, Nick Leeson nació en 1967. Sin estudios superiores, desempeñó un trabajo de oficina en el banco Coutts que no requería habilidades especiales.

Pero Nick siguió avanzando en sus conocimientos financieros y pronto pasó a Morgan Stanley, donde le enseñaron a calcular futuros y opciones rápidamente. Luego fue contratado por el Banco Barings y más tarde se trasladó a Asia, a la Bolsa Monetaria Internacional de Singapur (SIMEX).

Aquí empezó su famosa historia. En abril de 1992, Barings abrió una oficina de futuros y opciones en Singapur, que ejecutaba y compensaba operaciones en SIMEX. Con 26 años, Nick Leeson, además de su actividad de trading, dirigía la oficina de respaldo de futuros y opciones en Singapur y comenzó a realizar operaciones especulativas no autorizadas.

En un principio, estas operaciones reportaron grandes ganancias a Barings, sumando 10 millones de libras esterlinas, que representaban el 10% de las ganancias anuales de la compañía. Nick incluso obtuvo una bonificación de 130,000 libras a su salario de 50,000 libras esterlinas. Pero entonces la fortuna se alejó, y Lesson empezó a utilizar el dinero del banco con una cuenta especial de errores para cubrir sus malas operaciones y las de otros.

En 1995 se produjo la mayor pérdida y el final para Nick Leeson y Barings. Leeson compró una enorme cantidad de contratos de futuros para presionar al mercado, pero un fuerte terremoto de 7.2 grados de magnitud en Japón provocó el colapso de estos activos. Como resultado de la mayor de las estafas, el Banco Barings, con 233 años de historia, sufrió pérdidas de 1400 millones de dólares estadounidenses y fue vendido al conglomerado holandés ING por 1 libra esterlina.

Leeson escapó del banco dejando una nota de dos palabras: “Lo siento”. Esperaba evitar la cárcel de Singapur, pero fue detenido y extraditado por Alemania de vuelta al país asiático, donde cumplió cuatro años en una prisión local. La condena total fue de 6.5 años. Leeson contrajo cáncer mientras estaba en la cárcel, pero los mejores médicos de Singapur trataron al preso de fama mundial y se recuperó.

Hoy, Nick no puede ocupar ningún puesto en las bolsas, pero sigue ganando más de 100,000 USD al mes por sus conferencias.

Siguiendo el ejemplo del exitoso trader, muchos de sus colegas se hicieron ricos. Sus historias pueden ser controvertidas, pero siguen siendo sobresalientes y motivo de debate. Cada trader de nuestra lista usó el mercado a su favor y ganó mucho dinero. Así que todos los que tengan alguna idea generosa pueden ponerla en práctica en la plataforma Personal Area de FBS o en la aplicación FBS Trader, mientras que los principiantes pueden utilizar nuestros productos para desarrollar sus habilidades de trading y aprender a operar.

Preguntas frecuentes

¿Quién es el trader intradía más rico del mundo?

La mayoría de los traders ricos prefieren permanecer en el anonimato. Por eso, es posible que nunca sepamos la respuesta. Sin embargo, todos los traders mencionados en nuestra lista hicieron enormes cantidades de dinero.

¿Quién ganó los mil millones de dólares más rápidos de la historia?

George Soros hizo una gran apuesta contra la libra esterlina y ganó mil millones de dólares estadounidenses en solo 24 horas, en 1992. Puso en corto 5500 millones de libras esterlinas el Miércoles Negro y quebró al Banco de Inglaterra.

¿Qué trader intradía exitoso ganó con una estafa?

Nick Leeson provocó la quiebra del Banco Barings y realizó operaciones no autorizadas con el dinero del banco. Fue condenado a prisión.