Value at Risk (VaR)

Apa itu Value at Risk (VaR)?

Value at risk (VaR) adalah statistik yang menunjukkan potensi kerugian finansial dalam suatu perusahaan, portofolio, atau posisi selama periode tertentu. Metrik ini paling umum digunakan oleh bank investasi dan komersial untuk mengukur risiko keuangan.

Memahami Value at Risk (VaR)

Pemodelan VaR mengukur jumlah potensi kerugian, probabilitas terjadinya, dan jangka waktu.

Menggunakan penilaian VaR membantu menentukan risiko kumulatif dari posisi yang dimiliki oleh organisasi. Dengan menggunakan data dari pemodelan VaR, lembaga keuangan dapat memutuskan apakah mereka memiliki cukup cadangan modal untuk menutupi kerugian atau apakah risiko yang lebih tinggi mengharuskan mereka untuk mengubah portofolio dan memilih investasi dengan risiko yang lebih rendah.

Marginal Value at Risk (MVaR)

Metode Marginal Value at Risk (MVaR) adalah jumlah risiko tambahan yang diakibatkan oleh investasi baru dalam portofolio. MVaR membantu manajer untuk memahami perubahan risiko dalam portofolio karena pengurangan atau penambahan investasi tertentu.

Suatu investasi mungkin memiliki VaR yang tinggi. Namun, jika berkorelasi negatif dengan portofolio, itu mungkin menyumbangkan jumlah risiko yang relatif jauh lebih rendah dalam portofolio daripada risiko mandiri.

Cara menghitung Value at Risk

Ada tiga cara utama untuk menghitung VaR: metode historis, metode parametrik, dan simulasi Monte Carlo. Setiap metode memiliki perhitungan, kelebihan, dan kekurangan yang berkaitan dengan kerumitan, kecepatan perhitungan, penerapan terhadap instrumen keuangan tertentu, dan faktor lainnya.

1. Metode historis

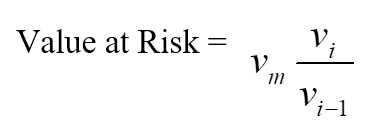

Metode historis adalah metode paling sederhana untuk menghitung Value at Risk. Data pasar selama 100 hari terakhir diambil untuk menghitung persentase perubahan untuk setiap faktor risiko pada setiap hari. Setiap persentase perubahan kemudian dihitung dengan nilai pasar saat ini untuk menyajikan 100 skenario nilai mendatang.

Untuk setiap skenario, portofolio dihitung dengan model harga non-linier penuh. Hari terburuk kelima yang dipilih dianggap sebagai 95% VaR.

Di mana:

- vi adalah jumlah variabel pada hari i,

- m adalah jumlah hari di mana data historis diambil.

2. Metode parametrik

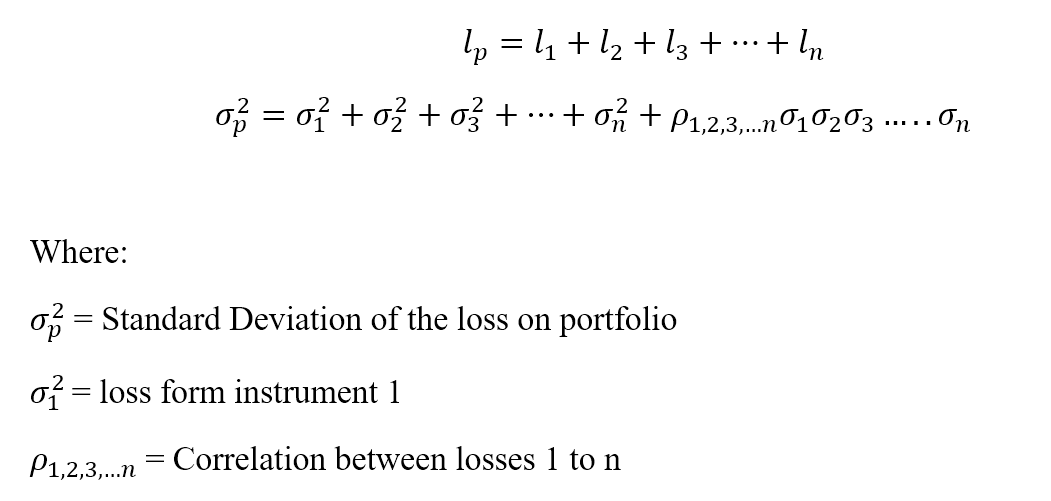

Metode parametrik juga dikenal sebagai metode varian-kovarian. Metode ini mengasumsikan distribusi normal dalam imbal hasil. Dua faktor diperkirakan: imbal hasil yang diharapkan dan deviasi standar.

Metode parametrik paling sesuai dengan masalah pengukuran risiko di mana distribusinya diketahui dan diperkirakan secara tepat. Metode ini tidak dapat diandalkan ketika ukuran sampel sangat kecil.

Biarkan kerugian menjadi ‘l’ untuk portofolio ‘p’ dengan jumlah instrumen ‘n’.

3. Metode Monte Carlo

Pada metode Monte Carlo, Value at Risk dihitung dengan membuat skenario secara acak untuk nilai mendatang dengan menggunakan model harga non-linear untuk memperkirakan perubahan nilai setiap skenario, kemudian menghitung VaR sesuai dengan kerugian terburuk.

Metode Monte Carlo cocok untuk banyak masalah pengukuran risiko, terutama ketika berhadapan dengan faktor-faktor yang rumit. Metode ini mengasumsikan bahwa ada alokasi probabilitas yang diketahui untuk faktor risiko.

Contoh VaR

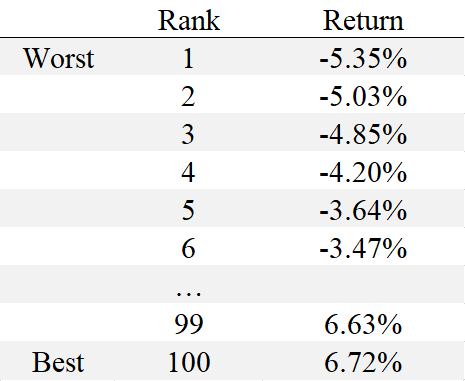

Misalnya, seorang pengelola risiko ingin menghitung VaR 95% 1 hari untuk saham AAA dengan menggunakan data 100 hari. Dengan metode historis, pengelola risiko akan melihat imbal hasil 100 hari terakhir untuk saham AAA secara berurutan dari yang terburuk hingga terbaik. Jika ada 100 imbal hasil, diurutkan dari yang terendah hingga tertinggi:

VaR persentil ke-95 sesuai dengan -3,64% atau pengelola risiko dapat mengatakan bahwa VaR 95% satu hari adalah kerugian 3,64%. Jika jumlah risiko ini berada dalam kisaran yang dapat diterima oleh pengelola risiko, saham AAA dapat dianggap sebagai investasi yang baik.

Kelebihan Value at Risk (VaR)

1. Mudah dipahami

Value at Risk adalah angka yang menunjukkan tingkat risiko suatu portofolio. Value at Risk diukur baik dalam satuan harga maupun persentase, yang membuat interpretasi dan pemahaman VaR relatif sederhana.

2. Penerapan

Value at Risk dapat diterapkan untuk semua jenis aset: obligasi, saham, derivatif, mata uang, dll. Dengan demikian, setiap lembaga keuangan dapat menggunakan VaR untuk menilai profitabilitas dan risiko investasi yang berbeda.

3. Universal

Angka Value at Risk digunakan secara luas sebagai tolok ukur untuk membeli, menjual, atau merekomendasikan aset.

Batasan Value at Risk

1. Portofolio besar

Menghitung Value at Risk suatu portofolio memerlukan perhitungan risiko dan imbal hasil dari setiap aset serta korelasi di antara aset-aset tersebut. Jadi, semakin besar jumlah atau keragaman aset dalam portofolio, semakin sulit untuk menghitung VaR.

2. Perbedaan metode

Setiap pendekatan untuk menghitung VaR dapat memberikan hasil yang berbeda untuk portofolio yang sama.

3. Asumsi

Perhitungan VaR membutuhkan beberapa asumsi dan menggunakannya sebagai input. Jika asumsi-asumsi tersebut tidak valid, VaR akan salah.

Kesimpulan

Pengelolaan portofolio perusahaan adalah proses kompleks yang membutuhkan pengembangan keterampilan yang konstan. Agar dapat sukses trading di pasar Forex, trader harus mengikuti aturan manajemen risiko, seperti ukuran posisi, diversifikasi, pembatasan kerugian dengan Stop Loss, trading dengan leverage, dll. Beruntungnya, FBS menawarkan berbagai macam panduan yang dapat membantu trader mana pun, dari pemula hingga berpengalaman, untuk meningkatkan hasil trading mereka.