Companies usually use the payback period method when liquidity is a serious problem. If a company has limited funds, it can only deal with one major project at a time. Management will pay great attention to recovering its initial investment for subsequent projects.

There are several limitations to using the PB method

First, the payback period does not take into account the time value of money (TVM).

Another disadvantage is that cash flows that arise at the end of a project’s life cycle, such as residual value, are excluded from payback periods and discounted payback periods methods. Thus, PB is not a direct indicator of profitability.

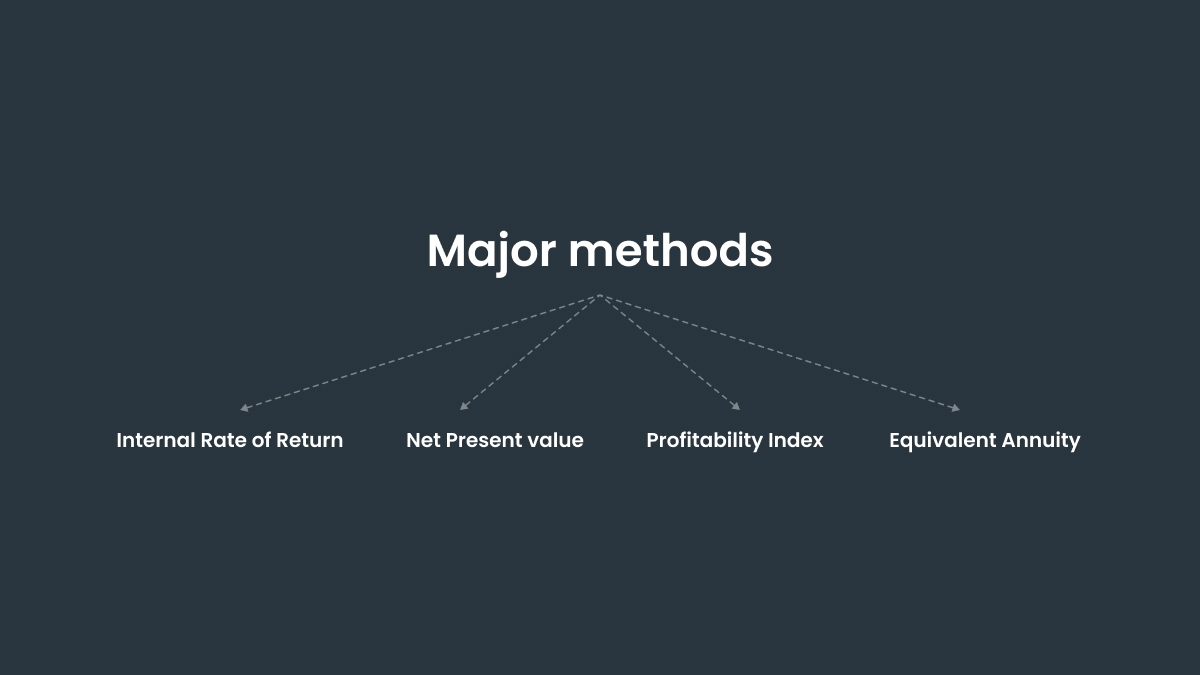

Internal rate of return

Internal rate of return (IRR) is a method of discounting cash flow that provides the analyst with the project’s rate of return. The internal rate of return is the discount rate at which the sum of the original cash costs and the discounted cash receipts is zero. In other words, it is the discount rate at which the net present value (NPV) is zero.

If different projects have the same costs, a company will select the project with the highest IRR. When an organization needs to choose between several projects with the same value, then these projects will be ranked by the IRR measurement and the most profitable one will be selected. Ideally, a company will select an IRR with a higher cost than the cost of capital.

Net present value

Net present value is calculated as the difference between the present value of cash inflows and the present value of cash outflows over a period of time. Companies usually consider only investments with a positive NPV. In the case of several similar projects, the project with a higher NPV will be selected.

The NPV is greatly affected by the discount rate. Selecting the proper rate is critical to making the right decision. This should reflect the riskiness of the investment, typically measured by the volatility of cash flows, and must take into account the financing mix. A common practice in choosing a discount rate for a project is to apply a WACC that applies to the entire firm, but a higher discount rate may be more appropriate when a project’s risk is higher than the firm’s risk as a whole.

Profitability investment index

The profitability investment index (PI), also known as the return on investment ratio (PIR) and value on investment ratio (VIR), is the ratio of the return to the prospective investment in the proposed project. It quantifies the amount of value created per unit of investment.

Equivalent annuity

The equivalent annuity method expresses the NPV as an annualized cash flow by dividing it by the present value of the annuity factor. It is often used when comparing investment projects of unequal lifespans. For example, if project A has an expected lifetime of seven years, and project B has an expected lifetime of 11 years, it would be improper to simply compare the net present values (NPVs) of the two projects unless the projects could not be repeated.

Summary

Trading forex can be seen as an investment project, where the trader is a big company with a goal of making its inflows greater than its outflows.

Deliberate trading with a well-developed strategy is the key to long-term profit in forex. No matter which method is being used—copy-trading, trading bots, or self-trading—every trader must practice capital risk management.

FBS enables you to trade with more than 1000 instruments including cryptocurrencies, metals, currencies, and even stocks. These tools allow each trader to build a profitable strategy.

.jpg)