Divergence: กรณีศึกษา

วัตถุประสงค์

Divergence เป็นตัวชี้วัดที่ถูกใช้บ่อยมากในการทำนาย การเคลื่อนไหวของราคาในอนาคต เช่นเดียวกับชาร์ตรูปแบบอื่นๆ มันไม่ได้ให้การทำนายที่ถูกต้อง 100% นั่นเป็นสาเหตุที่เราต้องตระหนักถึงความน่าเชื่อถึอ ที่แม่นยำของเครื่องมือนี้ขณะที่เราเทรด โดยใช้เครื่องมือนี้อ้างอิง จุดประสงค์ของบทความนี้มีขึ้นเพื่อ ทดสอบความน่าเชื่อถือของ divergence เราจะได้รู้กันว่าจะพบ divergence บนชาร์ตบ่อยแค่ไหน และส่วนมากแล้วราคาเป็นไปตามที่ทำนายไว้หรือไม่

กลุ่มที่ทำการทดสอบ

สำหรับกราฟราคา เราได้เลือกหุ้นหนึ่งมาจาก S&P หลักๆ แล้วก็เป็นเพราะตลาดหุ้นนั้นมีความเป็นระบบมากกว่าตลาดสกุลเงินที่เปลี่ยนไปตามแนวโน้มทั่วโลก ซึ่งทำให้ง่ายต่อการเชื่อมโยงความผันผวนของราคาที่สังเกตกับปัจจัยพื้นฐาน และคัดกรองสิ่งไม่เกี่ยวข้องออกไปได้ นอกจากนี้เราต้องการหลีกเลี่ยงการแสดงผลด้านเดียวของหุ้นส่วนใหญ่ ซึ่งมีผลการดำเนินงานล่าสุดที่ตกต่ำลงเนื่องจากไวรัส นั่นเป็นเหตุผลว่าทำไมเราถึงเลือก Amazon เพราะมันไม่เคยมี bullish หรือ bearish อย่างชัดเจน ขณะเดียวกันเมื่อไม่นานมานี้ก็ได้พิสูจน์แล้วว่ามีความยืดหยุ่นมากพอที่จะฟื้นตัวจากความสูญเสีย และปีนกลับไปสู่จุดสูงสุดตลอดกาลได้

ในการเทียบราคากราฟ เราจะใช้ Awesome Oscillator ของ Bill William ถึงแม้ oscillator อื่นๆ อย่างเช่น MACD อาจจะดูเหมาะ แต่ Awesome Oscillator กลับตอบสนองต่อราคามากกว่า และด้วยเหตุนั้นจึงมี divergence หลายกรณีมากกว่า

ในเรื่องของเวลา เรามุ่งไปที่ราคาที่แสดงล่าสุด ซึ่งจะเกี่ยวข้องกับเวลาปัจจุบันมากที่สุด และจะเป็นประโยชน์ต่อผู้อ่านมากที่สุด

กรอบเวลา

กรอบเวลา 1 ชั่วโมง (H1), กรอบเวลา 4 ชั่วโมง (H4) และ กรอบเวลารายวันจะถูกนำมาใช้ในการทดสอบนี้ ที่เลือก 3 กรอบเวลานี้เนื่องจากให้แนวโน้มที่สมดุล สำหรับผู้ที่เทรดระยะสั้น ผู้ที่เทรดระยะกลาง และสำหรับผู้ที่เทรดแบบวางกลยุทธ์ นอกจากนี้หุ้นนั้นไม่เหมาะกับกรอบเวลาระดับนาที เพราะเขาดูกันระดับรายชั่วโมงและรายวัน จากมุมมองของนักวิเคราะห์ ปัจจัยสำคัญพื้นฐาน แสดงออกมาในช่วงกรอบเวลาขนาดใหญ่ๆ

หลักเกณฑ์

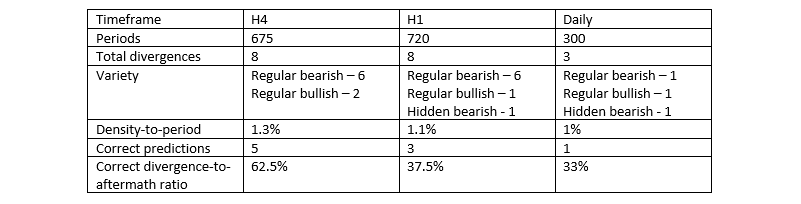

Density-to-period คือแกนแรกของการประเมิน divergences ซึ่งบ่งบอกถึงจำนวนของ divergence ที่ปรากฏขึ้นใน 100 period บนชาร์ต ตัวอย่างเช่น ถ้า 200 period ที่เราสังเกต และมี 5 divergence เกิดขึ้นขณะนั้น density-to-period ก็จะเป็น 5/200=2.5% ในทางกลับกัน ถ้า 400 period ที่สังเกต พบ 12 divergence ก็จะได้ density-to-period เป็น 12/400=3% นั่นจะหมายความว่าโดยเฉลี่ยแล้ว ทุกๆ 100 period จะพบ 3 divergence

Variety แสดงให้เห็นถึงประเภทของ divergence ทั้ง 4 ชนิดว่ามีอย่างละกี่อันปรากฏบนหน้าจอ ความชุกของชนิดใดชนิดหนึ่งอาจสะท้อนให้เห็นถึง bullish หรือ bearish ที่ส่งผลต่อราคาล่าสุด

จำนวนการคาดการณ์ที่ถูกต้อง หมายถึง จำนวนครั้งทั้งหมด ที่ราคาจริงนั้นเป็นไปตามทิศทางที่คาดการณ์ ตามรูปแบบการตีความที่ได้รับการยอมรับโดยทั่วไป ตัวอย่างเช่น หากพบ bearish divergence เป็นประจำ และหลังจากนั้นราคาพุ่งลงตามเทรนด์ bearish นั่นก็นับว่าเป็นการคาดการณ์ที่ถูกต้อง ถ้าหลังจาก hidden bullish divergence แล้วราคาไปทาง sideways หรือพุ่งลง นั่นก็ไม่นับว่าเป็นการคาดการณ์ ที่ถูกต้อง

อัตราส่วนของ divergence-to-aftermath ที่ถูกต้อง คือส่วนหนึ่งของการคาดการณ์ที่ถูกต้อง ในจำนวนกรณีทั้งหมด ตัวอย่างเช่น หาก 9 ใน 10 ของ divergence แสดงถึงกรณีที่ ราคาจริงเป็นไปตามที่ "ควรจะเป็น" แล้วตรงกับ divergence นั่นหมายความว่าการคาดการณ์ 9 ใน 10 นั้นถูกต้อง ในสถานการณ์นี้ อัตราส่วนจะเป็น 90% ในทางกลับกัน ถ้า 2 ใน 10 ของ divergence ให้การ คาดการณ์ที่ถูกต้อง ขณะที่ราคาที่เหลืออื่นๆ ไปในทาง sideways หรือทางตรงกันข้าม นั่นก็จะทำให้เหลือ อัตราส่วน divergence-to-aftermath เพียงแค่ 20%

การค้นพบ

การอธิบาย

ปรากฏว่าชาร์ต H4 นั้นเหมาะที่จะพบ divergence ที่สุด ถึงแม้ว่ามันเกือบจะเกินกว่ากรอบเวลาอื่นๆ ในอัตราส่วน density-to-period เห็นได้ชัดว่าตัวเลขของ divergence ที่พบในแต่ละ กรอบเวลานั้น ไม่ได้หมายความว่านั่นคือทั้งหมดที่มี ผู้ทำการทดสอบที่ตั้งใจหาก็อาจจะพบมากกว่านี้ อย่างไรก็ตาม ความจริงที่ว่ามี 1 divergence ในทุกๆ 100 periods ในกรอบเวลาทั้งหมด หมายความว่านี่คือสิ่งที่เทรดเดอร์จะเจอได้ในชาร์ตแบบสุ่ม

regular bearish จะปรากฏให้เห็นมากกว่าอย่างอื่น ขณะที่ hidden bullish ไม่เคยปรากฏขึ้นเลย นั่นอาจเป็นลักษณะที่ผิดปกติของการสังเกต ณ ช่วงเวลานั้นซึ่งได้รับผลกระทบมาจากไวรัส อย่างไรก็ตาม bearish divergence ไม่ควรเกิดจาก การเคลื่อนไหวของ bearish price ในชาร์ตราคา

ข้อสรุปอีกข้อนึงคือ ชาร์ต H4 ให้ความน่าจะเป็น สำหรับการคาดการณ์ divergence ที่ถูกต้องที่สูงกว่า H1 และชาร์ตรายวัน อย่างมีนัยสำคัญ โดย H4 เราได้การคาดการณ์ที่ถูกต้องมากกว่า 50% (62.5%) ขณะที่ H1 และชาร์ตรายวัน ได้น้อยกว่า 50% (37% และ 33% ตามลำดับ) เพื่อการใช้งานจริง มันอาจเป็นการยืนยันได้ว่า divergence นั้นมีความน่าเชื่อถือมากขึ้นกับชาร์ต H4 และอาจใช้ได้อย่างปลอดภัยกับกรอบเวลานี้

การนำไปใช้

โดยคำนึงถึงสิ่งที่ค้นพบเหล่านี้ เรามาดู ราคาของหุ้น Amazon ที่แสดงล่าสุดกัน

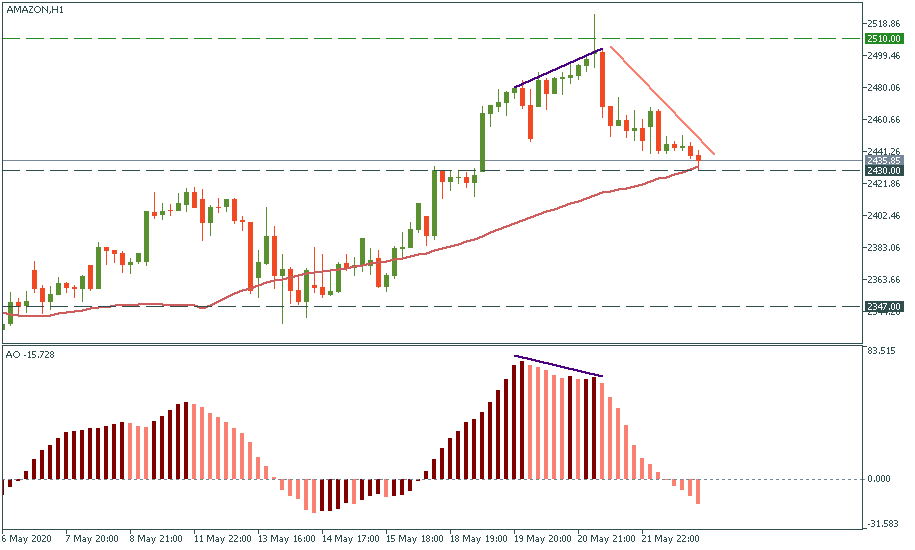

ชาร์ต H1 แสดงกรณีของ regular bearish divergence ที่มาร์กไว้ด้านล่าง ซึ่งพิสูจน์ได้ว่าถูกต้อง: ตอนสุดท้ายของชาร์ตแสดงถึงแนวโน้มขาลง

ชาร์ต H4 ช่วยให้เราเห็น regular bearish divergence ขนาดใหญ่อีกอันซึ่งเพิ่งจะเป็นรูปเป็นร่าง จำไว้ว่า ในชาร์ต H4 divergence มีอัตราส่วนของ ความน่าจะเป็นของความถูกต้องอยู่ที่ 62.5% เราสามารถสรุปได้ว่าเรานั้นอยู่บนขอบของช่วงขาลง ที่จะเกิดขึ้นในช่วง mid-term ในอนาคตอันใกล้

ชาร์ตรายวันนั้นสะท้อนให้เห็นถึง regular bearish divergence ที่เหมือนกัน จากการที่เราสังเกตบนชาร์ต H4

สรุป

Divergence นั้นคล้ายกับรูปแบบชาร์ตและ อินดิเคเตอร์อื่นๆ ที่ใช้เป็นเครื่องมือในการอ่านชาร์ต ในขณะเดียวกัน ก็ไม่ควรที่จะนำมาใช้เพียงอย่างเดียว ต้องขึ้นอยู่กับบริบทของปัจจัยพื้นฐานนั้นๆ ด้วย โดยต้องระลึกเสมอว่า ถึงแม้จะเห็นว่าราคาหุ้น Amazon สามารถเอาชนะช่วงที่ไวรัสระบาดได้ แต่เราก็ต้องระวัง ความคาดหวังของเราที่จะมีต่อแนวโน้มขาขึ้นนี้ และเฝ้าระวังสัญญาณการกลับตัวที่อาจจะเกิดขึ้น โดยจะเห็นได้ชัดว่า นี่เป็นอีกหนึ่งการทดสอบที่ดีสำหรับ อินดิเคเตอร์ divergence เพื่อนำไปใช้ในการประกอบการพิจารณา