Japon Mum Çubukları: Eksiksiz Bir Yeni Başlayan Rehberi

Japonların kaç tane harika araç icat ettiğini hiç merak ettiniz mi? QR kodları, araba navigasyonu, hazır erişteler ve suşi, hayatımızı onsuz hayal edemeyeceğimiz Japon ürünlerinden sadece birkaçı. Ancak, bir işlemci arkadaşınıza Japonya'nın en ünlü icadını sorarsanız, size hiç düşünmeden cevap verecektir. Ve cevap bir "Japon mum çubuğu" olacaktır. Birçok insanı sinyallerinin gücüne inandıran bu işlem unsurunda bu kadar özel olan nedir? Bunları işlem rutininize nasıl uygulayabilirsiniz?

Japon Mum Çubukları ve Mum Çubuğu Grafikleri

Japon mum çubukları, mum çubuğu grafiğinin yapısını oluşturur. Bu grafikte, tek bir mum çubuğu, fiyatın belirli bir dönemdeki dinamiklerini gösterir.

Örneğin, haftalık zaman diliminde tek bir mum çubuğu, Pazartesi'den Cuma'ya kadar olan piyasa dinamiklerini gösterir. Ancak, günlük bir zaman dilimine geçerseniz, bir mum çubuğu size 0:00 ile 23:59 arasındaki fiyat değişikliğini gösterecektir.

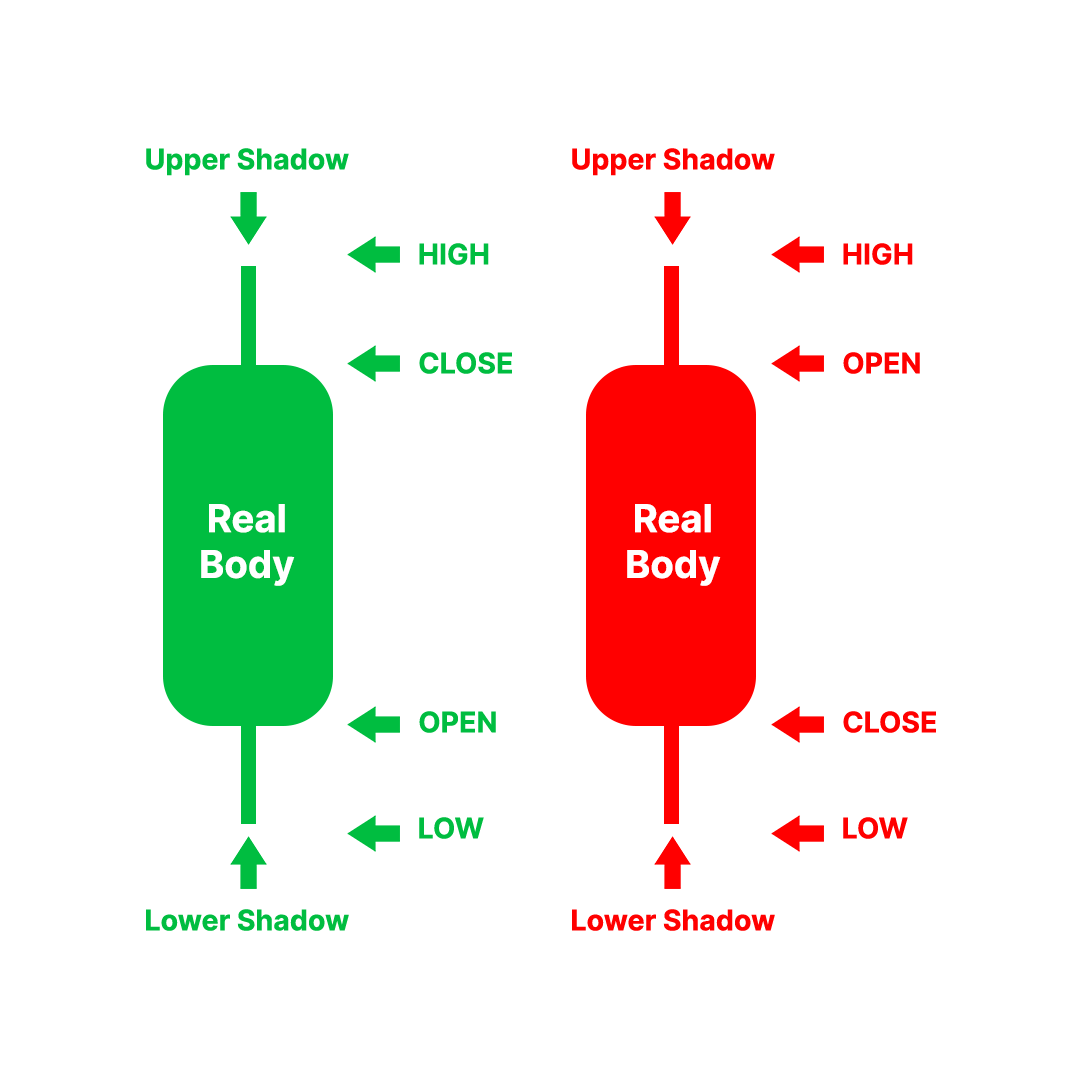

Bir mum çubuğu üç ana bölümden oluşur.

- Gerçek bir gövde – bir mum çubuğunun kalın kısmı. Bu, açılış ve kapanış fiyatları arasındaki bir alandır.

- Üst gölge (fitil, kuyruk) – gerçek gövdenin üzerindeki dikey çizgi. Seansın en yüksek seviyesini gösterir.

- Alt gölge (fitil, kuyruk) – gerçek gövdenin altındaki dikey çizgi. Seansın en düşük seviyesini gösterir.

Fiyatlar dönem boyunca yükselirse, mum genellikle beyaz veya yeşil renktedir. Bu durumda, açılış fiyatı gövdenin altındadır ve kapanış fiyatı en üsttedir. Bu mum çubuğu boğa ya da yükseliş olarak adlandırılır.

Fiyatlar dönem boyunca düşerse, mum genellikle siyah veya kırmızı renktedir. Bu durumda açılış fiyatı gövdenin üstünde ve kapanış fiyatı gövdenin altındadır. Bu mum çubuğu ayı ya da düşüş olarak adlandırılır.

Tek bir mum çubuğu, fiyat dinamiklerini anlamada gerçekten yardımcı olur. Ancak, bir mum çubuğu grafiği üzerinde bir araya geldiklerinde daha iyi çalışırlar. Bu tür grafiklerin özelliği nedir ve diğer grafiklerden farkı nedir? Haydi bulalım.

Mum Çubuğu Grafiği ve Bar Grafiği

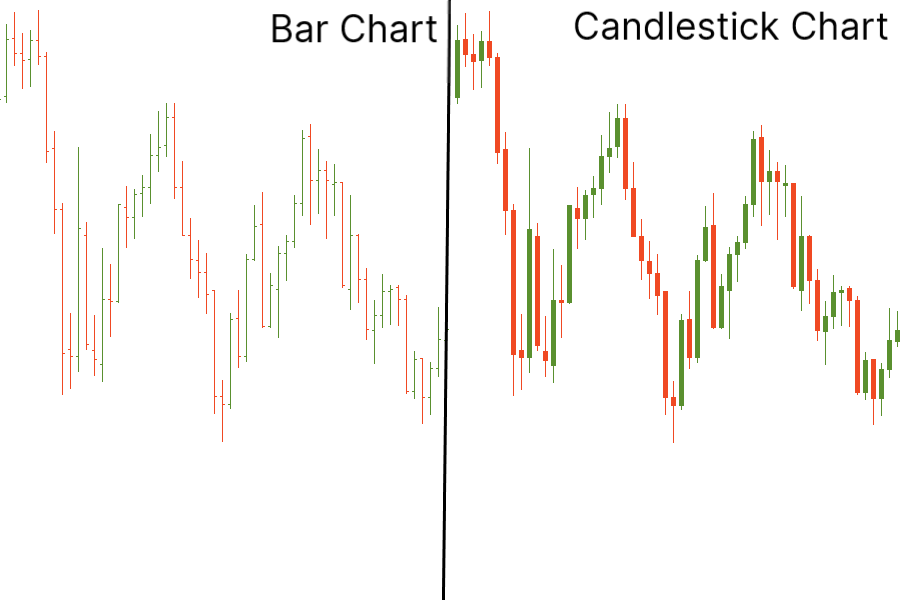

Bir mum çubuğu grafiği, bar grafiğine benzerdir. Her ikisi de belirli bir süre içinde bir fiyatın performansını gösterir. Haftalık bir zaman dilimindeki bir mum çubuğu gibi, bir bar da, Pazartesi'den Cuma'ya kadar bir hafta boyunca fiyatın nasıl hareket ettiğini gösterir.

Bar grafiği ile Japon meslektaşı arasındaki temel fark ayrıntılarda yatmaktadır. Mum çubuklarının gerçek gövdeleri, barlardan daha bilgilendiricidir. Grafiklerde oluşturdukları desenler, bar grafikte gördüğünüz çizgilerden görsel olarak daha anlaşılırdır.

Bir mum çubuğu grafiği kullanarak, mum çubuğunun gövdesinin ve gölgelerinin analizini gerektiren mum çubuğu formasyonlarını okuyabilirsiniz. Çok aktif bir seansı işaret eden uzun mum çubukları ve istikrarlı bir piyasayı işaret eden kısa mum çubukları ile grafikteki değişikliklere daha hızlı tepki verebilirsiniz.

Altı ana mum çubuğu türü vardır. Her kategorinin bir adı vardır. Bunlar:

- traşlı ve kafa traşlı dip;

- dönen doruk;

- marubozu;

- kısa gölgeli mum çubukları;

- uzun bir üst gölgeye veya uzun bir alt gölgeye sahip mum çubuğu;

- dojidir.

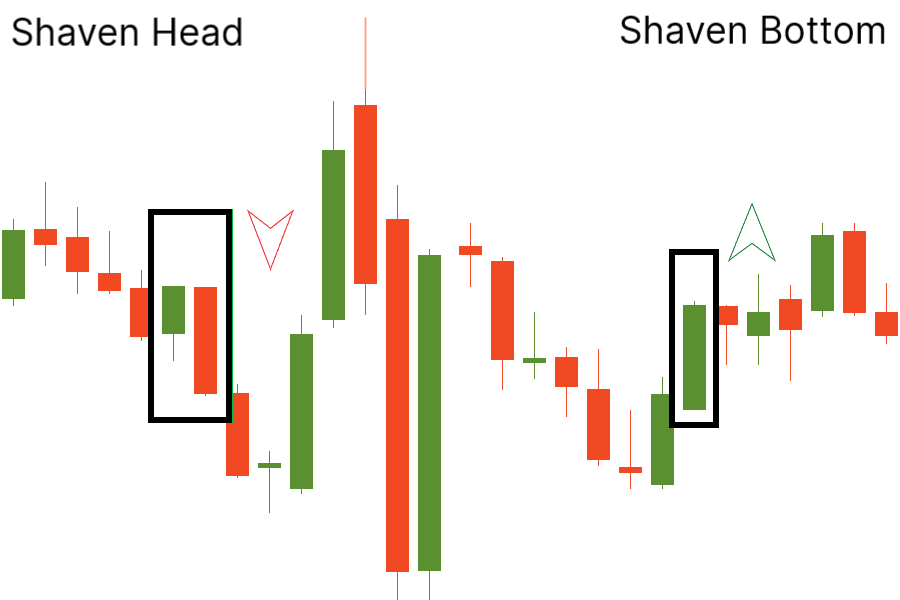

Eğer bir mum çubuğunun üst gölgesi yoksa, işlemciler buna "kafa traşlı" mum çubuğu derler. Genellikle piyasada düşüş baskılarının hakim olduğunu gösterir.

Alternatif olarak, alt gölgesi olmayan bir mum çubuğu "traşlı dip" olarak bilinir. Bu tür bir mum çubuğu, alıcıların piyasaya hakim olduğunu gösterir.

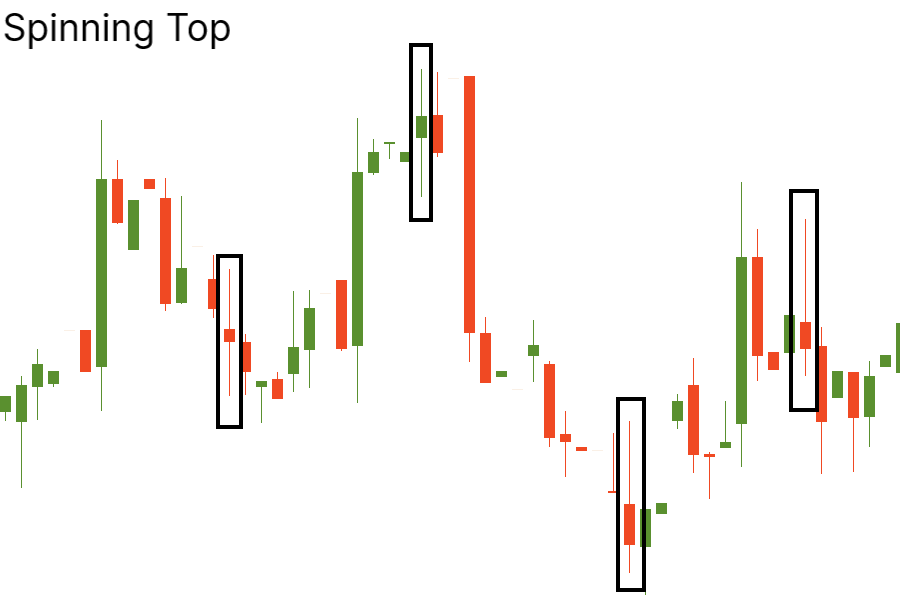

Bir mum çubuğu küçük bir gerçek gövdeye ve uzun üst ve alt gölgelere sahip olduğunda, buna "dönen doruk" denir. Dönen doruklar, piyasanın kararsızlığının işaretleridir: hem boğalar hem de ayılar aktiftir, ancak ikisi de piyasayı ele geçirememiştir.

Uzun bir yükselmeden veya uzun bir boğa mum çubuğundan sonra, bir dönen doruk, alıcılar arasındaki zayıflığı ve bir trendde potansiyel bir değişiklik veya kesinti olduğunu gösterir. Uzun bir düşüşün veya uzun bir ayı mum çubuğunun ardından, bir dönen doruk, satıcılar arasındaki zayıflığı ve yöndeki olası bir değişikliği veya kesintiyi gösterir.

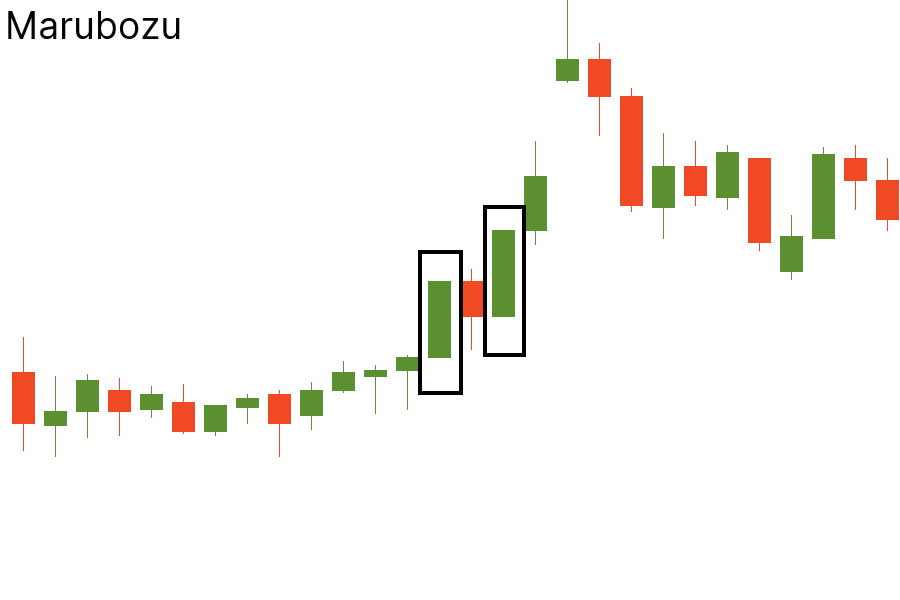

Şimdi bir mum çubuğunun çok kalın bir gövdeye sahip olduğunu ve üst veya alt gölgesinin olmadığını hayal edin. Bu mum çubuğu çok Japonca bir isme sahiptir – Marubozu.

Bir boğa Marubozu, açılış fiyatı minimum fiyata eşit olduğunda ve kapanış fiyatı maksimuma eşit olduğunda oluşur. Alıcıların tüm dönem boyunca fiyat hareketini kontrol ettiğini gösterir.

Bir ayı Marubozu, açılış fiyatı maksimum fiyata eşit olduğunda ve kapanış fiyatı minimuma eşit olduğunda oluşur. Fiyat hareketinin satıcılar tarafından kontrol edildiğini gösterir.

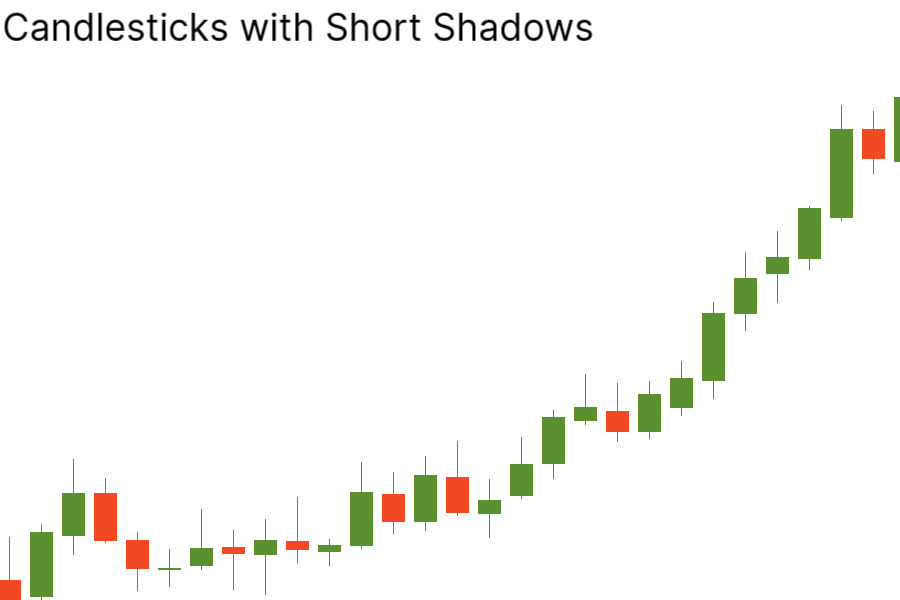

En yaygın mum çubuğu türlerinden biri, kısa gölgeli bir mum çubuğudur. Kısa gölgeli mum çubukları, çoğu işlem eyleminin açılış ve kapanış fiyatları yakınında sınırlı olduğunu gösterir.

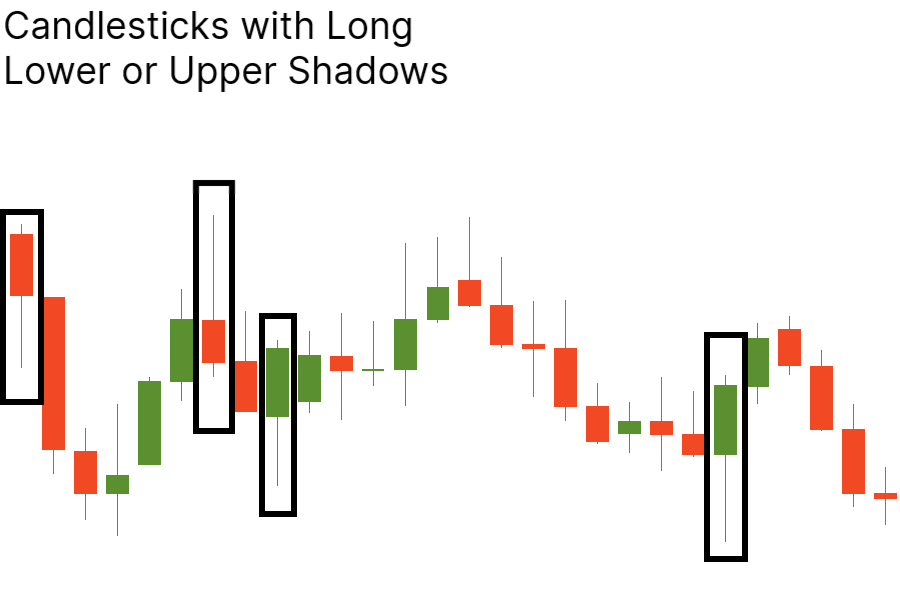

Uzun bir üst gölgeye sahip mum çubukları ve kısa bir alt gölgeye sahip mum çubukları, seans boyunca alıcıların hakim olduğunu, ancak dönem sonunda satıcıların fiyatları en yüksek seviyelerinden aşağı çekmeyi başardığını gösterir. Tam tersi durumda, uzun bir alt gölgeye sahip bir mum çubuğu, satıcıların seans boyunca hakim olduğunu, ancak fiyatın daha yüksek kapanmayı başardığını gösterir.

Çok küçük bir gerçek gövdeye sahip (açılış ve kapanış fiyatları neredeyse eşittir) bir mum çubuğu "doji" olarak adlandırılır. Eğer bu mum çubuğu oluşursa, piyasaya ne boğalar ne de ayılar hakim olur. Piyasa belirsiz demektir. Doji mum çubuğu zor bir mum çubuğudur. Tek başına bize pek bir şey anlatmaz. Ancak, piyasada belirli koşulların yerine getirilmesi durumunda önemli bir tersine dönüşün göstergesi olabilir.

Genel olarak, bir doji mum çubuğu, aşağıdaki koşullar karşılandığında bir tersine dönüş mum çubuğu olur.

- Bir doji, uzun gövdeli bir dizi boğa mum çubuğundan sonra (bir yükseliş trendi sırasında) veya uzun gövdeli bir dizi ayı mum çubuğundan sonra (düşüş trendi sırasında) oluşursa. Genellikle bu durum, trendlerin zayıflığına işaret eder.

- Doji’den sonraki mum çubukları tersine dönüşü onaylarsa.

- Piyasa koşulları aşırı satın alınmış veya aşırı satılmışsa.

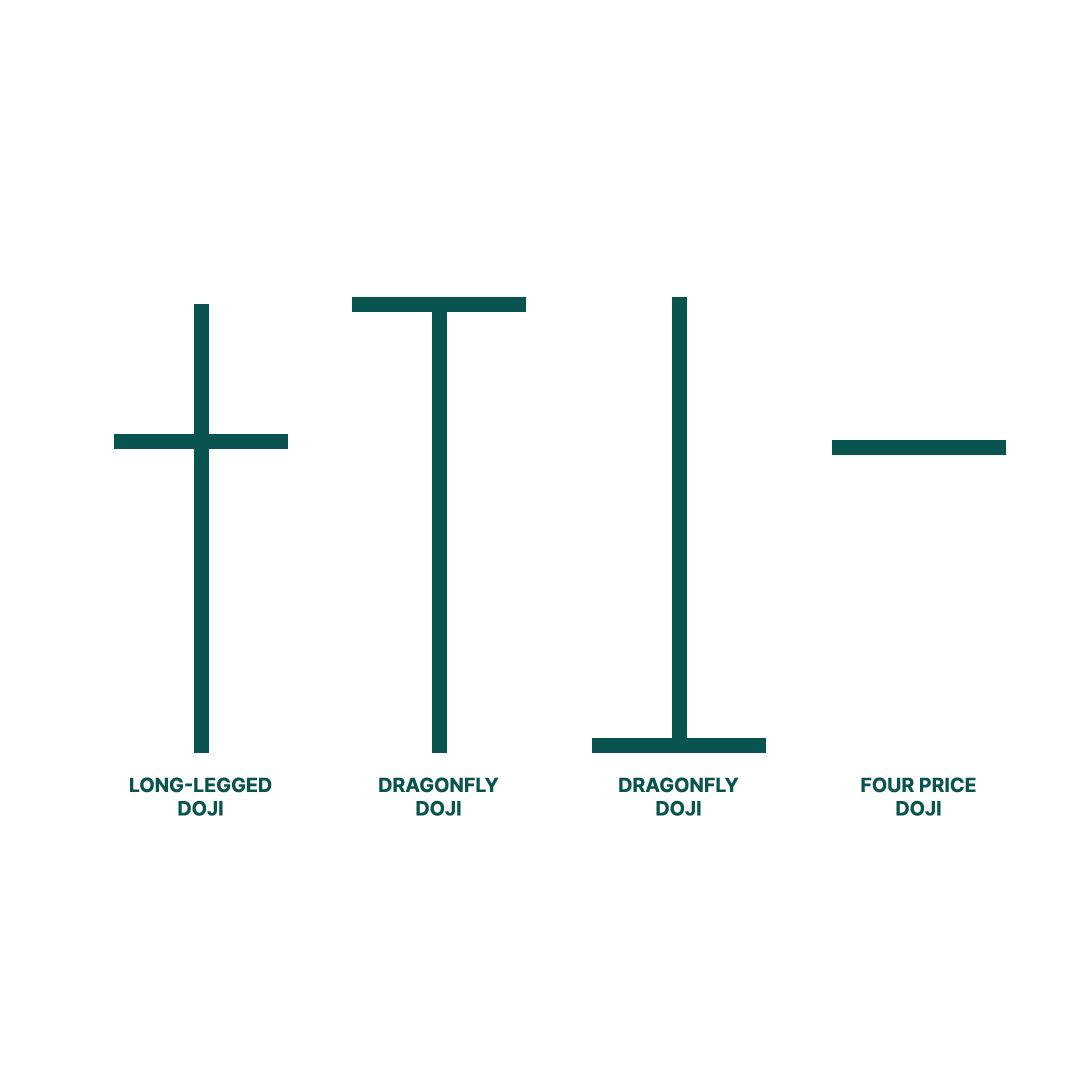

İşlemciler dört tür doji tanımlamaktadır. Aşağıdaki resimde onlara göz atalım.

Uzun bacak doji, neredeyse eşit uzunlukta olan ve piyasadaki önemli miktarda kararsızlığı yansıtan uzun üst ve alt gölgelere sahiptir.

Yusufçuk doji, esas olarak düşüş trendlerinin sonunda meydana gelen önemli bir boğa tersine dönüş formasyonudur.

Mezar taşı dojisi, çoğunluklar yükseliş trendlerinin tepesinde meydana gelen önemli bir ayı trendi formasyonudur.

Dört fiyat dojisi, çok nadirdir ve işlemciler tarafından piyasa yönüne ilişkin tam ve toplam belirsizliği temsil eder.

Eğer doji mum çubukları, mum çubuğu formasyonlarının bir parçası şeklindeyse, daha da ilgili bilgiler sağlayabilir. Japon işlemciler, daha fazla piyasa hareketini tahmin etmelerine yardımcı olan birçok farklı mum çubuğu formasyonu tanımlamıştır.

Japon Mum Çubuğu Formasyonları

Bir grafikte bulabileceğiniz çok sayıda mum çubuğu formasyonu vardır. Bazıları o kadar spesifiktir ki, günlük rutininizde onlarla tanışma şansınız gerçekten çok düşüktür. Diğerleri ise çok fazla işlem yapmayanlara bile aşinadır. Öyleyse, ilk beş tersine dönüş mum çubuğu formasyonunu bilip bilmediğinizi öğrenelim!

Çekiç

Çekiç, tersine dönüşü işaret eden tek mum çubuklu bir formasyondur. Mum çubuğu, düşüş trendinin sonunda görünmelidir. Bu mum çubuğunun kısa bir gövdesi, kısa bir üst gölgesi ve uzun bir alt gölgesi vardır. Alt gölge, gerçek gövdenin iki katı uzunluğunda olmalıdır. Çekiçler, ayıların fiyatı yeni bir en düşük seviyeye çekebilse de, orada tutamadıklarını ve bir işlem döneminin sonunda alıcılarla olan bir savaşı kaybettiklerini gösterir.

EUR/NZD grafiğinde açık bir çekiç örneği görebiliriz. Düşüş trendinden sonra, uzun bir alt gölgeye sahip bir yükseliş mum çubuğu belirdi. Çekiçten sonraki mum çubuğu yükseliş eğilimindeydi. Çekiç açılış fiyatının üzerinde kapandı. Böylece, tersine dönüş bir onay almış oldu.

Ters Çekiç

Bu, ters çevrilmiş çekiç formasyonudur. Ancak, çekiç dışında, bu kurulumun onaylanması için iki mum çubuğu gerekir; bunlardan ilki düşüş eğiliminde olmalıdır. Formasyondan sonraki mum çubuğu yükselişe geçtiğinde sinyali daha güvenilirdir. Formasyonun, en yakın direnç bölgesinin veya bir trend çizgisinin kırılması olarak onaylanması gerekir.

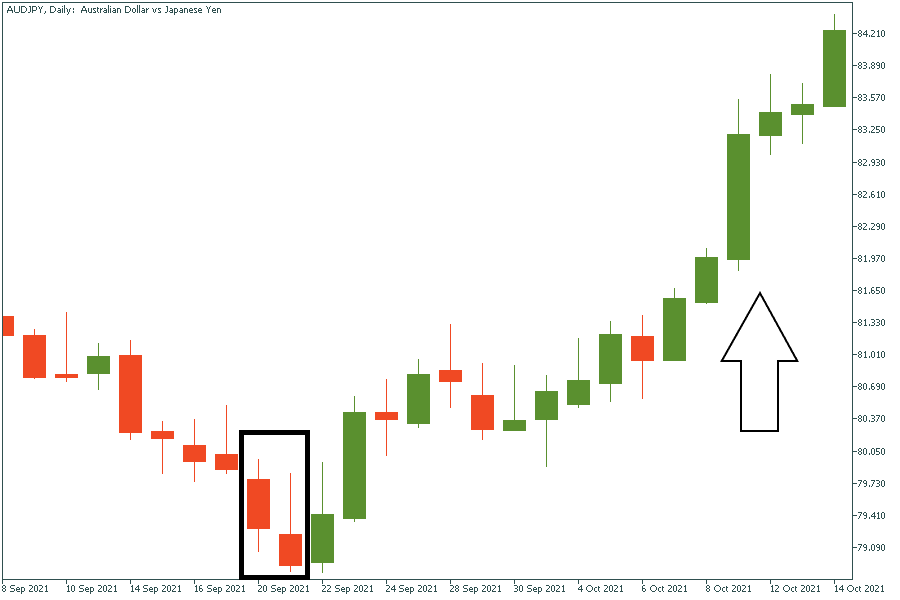

AUD/JPY grafiğinde, düşüş trendindeki bir ayı mum çubuğunun ardından, ters bir çekiç belirdi. Boğa mum çubuğu, sonrasındaki yukarı yönlü momentumu doğruladı. Nitekim trend tersine döndü.

Sabah Yıldızı

“Sabah yıldızı” Merkür gezegeninin takma adıdır. Gökyüzüne bakıp onu görürseniz, gün doğumu yakında başlayacak demektir. Fiyatlarda da durum aynıdır: Sabah yıldızı göründüğünde fiyat yükselir.

Formasyonun ilk mum çubuğu, büyük bir gerçek gövde ile düşüş eğiliminde olmalıdır. İkinci mum çubuğu aşağıda (ilk mum çubuğunun gövdesinin altında) bir gap ile açılmalıdır ve küçük bir gerçek gövdeye sahip olmalıdır. Bu, satıcıların zayıfladığını gösterir. Bu mum çubuğunun rengi önemli değildir. Üçüncü mum çubuğu, son düşüş gapini doldurmalıdır. Yükselişe geçmeli ve ilk mum çubuğunun ortasının üzerine yakın olmalıdır.

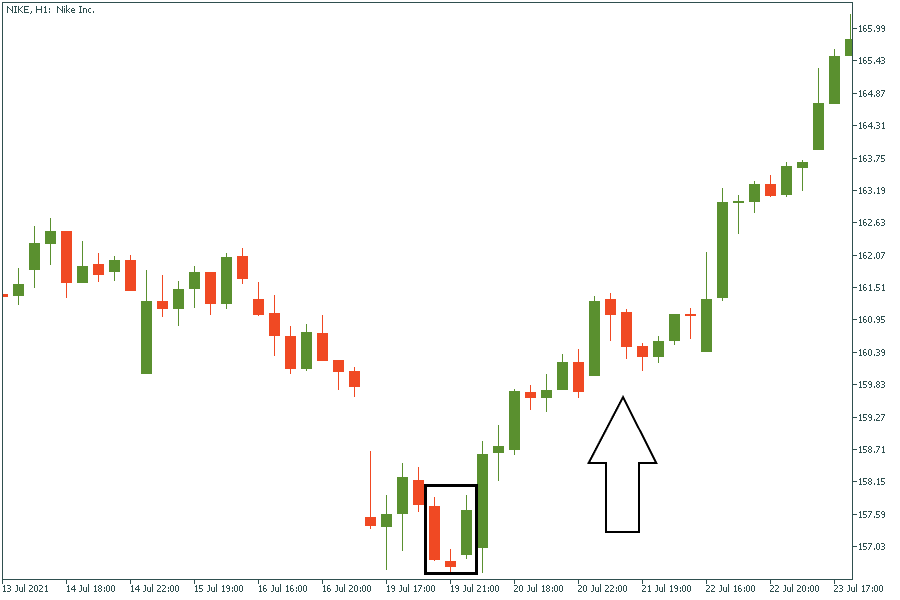

Resimde Nike’ın hisse grafiğindeki sabah yıldızının nasıl bir yükseliş trendinin oluşmasına neden olduğunu görebilirsiniz.

Boğa tersine dönüş formasyonlarının aksine, ayı tersine dönüş formasyonları da vardır. Bir yükseliş trendinin sonunda görünürler ve aşağı yönde tersine dönüşün sinyalini verirler. Bunlardan en ünlü iki tanesine bakalım.

Kayan Yıldız

Bu, bir yükseliş trendi sırasında en dikkat çekici tersine dönüş mum çubuğu formasyonlarından biridir. Bunu gördüğünüzde, satış sinyali için bir dilek tutmayı unutmayın! Uzun üst gölge, piyasa katılımcılarının artık fiyatı kabul etmediğini gösterir. Bu nedenle, bu formasyonun gerçek gövdesi, alt gölge gibi küçük olmalıdır.

JP225 grafiğinde, bir yükseliş trendinden sonra kayan bir yıldız, bir trendin yönünün değişimini gösterdi.

Akşam yıldızı

Bu formasyon üç mum çubuğundan oluşur. İlk mum çubuğu boğa, ikincisinin rengi önemli değil ve üçüncü mum çubuğu ayı olmalıdır. İlk mum çubuğu uzun, ikincisi küçük bir gerçek gövdeye sahip ve üçüncüsü ilkinden daha uzun olmalıdır. Birinci ve ikinci mum çubukları arasında bir gap vardır. Üçüncü mum çubuğu boğa gapini doldurur.

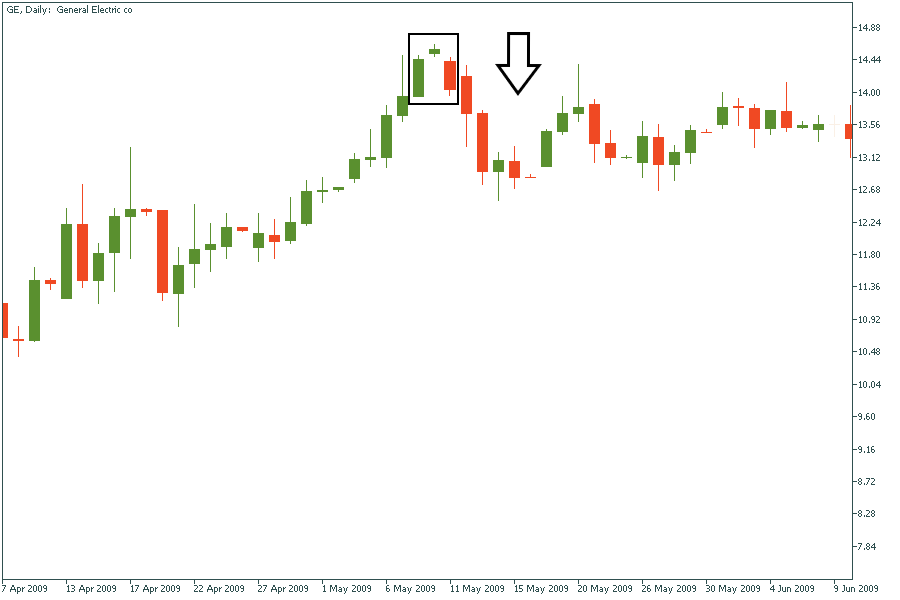

GE’nin günlük grafiğinde akşam yıldızı formasyonunu bulabilirsiniz.

Artık mum çubuğu formasyonlarıyla ilgili tüm temel bilgileri biliyorsunuz! Aldığınız bilgilerle yakında piyasaları fethedeceğinizi umuyoruz! Japon mumları hakkında daha fazla bilgi edinmek için FBS Rehber Kitapçığı’nı ziyaret edin.