Kaplumbağa işlem sistemi

“İşlemlerde başarılı olmak için yılların deneyimine ihtiyacım var!”

Kaçınız aynı şeyi düşünüyor? Bir grup acemi işlemciyi yetiştiren, “Kaplumbağa işlemciler” olarak adlandırılan ve kısa sürede 100 milyon dolar kazanan Richard Dennis'i muhtemelen duymamış olabilirsiniz. Basit kurallar dizisini izleyerek yeni başlayanların bile iyi miktarda para kazanabileceğini kanıtladılar.

Bekle, "kamplubağa işlemcileri" mi?

Bu alışılmadık ismin işlemlerin hızı ile bir ilgisi yok. Diğer orjinal fikirlerin çoğu gibi, vasıfsız işlemcileri yetiştirme planı, iki emtia işlemcisi olan Richard Dennis ve William Eckhardt arasındaki anlaşmazlık yüzünden doğdu. İşlem yaparken harika beceriler ve deneyimin önemini tartıştılar. Dennis, insanları büyük işlemciler olmaları için eğitebileceğine inanırken, arkadaşı Eckhardt genetiğin gücüne inanıyordu. Bu anlaşmazlığı çözmek için, işlemciler Barron’da, Wall Street Journal ve New York Times’ta büyük bir reklam yapmaya karar verdiler. 23 aday seçtiler ve küçük hesaplarda işlemler yapmak için onları Chicago'ya davet ettiler.

“İşlemcileri, Singapur'da kaplumbağaları yetiştirdikleri gibi yetiştireceğiz” - dedi Dennis.

Bu yüzden işlemcilere “kaplumbağa” deniyordu. Laurence Connors ve Linda Raschke'nin “Sokak Akıllıları: Yüksek Olasılıklı, Kısa Vadeli İşlem Stratejileri” kitabında muhtemelen “kaplumbağa” referansını duymuşsunuzdur. Gerçekten de yazarlar Chicago eğitimine dayanan "Kaplumbağa çorbası"adlı bir strateji geliştirmişlerdi.

Richard Dennis ve William Eckhardt kimdir?

“Çukur Prensi” olarak bilinen Richard Dennis, tanınmış bir emtia yatırımcısıydı. Rapor edilene göre, yaklaşık 10 yılda 1.600$'dan 200 milyar dolar kazandı. 1974 yılında soya fasulyesi piyasasında işlem yaparak başarılı oldu ve 500.000$ kazandı. O yıl sonuna kadar bu para miktarını ikiye katladı ve kendini milyoner haline getirdi. William Eckhart onun arkadaşı ve offshore ile onshore ürünlerde 1 milyar dolardan fazla para yöneten alternatif yatırım yönetimi firması "Eckhardt Trading Company" nin kurucusudur. Kendisi bir matematikçi olarak, harika işlem sonuçlarının elde edilmesi için güçlü bir analiz ve istatistik setinin gerekli olduğuna inanıyordu.

Milyonerlerimizin “kaplumbağa işlemcilerine” öğrettiği kolay stratejiye göz atalım.

“Kaplumbağa stratejisi”nin kuralları

Bu stratejiyle nelerde işlem yapabilirsiniz?

“Kaplumbağalar” likit piyasalarda işlem yapmayı tercih etti. Bu yüzden, herhangi bir majör döviz çiftini, emtiayı (petrol, altın, gümüş) hatta hisse senedi endeksi vadeli işlemlerini (S&P500, DAX30) seçebilirsiniz.

Hangi zaman dilimlerinde işlem yapmanız gerekiyor?

Mükemmel girişi belirlemek için, işlemciler günlük zaman dilimlerinde işlem yapmalıdır.

Nasıl pozisyon açılır?

“Kaplumbağa stratejisinin” büyüsü basit bir formüle dayanmaktadır:

Trendler + Breakoutlar = Kar.

Genellikle, “kaplumbağalar” trend takipçileri ve breakout gözlemcisi kişilerdi. Yukarı veya aşağı doğru olan breakoutlar sonrasında uzun veya kısa pozisyonlar açtılar ve sonra trend güçlü kaldığı sürece pozisyonlarını açık tuttular. Sizin de tahmin edeceğiniz gibi, yukarı doğru bir breakoutta uzun pozisyon açtılar ya da aşağı doğru bir breakoutta satış yaptılar. Risk sınırlarını aşmadığı sürece, breakout koşullarında kaplumbağalar uzun veya kısa pozisyon açarlardı. Piyasaya girmek için iki sistem vardı.

1 – 20 günlük breakouta dayanan kısa vadeli sistem.

"Kaplumbağalar", fiyat 20 dönemdeki en yüksek veya en düşük seviyeye ulaştığında piyasaya girdi. Breakout, 20 günlük tepe/dip seviyesinin 1 pip fazlası ile doğrulandı. 20 günlük breakout girişi yalnızca bir önceki breakout başarısız olursa yapıldı. Bu inanca “karşıt kural” denir ve bu, kalabalığın aynı şeyin tekrar olmasını beklediği anlamına gelir. Zararı Durdur emri uzun pozisyonlar için 10 günlük dip, kısa pozisyonlar içinse 10 günlük tepedir.

2 – 55 günlük breakouta dayanan uzun vadeli sistem

Bu formasyon ile yatırımcı daha büyük piyasa trendlerini takip ettiğinde işlem yapılır. Eğer yatırımcılar bu modeli seçtiyse, 55 günlük kurala bağlı kalmak ve bir breakout durumunda her zaman giriş yapmak zorundadırlar.

"Kaplumbağalar" işlem yaparken, bir birim risk ile bir pozisyon açtılar. Bundan sonra, trendin hareket ettiği yöne bağlı olarak eşit birimler halinde topladılar. Risk birimleri “kaplumbağa sistemi” nin kilit unsuruydu. Haydi nasıl çalıştıklarına bakalım.

Pozisyon hacimlendirmesine dikkat edin

İşlemciler pozisyonlarının büyüklüğünü varlığın volatilitesine göre ayarladılar. Temel kural şu şekildeydi: Bir işlemci belirli bir varlık için dolar cinsinden doğru pozisyon büyüklüğünü seçmek zorundaydı. Her bir “kaplumbağa” pozisyonu risk birimleriyle arttırılabilir veya azaltılabilir. Dennis Bey kaplumbağalara, risk birimlerinin sayısını belirlemeye yardımcı olan bir formül verdi. Bu, belirli piyasa volatilitesini temsil eden “N” nin hesaplanmasına dayanıyordu. Bu 20-dönemlik average true range (ATR) idi.

GBP/USD örneğinde bunun nasıl hesaplandığını görelim.

5 Eylül 2019'da GBP/USD için ATR değeri 0.0104 idi. Bu bizim N'mizdir. Bu, günlük ortalama GBP/USD hareketinin 104 pip olduğu anlamına gelir. Elimizdeki verileri USD'ye dönüştürelim. 1000$'lık sözleşme bedeli ile:

Dolar Volatilitesi = 0.0104x1000=10.4$

Eğer teklif para birimi USD değilse, o zaman USD'ye çevrilmelidir.

"Kaplumbağalar" daima birim olarak bilinen eşit "risk dilimleri" kullanarak pozisyonlarını ayarladılar. Bir birim, riskin %1'ini temsil eder. Örneğin, 10.000$'lık bir hesapta, bir birimin 100$'lık parasal değeri vardır.

Şimdi, "kaplumbağa sistemi"nin GBP/USD işlemi için kaç tane sözleşme gerektirdiğini hesaplayalım:

Birim büyüklüğü = 100$/10.4$= 9 sözleşme.

Bu nedenle, GBP/USD işleminde kaplumbağa sistemi bu tür hesap büyüklüğü için 9 katı sözleşme ile işlem yapacaktır.

Bir pozisyonu büyütmek

Eğer şartlar izin verirse, kaplumbağalar pozisyonlarını tahsis edilen maksimum riske yükseltti. Bu yine "N" nin volatilitesine ve hesaplamalarına dayanıyordu. "Kaplumbağalar", pozisyonlarını kademeli olarak büyüttüler ve N veya ½ N yarım artışıyla pozisyonlarını büyüttüler.

Zararı durdur emirleri

“Kaplumbağalar” zararı durdur konusunda çok katı kuralları takip ettiler. Ayrıca bunu “N” ölçüsüne göre hesapladılar. Riskleri sınırlamak için %2 kuralı kullanıldı. Bundan ötürü, eğer pozisyon yatırımcıya karşı 2*N'den fazla hareket ederse, her zaman kapatılıyordu. Ayrıca zararı durdur emrini de takip ettirdiler.

Limit emirleri piyasa emirlerinden daha iyidir

Richard Dennis'in öğrencilerine piyasa emirleri yerine limit emirleri kullanmaları talimatı verildi. Bu şekilde emirlerin mevcut piyasa fiyatından daha iyi bir fiyatla alınması bekleniyordu.

Çıkışlar

Mükemmel karı al emirleri “kaplumbağalar” için zordu çünkü iyi fiyat hareketlerini atlamaktan korkuyorlardı. Kurallarına göre, bir işlemci uzun bir pozisyonda kalırsa ve fiyat düşmeye başlarsa, 10 günlük seviyenin dibinde işlemden çıkması gerekir. Alternatif olarak, eğer bir işlemci kısa pozisyon tutuyorsa ve fiyat yükselmeye başlarsa, 20 günlük seviyenin tepesinde işlemden çıkması gerekir.

Bir işlem örneği

Kısa vadeli sistemi ele alalım. GBP/USD grafiğini örnek olarak alacağız. Aşağıdaki grafikten de görebileceğimiz gibi, fiyat düşüş trendi içinde hareket ediyor. Fiyat 4 Eylül'de düşüş trendi çizgisini kırdı ve ertesi gün 20 günün en yüksek seviyesine ulaştı. 20 günün en yüksek seviyesi 1.2308 seviyesiydi. Bu yüzden, 1.2309'da (tepenin 1 pip üzerinde) uzun bir pozisyon açtık. Bundan sonra, ilk pozisyonumuza nerede ekleme yapmamız gerektiğine dikkati çekiyoruz. N eşittir 0.0104, aşağıdaki değerleri aldık:

+ 1 birim: 1.2309+1/2*0.0104 = 1.2361

+ 1 birim: 1.2361+1/2*0.0104= 1.2413

+1 birim: 1.2413+1/2*0.0104=1.2465

Yukarıdaki fiyatlara birimler ekledik (daha fazla pozisyon açtık). Başlangıçta, zararı durdur emrimiz 1.2309-2*N=1.2101 olarak yerleştirilmişti. Ama daha fazla pozisyon açtığımız için zararı durdur emrini takip ettirdik. Sonuncusu 1.2257 olarak yerleştirildi.

Birkaç günlük yükselişin ardından fiyat düşmeye başladı. 10 günün en dip seviyesi olan 1.2412'nin altına düştüğünde pozisyonumuzu kapattık.

Başka ne yardımcı olabilir?

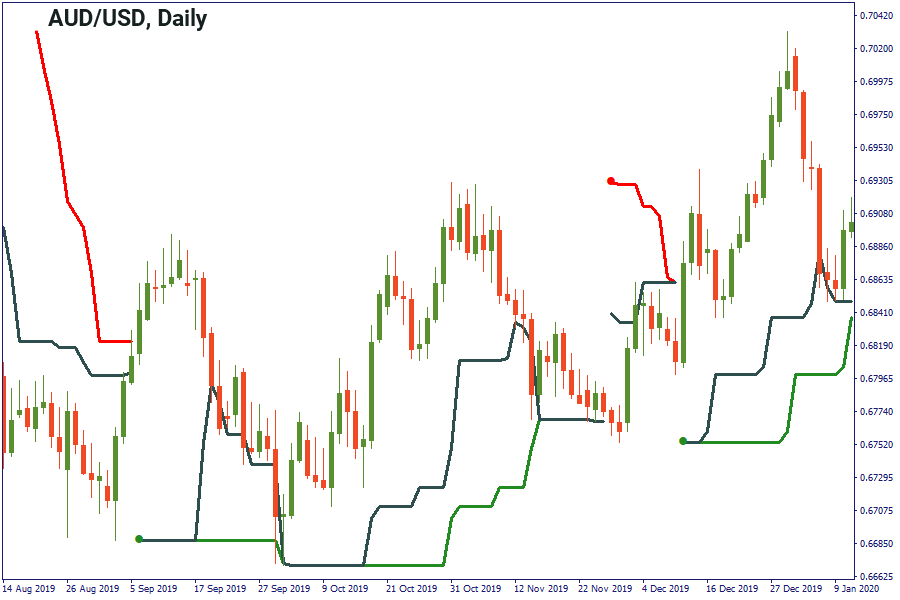

Fiyatın belirli bir noktaya ulaşacağı 20 günü beklemek zor olabilir. Sonuç olarak, işleme girip çok erken çıkabilirsiniz. Neyse ki, resmi MT sitesinde, sizin için günleri hesaplayan ve doğru girişi tanımlamaya yardımcı olan "Kaplumbağa ticareti" göstergesi için bir bağlantı bulabilirsiniz.

Sonuç

"Kaplumbağa işlem" sistemi deneyi devrim niteliğindeydi ve yatırımcıların işlemlerde para kazanmak için herhangi bir beceriye ihtiyaç duymadıklarını gösterdi. Yine de sabırlı olmanız ve mümkün olduğunca çok onay beklemeniz gerekiyor. Piyasalar şu an, 20. yüzyıldan daha tutarsız olma eğiliminde. Bu yüzden her zaman makul yatırım kararları almanız gerekiyor.