Memahami pola harami bullish dan bearish

Pola harami bullish dan bearish adalah pola-pola yang lazim muncul dalam carta candlestick dan ia menandakan kemungkinan berlakunya penyongsangan arah dalam pasaran.

Menurut kajian oleh Thomas Bulkowski, harami bullish menduduki ranking ke-25 dari 103 pola candlestick, dan ini bermakna ia sering muncul dalam carta harga. Dapatan yang sama juga ditemui untuk pola bearish.

Dengan kekerapan kemunculan yang tinggi, adalah penting bagi trader untuk memahami ciri utama pola-pola ini dan maksudnya. Semak jadual di bawah untuk perbandingan langsung antara keduanya:

|

Harami bullish

|

Harami bearish

|

|

Bermula di hujung trend menurun

|

Bermula di hujung trend menaik

|

|

Ia petanda bahawa pasaran sedang menyongsang menjadi uptrend

|

Ia petanda bahawa pasaran sedang menyongsang menjadi downtrend

|

|

Ia bermaksud bears (penjual) kehilangan kuasa dan bulls (pembeli) semakin mengawal keadaan

|

Ia bermaksud bulls (pembeli) kehilangan kuasa dan bears (penjual) semakin mengawal keadaan

|

|

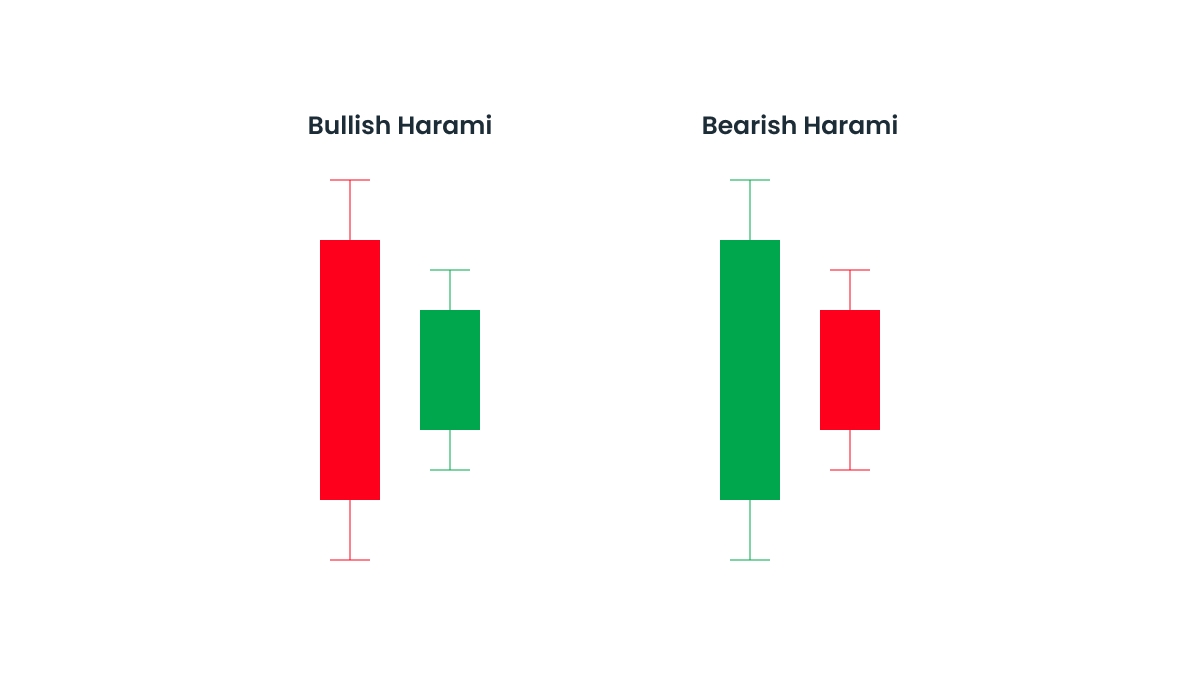

Candlestick pertama berwarna merah atau hitam dan bersaiz besar (candlestick bearish)

|

Candlestick pertama berwarna hijau atau putih (candlestick bullish)

|

|

Candlestick kedua yang lebih kecil berwarna hijau atau putih dan berada sepenuhnya dalam julat candlestick pertama (candlestick bullish)

|

Candlestick kedua yang lebih kecil berwarna merah atau hitam dan berada sepenuhnya di dalam julat candlestick pertama (candlestick bearish)

|

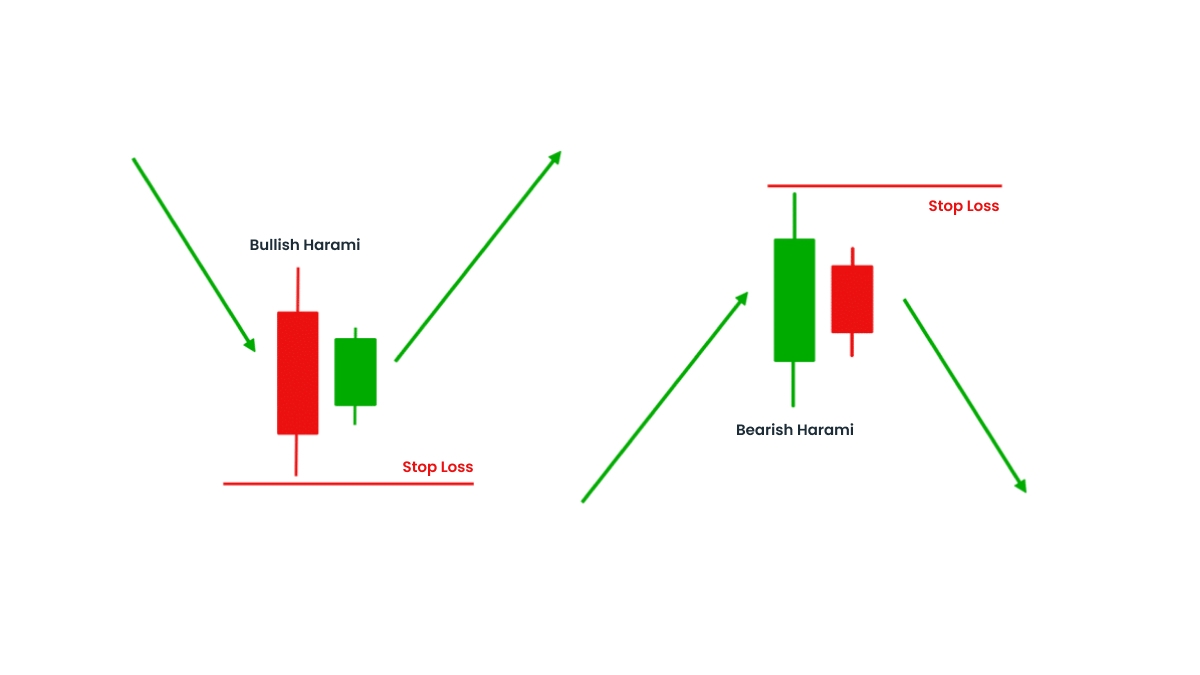

Seperti yang disebutkan di atas, kedua-dua pola ini agak lazim, tetapi penting untuk diingat bahawa ia tidak boleh digunakan sebagai tanda pengesahan secara sendirian, dan kedua-duanya memberikan lebih banyak manfaat jika digabungkan dengan indikator lain untuk analisis yang lebih komprehensif.

Psikologi di sebalik pola harami

Pola harami dapat membantu pedagang memahami sentimen pasaran tentang suatu aset tertentu pada waktu tertentu, dengan lebih baik. Ia adalah indikator yang kuat tentang ketidakpastian pasaran dan potensi untuk berubah, peralihan vektor dari satu arah ke arah lain.

Dengan harami bullish, trader boleh melihat bahawa penjual sedang kehilangan kawalan dan pembeli mula menyedari potensi pertumbuhan aset dan mengambil tindakan.

Sebaliknya, pola harami bearish adalah petanda bahawa pembeli kehilangan keyakinan pada aset dan penjual mula mendominasi pasaran.

Kemunculan pola harami adalah petanda visual yang jelas bahawa pasaran sedang berada dalam fasa antara dua kesudahan, bersiap sedia untuk kemungkinan trend sedia ada bertukar arah.

Cara mengenal pasti pola harami bullish atau bearish

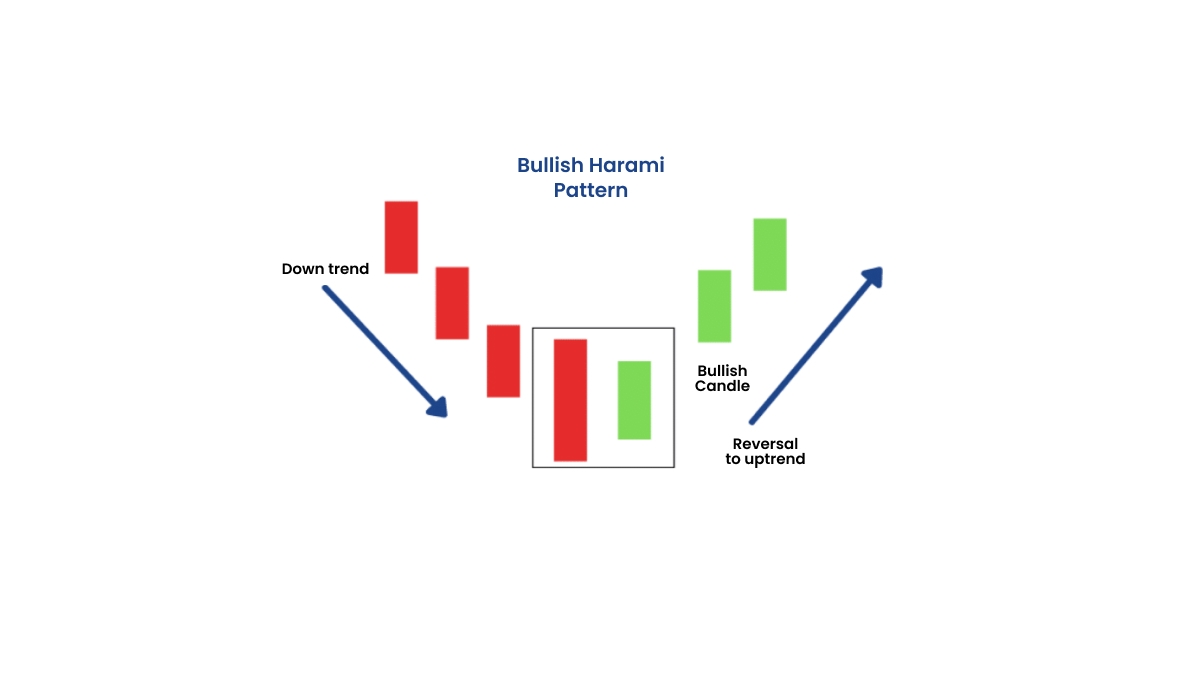

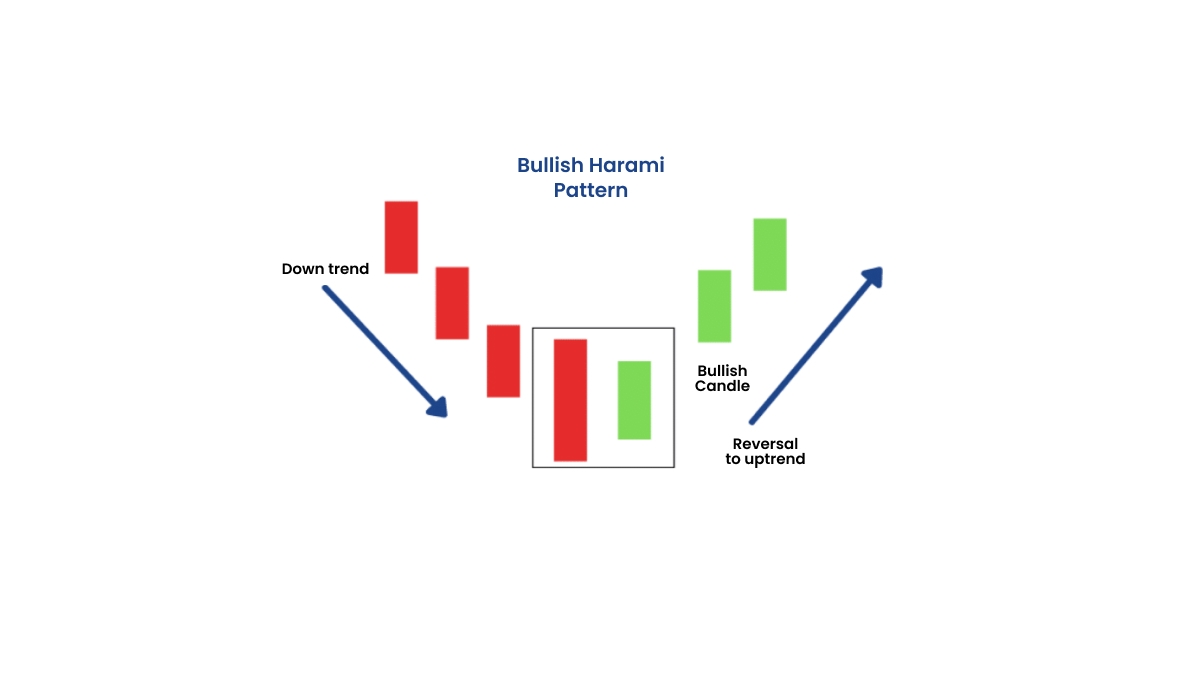

Berikut adalah panduan langkah demi langkah untuk mengenal pasti pola harami bullish dalam carta candlestick:

-

Kenal pasti trend menurun yang signifikan dalam carta.

-

Cari candlestick bearish yang besar, yang meneruskan trend menurun.

-

Periksa jika candlestick kedua adalah bullish dan jika ia muat di dalam candlestick pertama.

-

Sahkan trend baru dengan memeriksa sama ada candlestick ketiga dan keempat juga bullish, secara efektif memulakan trend menaik dalam carta.

-

Gunakan indikator lain dan maklumat tambahan untuk menyokong kesahihan trend baru itu.

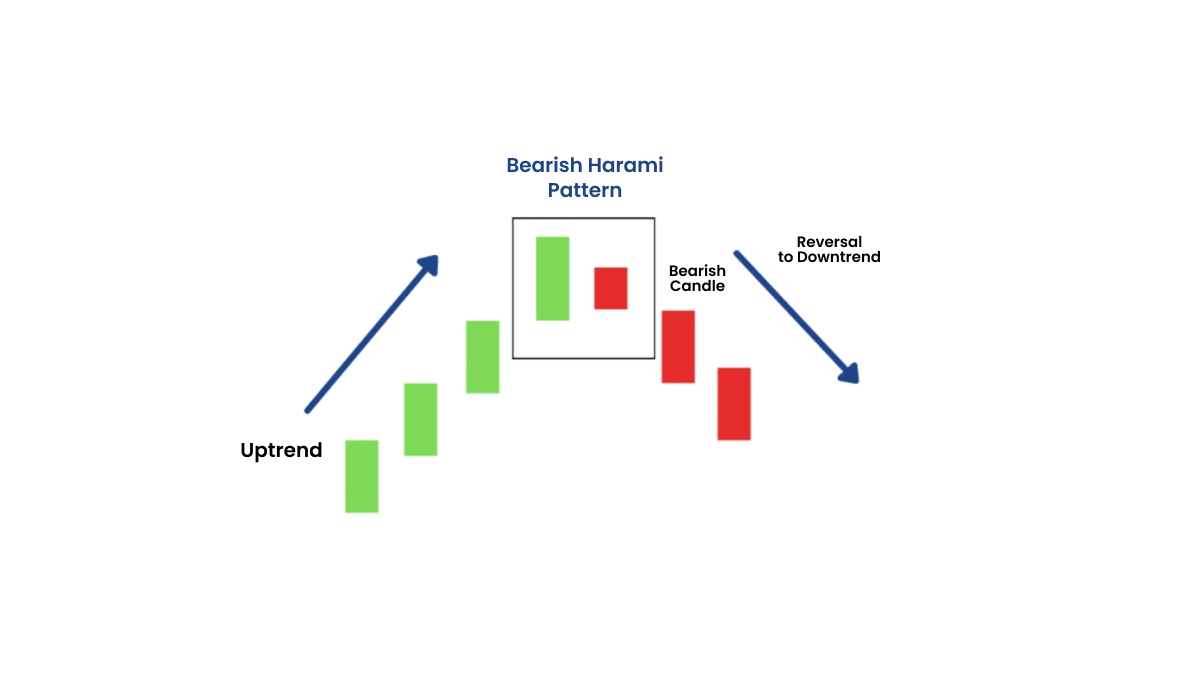

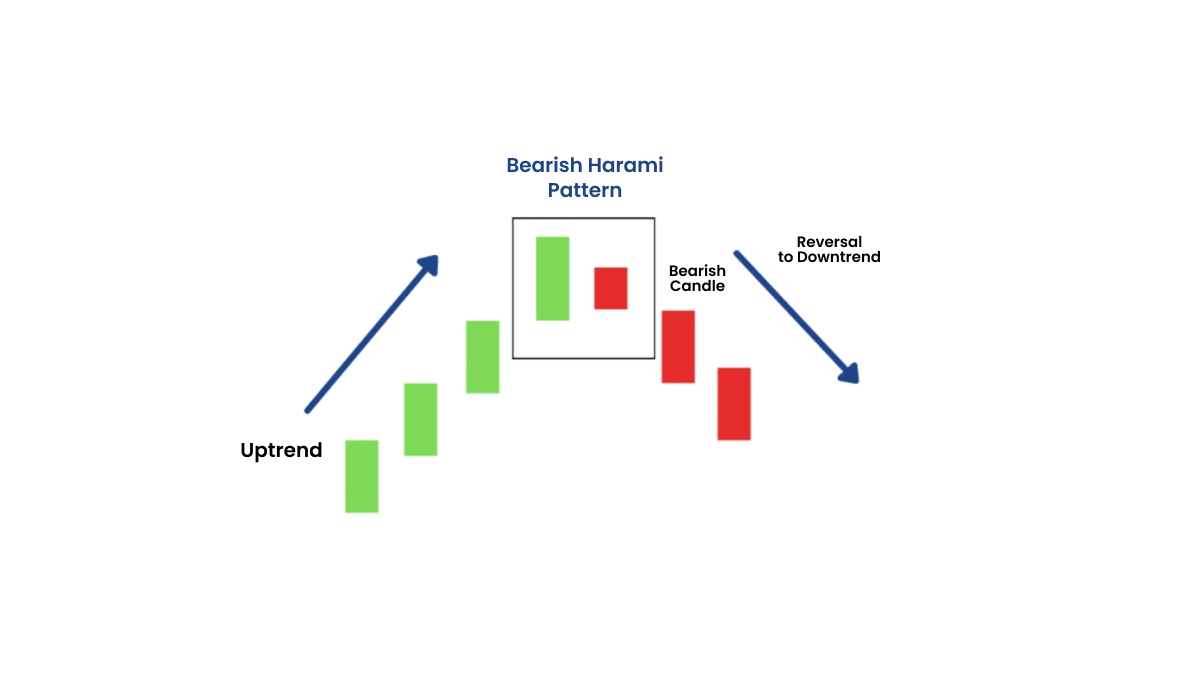

Dalam mengenal pasti pola harami bearish dalam carta candlestick, logiknya sama tetapi terbalik:

-

Kenal pasti trend menaik yang signifikan dalam carta.

-

Cari candlestick bullish yang besar dan mengakhiri trend menaik.

-

Periksa jika candlestick kedua adalah bearish dan jika ia muat di dalam lilin pertama.

-

Sahkan trend baru dengan memeriksa sama ada candlestick ketiga dan keempat juga bearish, secara efektif memulakan trend menurun dalam carta.

-

Dan dengan cara yang sama, lakukan penyelidikan dengan indikator lain dan maklumat lebih lanjut untuk mengesahkan trend baru itu.