Fed แกล้งทำเป็นควบคุมตลาด

เมื่อวันที่ 4 พฤษภาคม ธนาคารกลางสหรัฐฯ ได้เปิดเผยอัตราดอกเบี้ยนโยบายสำหรับในอีกสองเดือนข้างหน้า ถึงแม้ว่าจะมีการปรับขึ้น 50 basis points แต่อนาคตก็ยังไม่ชัดเจนเท่าไรนัก มาหาคำตอบกันทีละนิดเถอะ!

สรุปแถลงการณ์ FOMC แบบสั้นๆ

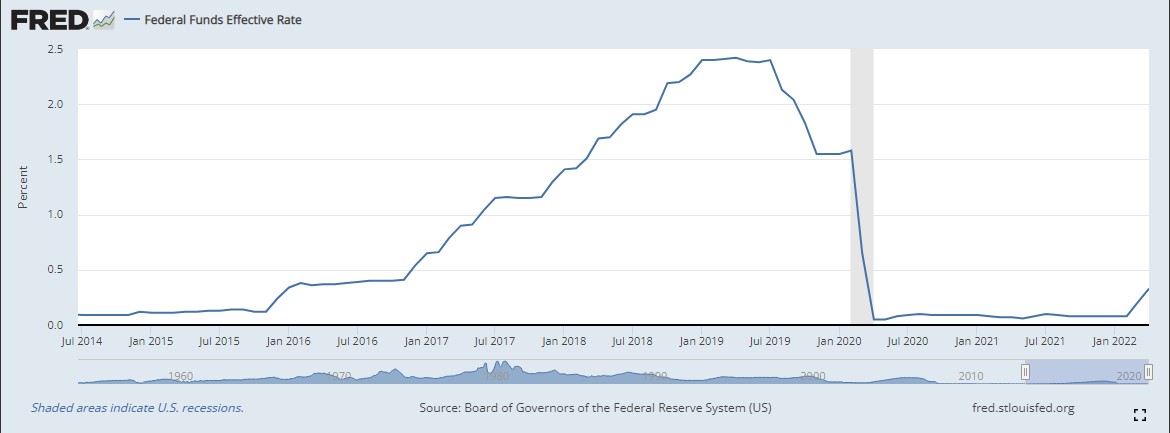

การเริ่มต้นด้วยการย้อนรอยภาพรวมเกี่ยวกับอัตราดอกเบี้ยนโยบายนั้นเป็นสิ่งที่ดี ตั้งแต่โควิด-19 เริ่มขึ้น Fed ก็คงอัตราดอกเบี้ยไว้ใกล้ระดับ 0.00% เพื่อกระตุ้นเศรษฐกิจและลดผลกระทบด้านลบจากการขาดแคลนอุปทาน การล็อกดาวน์ และความตกต่ำของยอดค้าปลีก คุณสามารถเห็นการลดลงอย่างรวดเร็วของอัตราดอกเบี้ยได้ดังรูปด้านล่าง

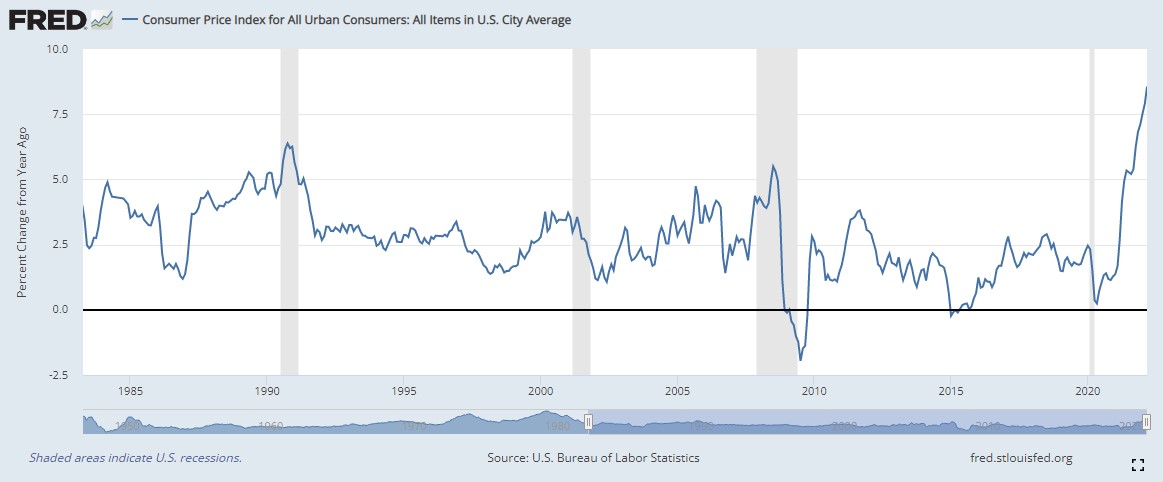

อัตราดอกเบี้ยที่ต่ำ เงินมูลค่า 8 ล้านล้านดอลลาร์ที่พิมพ์ออกมาในระยะเวลา 2 ปี และการชะลอตัวของการระบาดครั้งใหญ่ทำให้เกิดเงื่อนไขที่สมบูรณ์แบบสำหรับเงินเฟ้อที่จะเพิ่มสูงขึ้น ตอนนี้อัตราเงินเฟ้ออยู่ที่ระดับสูงสุดในรอบ 40 ปี และถึงเวลาแล้วที่การกระชับนโยบายทางการเงินอย่างเข้มงวด

แล้วจะมีอะไรที่แย่ไปกว่านี้ไหม? สงครามในยูเครนเริ่มต้นขึ้นและทำให้กำลังผลิตขาดแคลนมากยิ่งขึ้นไปอีก ขณะนี้ราคาน้ำมันและข้าวสาลีกำลังสูงขึ้น ดังนั้นอัตราเงินเฟ้อจึงไม่น่าจะสิ้นสุดลงในเร็วๆ นี้ ราคาจะเพิ่มขึ้นเรื่อยๆ แต่ข่าวดีอยู่ตรงนี้ อัตราเงินเฟ้อมาอาจถึงจุดสูงสุดแล้วก็ได้ และ CPI 8.5% น่าจะเป็นจุดสูงสุดที่เราจะได้เห็นในอีกไม่กี่ปีข้างหน้า อย่างน้อย เศรษฐกิจดูเหมือนจะเป็นไปในทิศทางนี้

Fed ก็คิดเช่นเดียวกัน Fed ระบุว่าอัตราเงินเฟ้อสูงสุดแล้วและจะลดลงเมื่อเวลาผ่านไปในรายงานของ Fed ก่อนที่แถลงการณ์ของ FOMC จะออกมา ตลาดคาดว่าจะมีการปรับขึ้น 50 basis point ในเดือนพฤษภาคม และเพิ่มขึ้น 75 basis point ในเดือนกรกฎาคม ปี 2022 ในแถลงการณ์ Jerome Powell ประธานแห่ง Fed กล่าวว่า Fed ไม่มีเหตุผลที่จะต้องปรับขึ้นอัตราดอกเบี้ยอย่างรุนแรง ดังนั้นการปรับขึ้นอัตราดอกเบี้ยครั้งต่อไปจะไม่ใช่ที่ 75 basis point แล้ว แต่จะเพิ่มขึ้น 50 basis point ซึ่งเป็นผลบวกต่อสินทรัพย์เสี่ยงทุกประเภท เช่น หุ้นหรือคริปโต

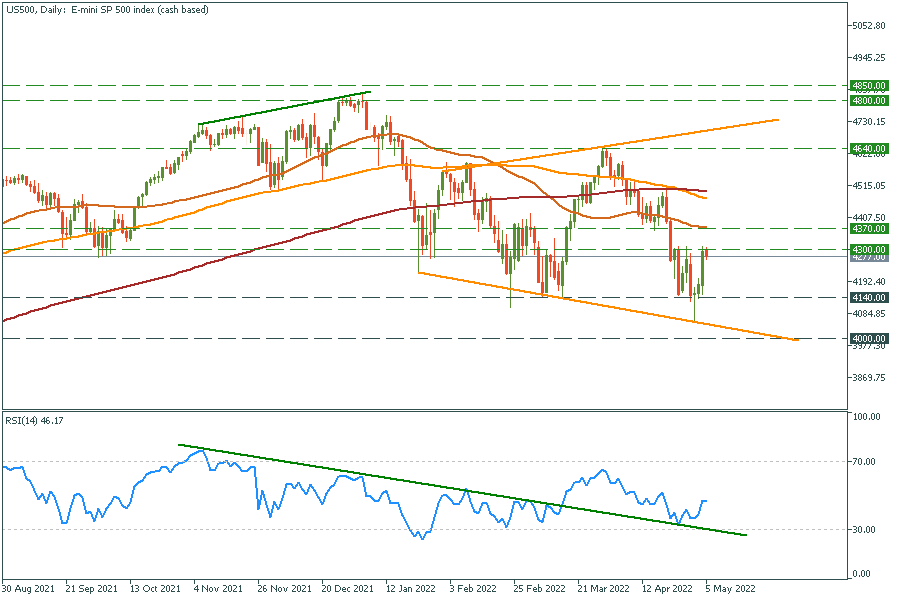

กำไรสูงสุดของหุ้นตั้งแต่เดือนมีนาคม

US500 (S&P500) เพิ่มขึ้นเกือบ 3% หลังจากแถลงการณ์ของ FOMC มันไม่ใช่การเปลี่ยนแปลงของแนวโน้มขาลงแต่อย่างใด ตลาดหุ้นยังคงอยู่ภายใต้แรงกดดันอย่างหนักหน่วง และมีปัจจัยเชิงบวกบางประการ มันมีกลยุทธ์การลงทุนสำหรับหุ้นโดยอิงตามฤดูกาลที่เรียกว่า “Sell in May and Go Away” (ขายหุ้นทำกำไรในเดือนพฤษภาคม แล้วก็รอปรับฐานลงถึงจุดต่ำสุด) ตามทฤษฎีแล้ว ช่วงเดือนพฤศจิกายนถึงเมษายนมีการเติบโตของตลาดหุ้นโดยเฉลี่ยที่แข็งแกร่งกว่าเดือนอื่นๆ ข่าวดีจาก Fed จะหนุนดัชนีให้สูงขึ้น แต่ก็ไม่นานนัก

สำหรับแผนภูมิ US500 ได้สร้างแท่งเทียนรายวันแบบกลับตัวในวันที่ 2 พฤษภาคม นอกจากนี้เรายังเห็นการเด้งกลับจากออสซิลเลเตอร์ RSI อีกด้วย ขณะนี้เราอยู่บนทางแยก ดังนั้นให้จับตาดูอย่างใกล้ชิดหลังจากแนวรับที่ 4000 และแนวต้านที่ 4370 เราคาดว่าจะมีการเคลื่อนไหวที่ผันผวนในทิศทางของการพุ่งทะลุ

กราฟรายวันของ US500

แนวต้าน: 4300, 4370, 4640, 4800-4850

แนวรับ: 4140, 4000

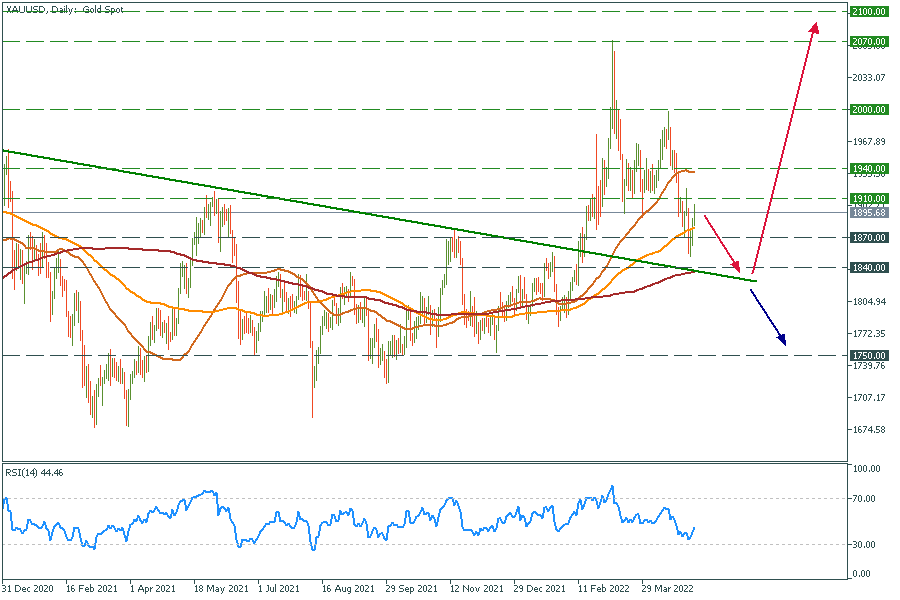

แนวโน้มทองคำและ USD

ดังที่เราได้กล่าวไว้ในตอนต้นของบทความ อัตราเงินเฟ้อยังคงอยู่ โดยส่วนใหญ่แล้ว มันเป็นปัจจัยบวกสำหรับราคาทองคำ เพราะถึงแม้จะเป็นอัตราเงินเฟ้อที่หดตัวลง ราคาก็จะเพิ่มขึ้นเรื่อยๆ ดังนั้น ค่าเงินดอลลาร์สหรัฐจะอ่อนค่าลงเป็นเวลาหลายเดือนหรือหลายปี

อย่างไรก็ตาม เรารอให้ราคาทองคำแตะแนวรับที่ $1840 และคงอยู่ในบริเวณนี้ นี่คือเส้นแนวโน้มที่ถูกใช้กับทองคำมานานกว่าสองปี ดังนั้นทองคำจะต้องสะสมราคาอยู่ใกล้บริเวณนี้เป็นระยะเวลาหนึ่งแล้วจึงพุ่งสูงขึ้นโดยมีเป้าหมายที่ $2,000, $2500 และสูงกว่า ในสถานการณ์ที่เลวร้ายที่สุด ทองคำอาจร่วงลงต่ำกว่าเส้นแนวโน้ม และแนวโน้มขาลงก็จะเริ่มขึ้น

กราฟรายวันของ XAUUSD

แนวต้าน: 1910, 1940, 2000, 2070, 2100

แนวรับ: 1870, 1840, 1750

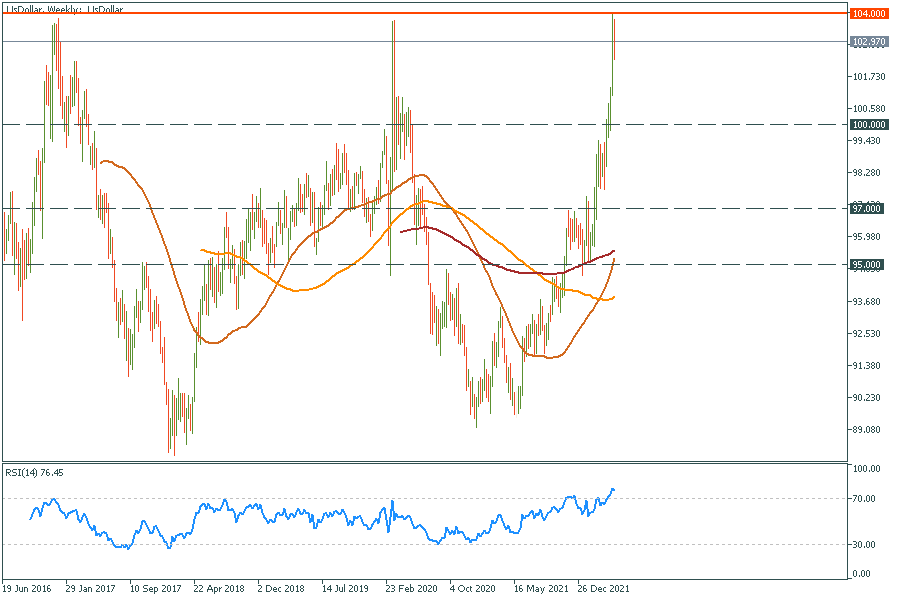

ในทางตรงกันข้าม DXY (ดัชนีดอลลาร์สหรัฐ) อยู่ที่แนวต้านที่แข็งแกร่งที่สุดในรอบ 5 ปี ดังนั้น เราคาดว่าการกลับตัวครั้งใหญ่จากแนวต้านที่ 104.00 ซึ่งเป็นอีกปัจจัยบวกสำหรับทองคำ

กราฟรายสัปดาห์ของ USD

แนวต้าน: 104.00

แนวรับ: 100.00, 97.00, 95.00

ใช้ข้อมูลนี้ให้เป็นประโยชน์กับคุณ!