_(1).png)

หล่งที่มา: tradingeconomics

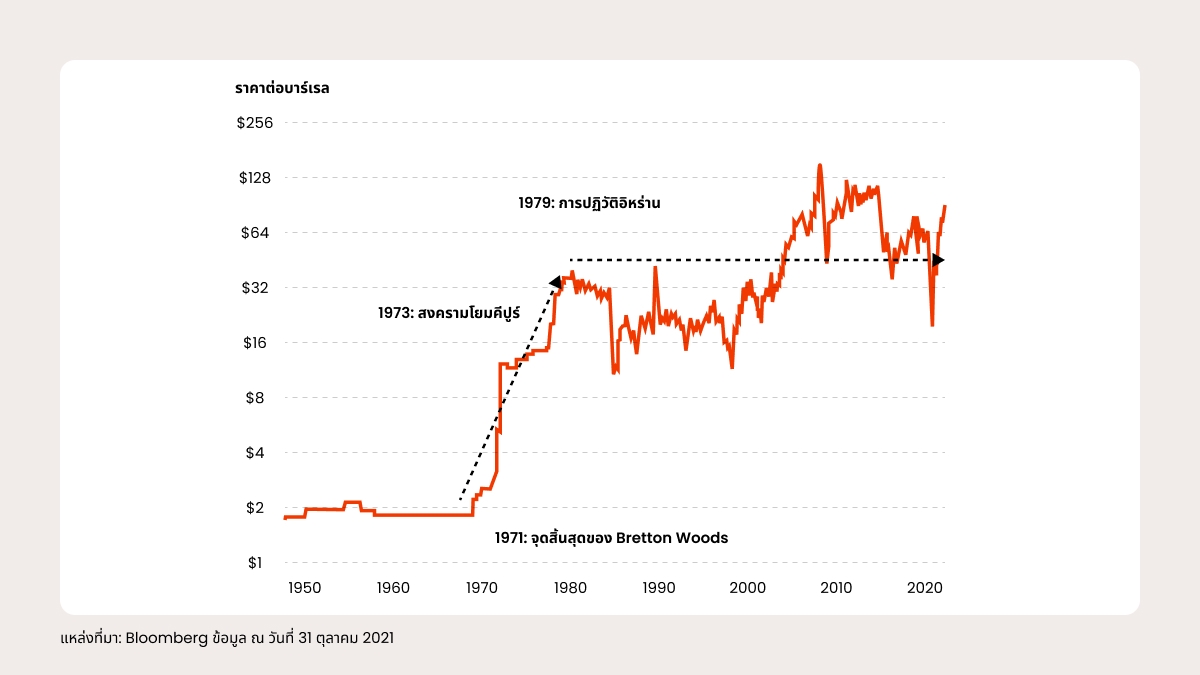

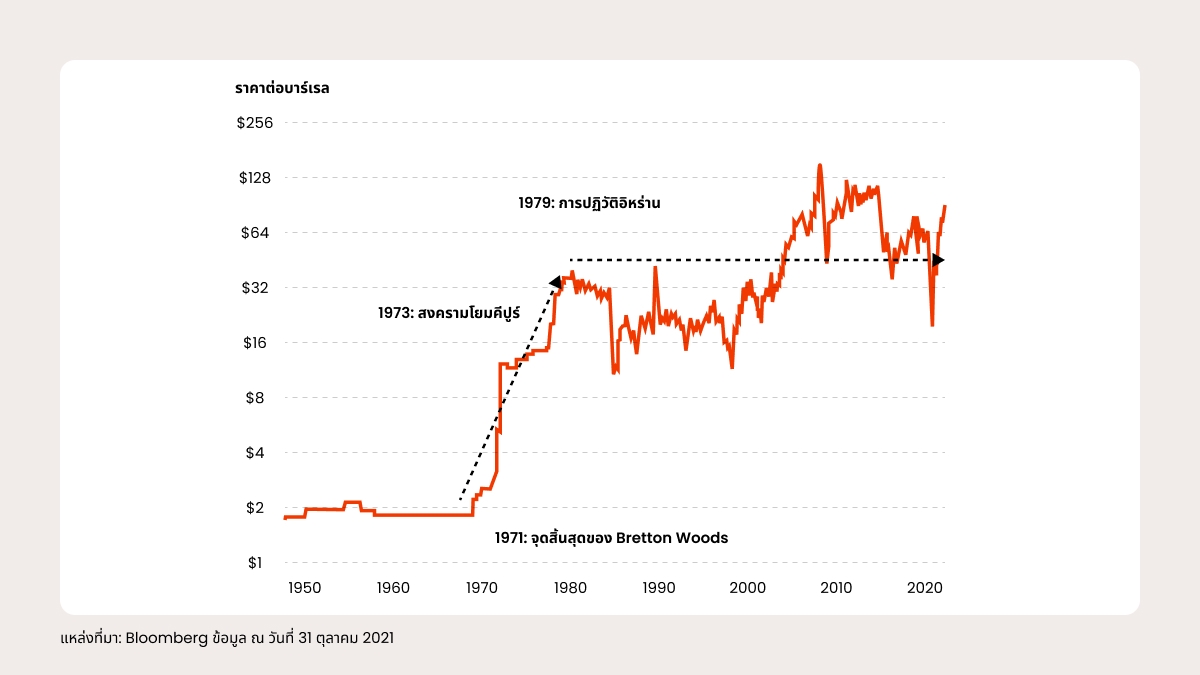

แต่นั่นยังไม่ใช่ทั้งหมดที่เกิดขึ้นในช่วงทศวรรษที่ 1970 ข้อตกลงเบรตตันส์วูดส์ (Bretton Woods) ได้กำหนดให้ผูกค่าเงิน USD เข้ากับทองคำ และได้มีบทบาทสำคัญในการฟื้นตัวของเศรษฐกิจหลังสงครามโลกครั้งที่สอง อย่างไรก็ตาม ระบบได้เริ่มพังทลายลงในช่วงปลายทศวรรษที่ 1960 เนื่องจากความไม่สมดุลของเศรษฐกิจโลกที่เพิ่มสูงขึ้น และการที่สหรัฐฯ ไม่สามารถรักษาอัตราแลกเปลี่ยนคงที่ระหว่างดอลลาร์และทองคำได้ ในปี 1971 สหรัฐอเมริกาได้ยกเลิกมาตรฐานทองคำ และระบบเบรตตันส์วูดส์ก็ได้ถูกล้มไปโดยปริยาย การสิ้นสุดลงของข้อตกลงเป็นสาเหตุที่ราคาน้ำมันพุ่งสูงขึ้น ซึ่งทำให้มันเป็นการลงทุนที่ดีที่สุดในรอบทศวรรษ

แหล่งที่มา: Bloomberg ข้อมูล ณ วันที่ 31 ตุลาคม 2021

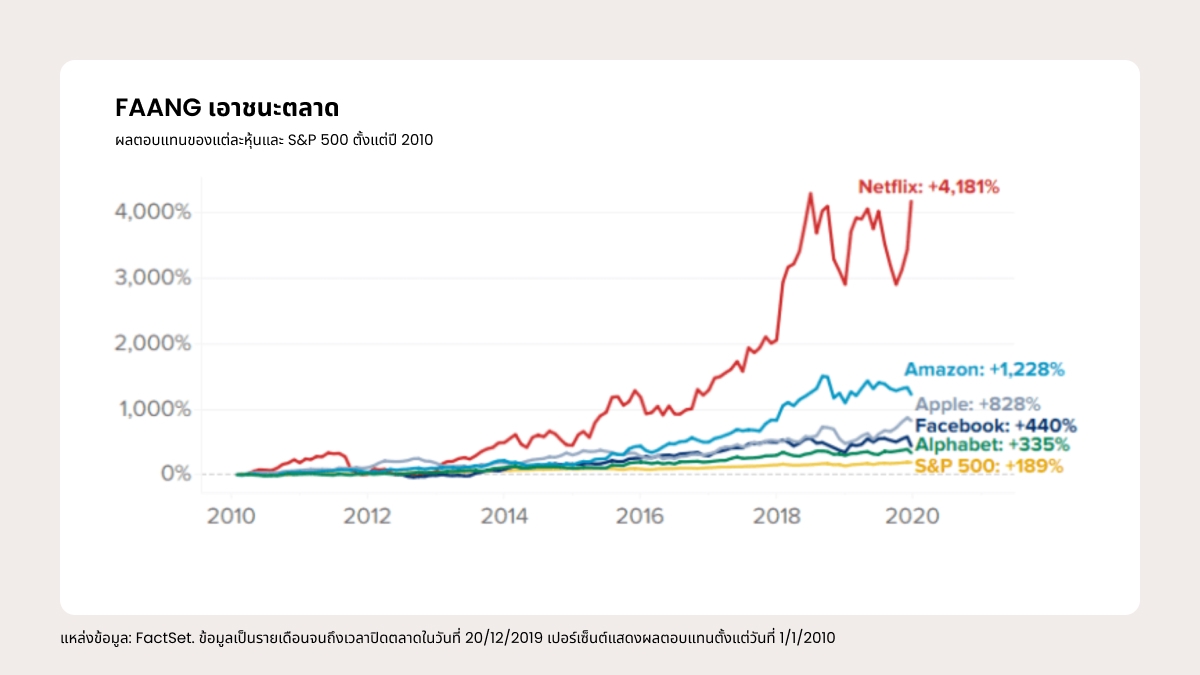

หนึ่งในแนวคิดการลงทุนที่ยิ่งใหญ่ที่สุดในศตวรรษที่ผ่านมาคือวิวัฒนาการของอุตสาหกรรมเทคโนโลยี บริษัทเทคโนโลยีหลายแห่ง เช่น Apple, Microsoft และ Amazon ได้เติบโตขึ้นจนกลายเป็นบริษัทที่ใหญ่ที่สุดและทำกำไรได้มากที่สุดในโลก การลงทุนในบริษัทเหล่านี้ตั้งแต่เนิ่น ๆ ในช่วงที่กำลังเติบโต อาจส่งผลให้นักลงทุนได้รับผลตอบแทนที่สูงมาก

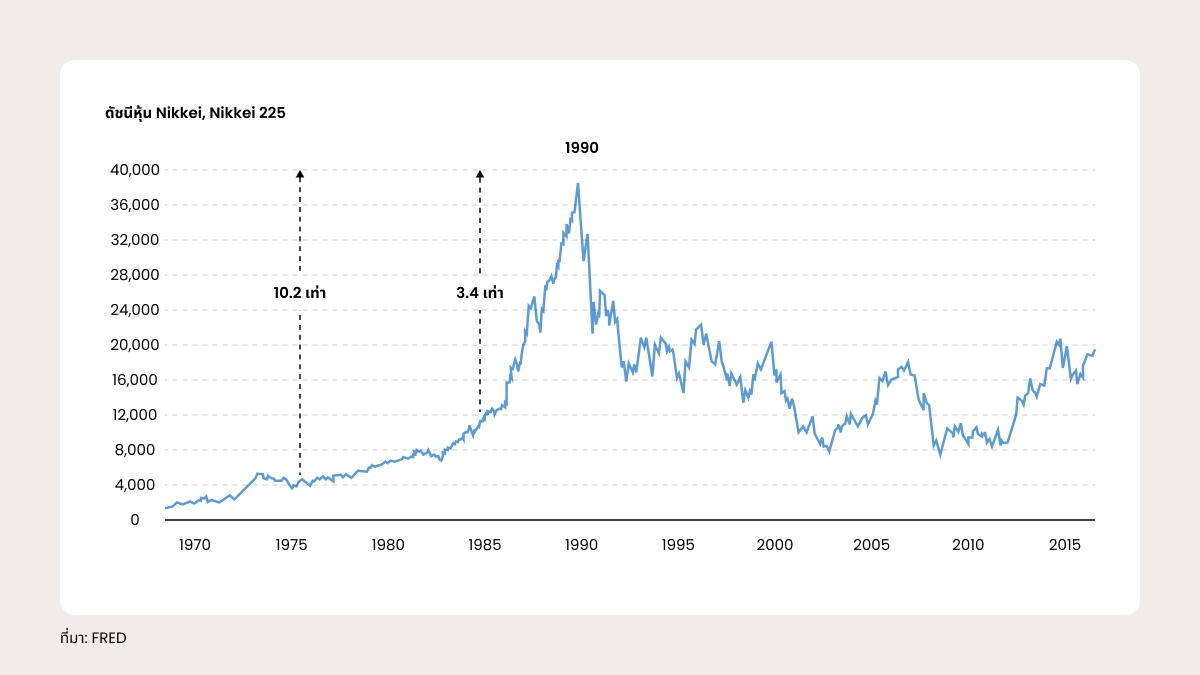

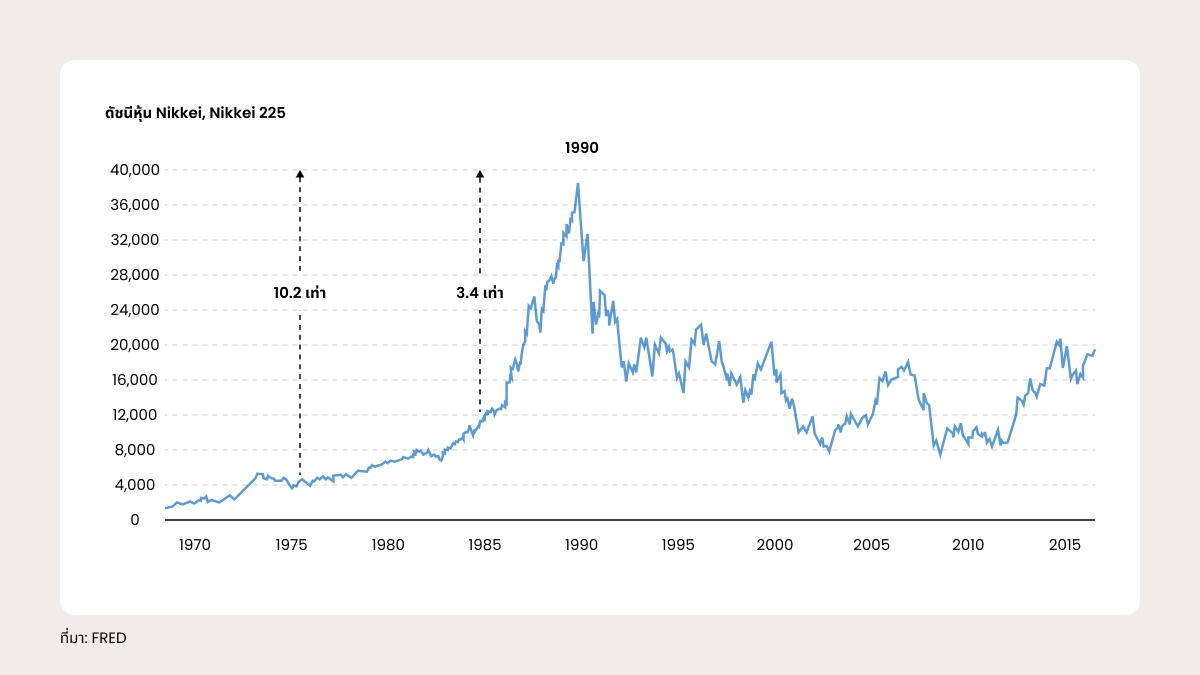

ทศวรรษที่ 1980: ความรุ่งเรืองและการล่มสลายของญี่ปุ่น

ตลาดหุ้นญี่ปุ่นได้ประสบกับความรุ่งเรืองและการล่มสลายในช่วงทศวรรษที่ 1980 ด้วยเหตุการณ์ที่รุนแรงที่สุดที่เกิดขึ้นในช่วงปลายทศวรรษ ในช่วงปลายทศวรรษที่ 1980 ตลาดหุ้นญี่ปุ่นได้ขยายตัวอย่างรวดเร็ว ซึ่งเป็นที่รู้จักกันในนาม "เศรษฐกิจฟองสบู่" ที่ถูกขับเคลื่อนโดยการเติบโตทางเศรษฐกิจและการเก็งกำไร ในช่วงเวลานี้ ราคาหุ้นได้พุ่งสูงขึ้นเป็นประวัติการณ์ และมูลค่าของอสังหาริมทรัพย์และสินทรัพย์อื่น ๆ ก็ได้ปรับตัวสูงขึ้นอย่างรวดเร็วเช่นกัน

อย่างไรก็ตาม ในที่สุดฟองสบู่นี้ก็แตก ส่งผลให้ราคาหุ้นลดลงอย่างรวดเร็วและเศรษฐกิจญี่ปุ่นเข้าสู่ภาวะถดถอย สภาวะตลาดหุ้นล้มในปี 1990 ได้ทำลายความมั่งคั่งหลายพันล้านดอลลาร์และทำให้หลายบริษัทล้มละลาย แม้จะมีความพยายามที่จะกระตุ้นเศรษฐกิจ แต่ตลาดหุ้นก็ไม่ฟื้นตัว และดัชนี Nikkei 225 (JP225) ก็ยังต่ำกว่าในช่วงทศวรรษที่ 1980

ที่มา: FRED

ทศวรรษที่ 1990: ช่วงเวลาก่อนเกิดฟองสบู่ดอทคอม

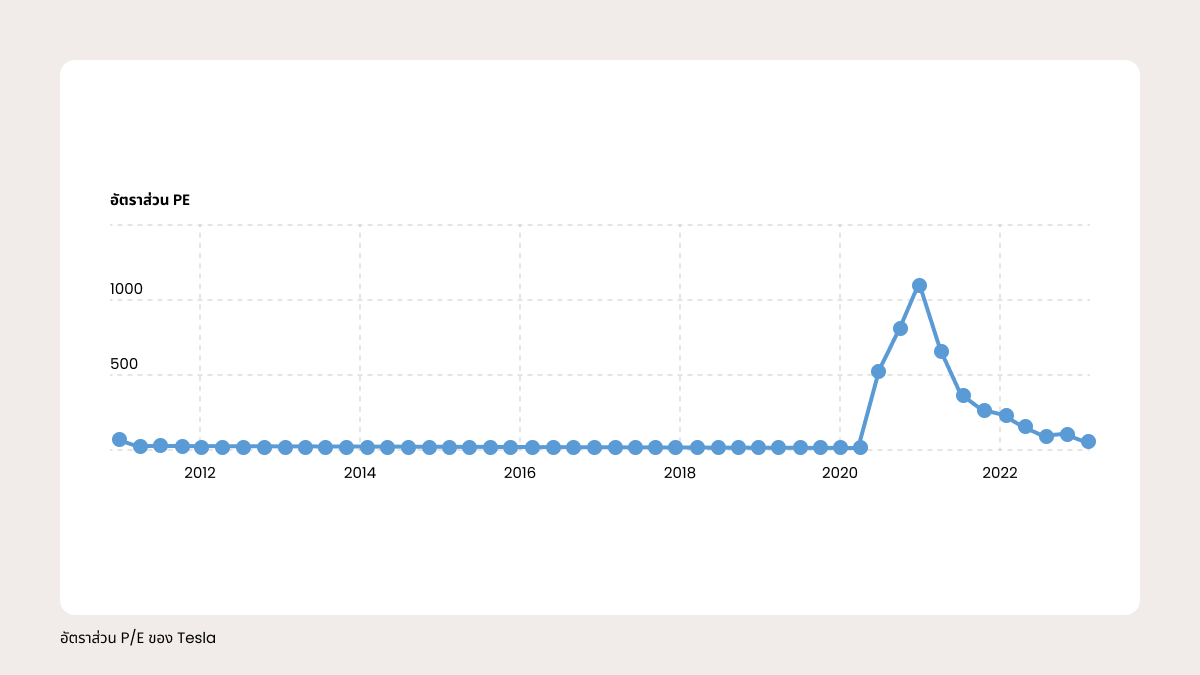

แล้วจู่ ๆ อินเทอร์เน็ตก็โผล่ขึ้นมา สร้างโฆษณาที่เกินจริงและยกย่องบริษัทอินเทอร์เน็ตที่ผู้คนเคยเรียกกันในชื่อบริษัทดอทคอม นักลงทุนได้เริ่มตีราคาหุ้นของทุกบริษัทที่ทำงานกับอินเทอร์เน็ตมากเกินไป และโลกเริ่มคิดว่าบริษัทอินเทอร์เน็ตจะยังคงเติบโตอย่างรวดเร็วอย่างไม่น่าเชื่อและจะไม่หยุดนิ่ง ด้วยแรงขับเคลื่อนจากปัจจัยอื่น ๆ อีกมากมาย รวมถึงเศรษฐกิจที่แข็งแกร่งและอัตราดอกเบี้ยต่ำในช่วงปลายทศวรรษที่ 1990 ฟองสบู่ได้ก่อตัวขึ้น

อย่างไรก็ตาม ในที่สุดฟองสบู่นี้ก็แตก ซึ่งนำไปสู่การลดลงอย่างมากของราคาหุ้นและการชะลอตัวของเศรษฐกิจ บางบริษัท เช่น AT&T ก็ไม่เคยฟื้นตัวอย่างเต็มที่ บริษัทอื่น ๆ เช่น Amazon ต้องใช้เวลาเกือบสิบปีในการที่จะไปให้ถึงระดับสูงสุดตลอดกาลก่อนหน้านี้ โดยเฉลี่ยแล้ว ดัชนี US100 (NASDAQ) ได้สูญเสียมูลค่าตลาดไป 83% อย่างไรก็ตาม ดัชนีได้เติบโตเกือบ 3,000% ในช่วงทศวรรษที่ผ่านมา

แหล่งที่มา: tradingview

ตลาดเกิดใหม่ในช่วงทศวรรษที่ 2000

อย่างที่คุณเห็น ราคาตลาดของหุ้นที่สูงกว่าราคาที่ประเมินได้นั้นเป็นปัญหาทั่วไปที่เกิดขึ้นในตลาดเกือบทุกทศวรรษ ซึ่งนำไปสู่ความเสี่ยงสูงและการขาดทุนจำนวนมหาศาล ประวัติศาสตร์มักจะซ้ำรอย ซึ่งในปี 2000 เราได้เห็นราคาตลาดของหุ้นที่สูงกว่าราคาที่ประเมินได้อีกรอบ ในครั้งนี้ ตลาดเกิดใหม่ก็ได้ตกอยู่ในความสนใจของสาธารณชน

เงินลงทุนจำนวนมหาศาลจากต่างประเทศได้ไหลไปยังประเทศเกิดใหม่ที่มีความเสี่ยงและผลตอบแทนสูงกว่า

_(1).png)

_(1).png)