ระบบการซื้อขาย Turtle

“เพื่อให้ประสบความสำเร็จในการซื้อขาย ฉันต้องการประสบการณ์อีกหลายปี!”

ในพวกคุณมีกี่คนที่คิดเห็นด้วย? คุณอาจไม่เคยได้ยินเรื่องราวของ Richard Dennis ที่เป็นผู้ที่ฝึกกลุ่มเทรดเดอร์มือใหม่กลุ่มหนึ่งเรียกว่า "Turtle traders" และเป็นผู้ที่ทำเงินได้ $100 ล้านในช่วงเวลาสั้นๆ พวกเขาพิสูจน์แล้วว่าโดยการทำตามกฎง่ายๆถึงแม้จะเป็นเพียงมือใหม่ก็สามารถทำเงินได้ไม่น้อยเลยทีเดียว

เดี๋ยวนะ "turtle traders"?

ชื่อแปลกๆนั้นไม่ได้เกี่ยวอะไรกับความเร็วในการซื้อขาย จริงๆแล้วแผนการฝึกอบรมเทรดเดอร์ที่ไม่มีทักษะนี้ได้เกิดขึ้นมาในระหว่างการโต้เถียงกันระหว่างเทรดเดอร์ชาวอเมริกันสองคน Richard Dennis และ William Eckhardt พวกเขาโต้เถียงกันเกี่ยวกับความสำคัญของทักษะที่ยอดเยี่ยมและประสบการณ์ในการซื้อขาย ในขณะที่ Dennis เชื่อว่าเขาสามารถฝึกฝนผู้คนให้เป็นเทรดเดอร์ที่ยอดเยี่ยมได้ เพื่อนของเขา Eckhardt กลับนึกถึงพลังของพันธุศาสตร์ เพื่อแก้ปัญหาข้อพิพาทนี้เทรดเดอร์ทั้งสองจึงตัดสินใจลงโฆษณาขนาดใหญ่ใน Barron's, Wall Street Journal และ New York Times พวกเขาเลือกผู้สมัคร 23 คนและเชิญพวกเขามาที่ชิคาโกเพื่อทำการซื้อขายด้วยบัญชีขนาดเล็ก

“ เรากำลังจะเลี้ยงเทรดเดอร์ให้เหมือนกับที่พวกเขาเลี้ยงเต่าในสิงคโปร์” - นาย Dennis กล่าว

ดังนั้นเทรดเดอร์จึงได้ถูกเรียกว่า "เต่า" คุณอาจเคยได้ยินคำว่า“ เต่า” ในหนังสือ“ Street Smarts: กลยุทธ์การซื้อขายระยะสั้นที่มีความเป็นไปได้สูง” โดย Laurence Connors และ Linda Raschke อันที่จริงผู้เขียนได้พัฒนากลยุทธ์ที่เรียกว่า "Turtle soup" จากการศึกษาในชิคาโก

แล้ว Richard Dennis และ William Eckhardt เป็นใคร?

Richard Dennis หรือที่รู้จักกันในชื่อ“ Prince of Pit” เป็นเทรดเดอร์สินค้าโภคภัณฑ์ที่มีชื่อเสียง มีรายงานว่าเขาทำเงินได้ $200,000 ล้านจาก 1,600 เหรียญในเวลาประมาณ 10 ปี ในปี 1974 เขาประสบความสำเร็จในการซื้อขายในตลาดถั่วเหลืองและได้รับ $500,000 เขาได้เพิ่มจำนวนเงินเป็นสองเท่าภายในสิ้นปีนั้น ทำให้เขาได้กลายเป็นเศรษฐี ส่วน William Eckhart ผู้ที่เป็นเพื่อนของเขาและเป็นผู้ก่อตั้งบริษัทจัดการการลงทุนทางเลือก "Eckhardt Trading Company" ซึ่งจัดการบัญชีมูลค่ารวมกว่า 1 พันล้านดอลลาร์ทั้งในและต่างประเทศ ในฐานะนักคณิตศาสตร์เขาเชื่อว่าการวิเคราะห์และสถิติที่แข็งแกร่งเป็นสิ่งจำเป็นเพื่ให้บรรลุผลการเทรดที่ยอดเยี่ยม

มาดูกลยุทธ์ง่ายๆที่มหาเศรษฐีของเราสอน “turtle traders” กัน

กฏของ "กลยุทธ์ Turtle"

คุณใช้กลยุทธ์นี้เทรดอะไรได้บ้าง?

“ เต่า” ชอบการซื้อขายในตลาดืั้มีสภาพคล่อง ดังนั้นคุณสามารถเลือกคู่สกุลเงินหลัก, สินค้าโภคภัณฑ์ (น้ำมัน, โลหะทองคำ, โลหะเงิน) หรือแม้แต่ดัชนีหุ้นฟิวเจอร์ส (S&P500, DAX30)

คุณต้องเทรดที่กรอบเวลาไหน?

เพื่อให้สามารถระบุจุดเข้าที่สมบูรณ์แบบได้ เทรดเดอร์ต้องเทรดในกรอบเวลารายวัน

เปิดตำแหน่งยังไง?

เวทย์มนต์ของ "กลยุทธ์ Turtle" มีพื้นฐานอยู่บนสูตรง่ายๆ:

แนวโน้ม + พุ่งทะลุ = กำไร

โดยทั่วไปแล้ว “เต่า” เป็นผู้ติดตามแนวโน้มและผู้สังเกตการณ์การพุ่งทะลุ พวกเขาเปิดตำแหน่ง long หรือ short หลังจากที่ทะลุแนวต้านที่ขาขึ้นหรือขาลงและให้คงตำแหน่งที่เปิดเอาไว้ตราบเท่าที่แนวโน้มยังคงแข็งแกร่ง อย่างที่คุณอาจเดาได้ พวกเขาเปิดตำแหน่ง long ในการฝ่าวงล้อมกลับหัวหรือเข้าขายในกรณีที่พุ่งทะลุลงด้านล่าง เต่าจะเลือก long หรือ short เมื่อไหร่ก็ตามที่เข้าเงื่อนไขของการพุ่งทะลุแต่ต้องไม่เกินขีดจำกัดของความเสี่ยง มีสองระบบเพื่อการเข้าสู่ตลาด

1 - ระบบระยะสั้นจะมีพื้นฐานอยู่บนการพุ่งทะลุราคาในรอบ 20 วัน

“เต่า” เข้าสู่ตลาดเมื่อราคาทะลุช่วงสูงถึงต่ำ การฝ่าวงล้อมได้รับการยืนยันด้วยเพียง 1 pip เหนือระดับสูงสุด/ต่ำสุดในรอบ 20 วัน การเข้าออเดอร์โดยใช้การพุ่งทะลุราคาในรอบ 20 วันจะเกิดขึ้นเฉพาะเมื่อการพุ่งทะลุก่อนหน้านี้ล้มเหลว ความเชื่อนี้เรียกว่า "กฎที่ขัดแย้ง" ซึ่งหมายความว่าฝูงชนคาดหวังว่าสิ่งเดียวกันจะเกิดขึ้นอีกครั้ง stop loss จะอยู่ที่ระดับต่ำสุดในรอบ 10 วันสำหรับตำแหน่ง long ยาว และระดับสูงสุดในรอบ 10 วันสำหรับตำแหน่ง short

2 - ระบบระยะยาวจะมีพื้นฐานอยู่บนการพุ่งทะลุราคาในรอบ 55 วัน

รูปแบบนี้จะเกิดการซื้อขายเมื่อเทรดเดอร์ติดตามแนวโน้มที่ใหญ่กว่าของตลาด หากเทรดเดอร์เลือกรูปแบบนี้ พวกเขาจะต้องปฏิบัติตามกฎ 55 วัน และหมั่นเข้าในกรณีที่มีการพุ่งทะลุ

เมื่อ "เต่า" ทำการซื้อขาย พวกเขาเปิดตำแหน่งที่มีความเสี่ยงหนึ่งหน่วย หลังจากนั้นจะสะสมเป็นหน่วยเท่าๆ กันขึ้นอยู่กับทิศทางที่แนวโน้มมีการเคลื่อนไหว หน่วยของความเสี่ยงเป็นองค์ประกอบสำคัญของ “ระบบ turtles” มาดูกันว่ามันทำงานอย่างไร

โปรดให้ความสนใจกับขนาดของตำแหน่ง

เทรดเดอร์ปรับขนาดของตำแหน่งของพวกเขาตามความผันผวนของสินทรัพย์ กฎพื้นฐานฟังดังต่อไปนี้: เทรดเดอร์ต้องเลือกขนาดตำแหน่งที่ถูกต้องสำหรับสินทรัพย์บางอย่างในรูปดอลลาร์ แต่ละตำแหน่งของ “เต่า” สามารถเพิ่มหรือลดหน่วยของความเสี่ยงได้ นาย Dennis ได้จัดทำสูตรเต่าซึ่งช่วยในการระบุจำนวนหน่วยของความเสี่ยง มันขึ้นอยู่กับการคำนวณของ "N" ซึ่งเป็นแสดงถึงความผันผวนของตลาดโดยเฉพาะ ซึ่งก็คือ 20-period average true range (ATR)

มาดูกันว่ามันคำนวณยังไงจากตัวอย่างของ GBP/USD

สำหรับวันที่ 5 กันยายน 2019 ค่า ATR ของ GBP/USD คือ 0.0104 นี่คือ N. ของเรา นั่นหมายความว่าการเคลื่อนไหวเฉลี่ยต่อวันของ GBP/USD คือ 104 pips มาแปลงข้อมูลที่เรามีเป็น USD ด้วยขนาดสัญญา $1,000 เราจะได้:

ความผันผวนของดอลลาร์ = 0.0104 * 1000 = $104

หากราคานี้ไม่ได้อยู่ในสกุล USD งั้นต้องแปลงเป็น USD ก่อน

"เต่า" ปรับตำแหน่งของพวกเขาเสมอโดยใช้ "ความเสี่ยงที่ตัดแบ่งเป็นชิ้นๆ" ที่เรียกว่าหน่วย หนึ่งหน่วยคิดเป็น 1% ของความเสี่ยง ตัวอย่างเช่น ด้วยบัญชี $10,000 หนึ่งหน่วยมีมูลค่าเป็นเงิน $100

ดังนั้นให้เรามาคำนวณหาจำนวนสัญญาที่ "ระบบ turtle" ต้องใช้ในการซื้อขาย GBP/USD:

ขนาดของหน่วย = $100/$10.4 = 9 สัญญา

ดังนั้นสำหรับการซื้อขาย GBP/USD ระบบเต่าจะทำการซื้อขายแบบทวีคูณของ 9 สัญญาสำหรับบัญชีขนาดนี้

การเพิ่มตำแหน่ง

หากเงื่อนไขต่างๆอำนวย เต่าจะขยายตำแหน่งของพวกเขาเป็นความเสี่ยงสูงสุดเท่าที่ทำได้ สิ่งนี้ขึ้นอยู่กับความผันผวนและการคำนวณของ "N" ซึ่ง "เต่า" จะเพิ่มตำแหน่งขึ้นเท่าๆกันหรือเพิ่มขึ้นครึ่งหนึ่งของ N หรือ ½ N

Stop losses

“เต่า” ได้ปฏิบัติตามกฎที่เข้มงวดมากในการวาง stop loss พวกเขายังคำนวณโดยใช้ “N” เป็นเกณฑ์ กฎ 2% ถูกใช้เพื่อจำกัดความเสี่ยง ดังนั้นหากตำแหน่งเคลื่อนไหวตรงข้ามกับเทรดเดอร์มากกว่า 2 * N ตำแหน่งนั้นจะถูกปิดเสมอ พวกเขายังใช้การติดตามการขาดทุนด้วย

ใช้คำสั่ง limit ดีกว่าออกออเดอร์ทันที

นักเรียนของ Richard Dennis ถูกสอนให้ใช้คำสั่ง limit แทนการออกออเดอร์ทันที ด้วยวิธีนี้คาดว่าจะได้ราคาที่ดีกว่า

การออก

การวาง take profit ที่สมบูรณ์แบบนั้นทำได้ยากสำหรับ “เต่า” เนื่องจากพวกเขากลัวที่จะข้ามการเคลื่อนไหวของราคาที่ดี ตามกฎของพวกเขาหากเทรดเดอร์ถือตำแหน่ง long แล้วราคาเริ่มร่วงลง เขา/เธอควรออกที่ราคาต่ำสุดในรอบ 10 วัน ตรงกันข้ามหากเทรดเดอร์ถือตำแหน่ง short แล้วราคาเริ่มพุ่งสูงขึ้น เขา/เธอควรออกที่ราคาสูงสุดในรอบ 20 วัน

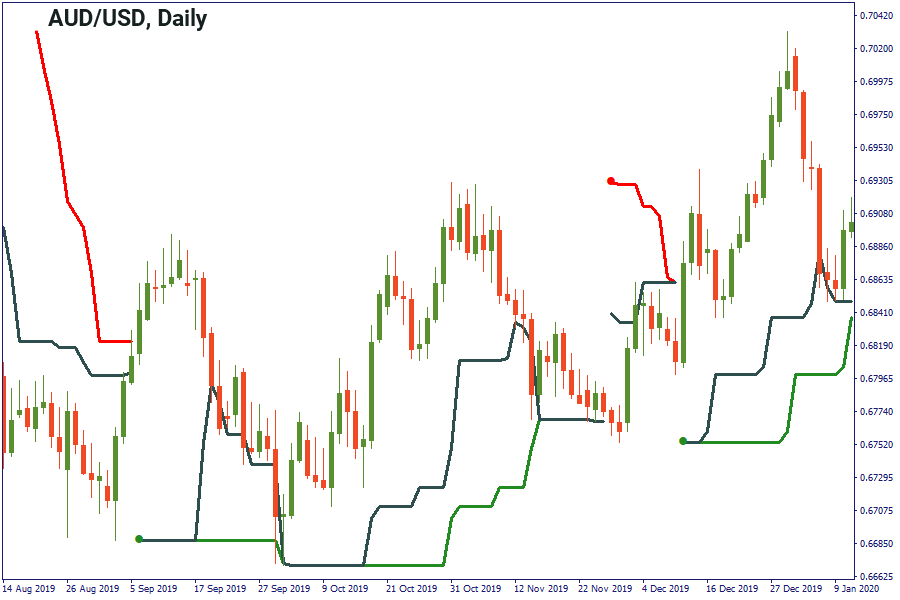

ตัวอย่างของการซื้อขาย

มาลองพิจารณาระบบระยะสั้น เราจะใช้กราฟ GBP/USD เป็นตัวอย่าง ดังที่เราเห็นจากกราฟด้านล่าง ราคาเคลื่อนไหวในแนวโน้มขาลง ราคาพุ่งทะลุเส้นแนวโน้มขาลงในวันที่ 4 กันยายน และแตะที่ราคาสูงสุดในรอบ 20 วันในวันถัดไป ราคาสูงสุดในรอบ 20 วันอยู่ที่ระดับ 1.2308 ดังนั้นเราจึงเปิดตำแหน่ง long ที่ 1.2309 (1 pip เหนือราคาสูงสุด) หลังจากนั้นเราได้เล็งจุดที่เราต้องการเพิ่มตำแหน่งเข้าไป โดยให้ N เท่ากับ 0.0104 เรามีสูตรคำนวณดังต่อไปนี้:

+1 หน่วย: 1.2309+1/2*0.0104 = 1.2361

+ 1 หน่วย: 1.2361+1/2*0.0104= 1.2413

+1 หน่วย: 1.2413+1/2*0.0104=1.2465

ที่ราคาข้างต้น เราได้เพิ่มหน่วย (ตำแหน่งที่เปิดเพิ่มเติม) ในช่วงต้น เราจะวาง stop loss ไว้ที่ 1.2309-2 * N = 1.2101 แต่เราจะติดตามมันเมื่อเราเปิดตำแหน่งมากขึ้น ซึ่งจุดสุดท้ายคือ 1.2257

หลังจากผ่านไปหลายวันราคาก็เริ่มร่วงลง เมื่อมันร่วงลงต่ำกว่าระดับต่ำสุดในรอบ 10 วัน ที่ระดับ 1.2412 เราจะปิดตำแหน่งของเรา

มีอะไรอีกบ้างที่สามารถช่วยได้?

อาจเป็นเรื่องยากที่จะรอไปถึง 20 วันเพื่อให้ราคาไปถึงจุดที่เล็งไว้ ส่งผลให้คุณอาจเปิดคำสั่งซื้อขายแล้วออกเร็วเกินไป โชคดีที่บน เว็บไซต์อย่างเป็นทางการของ MT คุณสามารถค้นหาลิงก์ไปยังตัวบ่งชี้ "Turtle trade" ซึ่งนับจำนวนวันให้คุณและช่วยระบุจุดเข้าที่ถูกต้องได้

สรุป

ระบบ "Turtle trade" เป็นการปฏิวัติที่แสดงให้เห็นว่าเทรดเดอร์ไม่ต้องการทักษะใดๆในการทำเงินจากการซื้อขาย แต่ยังไงคุณก็จะต้องอดทนและรอการยืนยันให้มากที่สุดเท่าที่จะทำได้ ตลาดมีแนวโน้มที่จะเปลี่ยนแปลงเร็วกว่าในศตวรรษที่ XX นั่นเป็นเหตุผลที่คุณต้องตัดสินใจลงทุนอย่างสมเหตุสมผลเสมอ