Açılış aralığı kırılma işlem stratejisi

Merhaba işlemciler! İşlem stratejileri, karar vermede gerekli tutarlılığı sağladıklarından, herhangi bir kârlı işlemci için çok önemlidir. Bugün size borsa için en önemli tersine dönüş ve devam grafiği formasyonlarından biri olan açılış aralığı kırılmalarından bahsedeceğiz. Size bu formasyona dayalı bir işlem stratejisi geçmişi, birkaç örnek ve birkaç faydalı ipucu vereceğiz. Haydi gidelim!

Açılış Aralığı kırılmaları nedir?

Açılış aralığı, piyasa açıldıktan sonra belirli bir süre için fiyatın en yüksek ve en düşük değeri arasındaki boşluktur. Genellikle, bu süre bir saatten kısadır ve açılış aralığı kırılma (ORB) stratejisi bu seviyeleri giriş noktaları olarak kullanır. Genellikle, işlemciler ORB işlemi yapmak için 5-, 15- ve 30 dakikalık zaman dilimlerini kullanır.

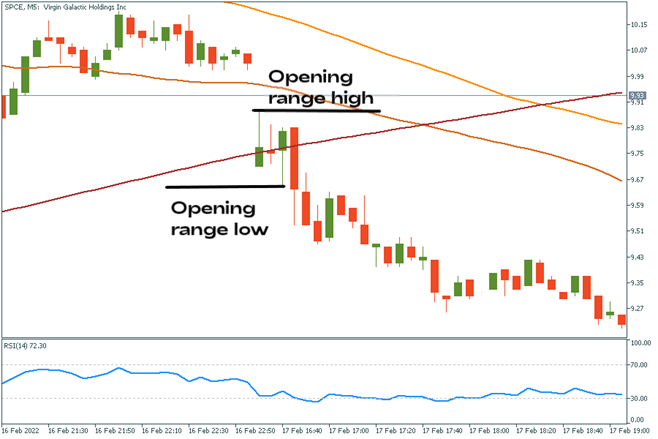

Örneğin, Apple hisse senedinin 15 dakikalık açılış aralığını tanımlıyor ve işlem yapıyorsanız, açılış zilinden, açılış zilini izleyen 15 dakikaya kadar APPLE’ın yüksek-düşük aralığını değerlendiriyorsunuz demektir. Bu açılış aralığında izleyeceğiniz en önemli iki seviye ilk 15 dakikadaki en yüksek ve en düşük fiyat olacaktır. Fikri daha net anlamak için şekle bakın.

Burada işlem seansının fiyatta bir gap ile başladığını görebilirsiniz. SPCE hissesi için 15 dakikalık bir açılış aralığı kullanıyoruz, bu yüzden M5 grafiğine bakmamız gerekiyor. Fiyat bir açılış aralığı oluşturduktan sonra, kırılmayla ilgili girdileri arayabiliriz.

ORB analizi, hisse senetleri gibi açıkça tanımlanmış bir açılış ve kapanış saatine sahip piyasalarda en iyi sonucu verme eğilimindedir. ABD borsası haftanın beş günü saat 16:30 GMT+3’te açılır, böylece işlem yapmaya hazırlanabilir ve işlem yapmayı kaçırma endişesi duymazsınız.

ORB’nin hikayesi

Strateji 1960’larda ünlü Amerikalı işlemci ve yatırımcı Arthur Merrill tarafından icat edildi ve Dow Jones Endüstriyel Ortalama endeksi işlemlerinde neredeyse 20 yıl kullanıldı. Stratejide bazı farklılıklar olsa da, temeli aynı kaldı. Bir açılış aralığı bulmak için bazı işlemciler, genellikle üç günlük bir ortalama olan kısa vadeli bir hareketli ortalama kullanır.

Bir başka tanınmış işlemci olan Sheldon Knight, bir aralık bulmak için N günlük en yüksek ve N günlük en düşük arasındaki farkın yüzdesini kullandı. İşleri elimizden geldiğince basit tutmanın daha iyi olduğunu varsayıyoruz. Bu nedenle, belirli bir günün kısa vadeli ortalamalarını veya en yüksek ve en düşük değerlerini kullanmak, işlem seansının başında fiyat hareketini kullanmaktan daha az etkilidir.

Açılış Aralığı Kırılmalarının Boyutu

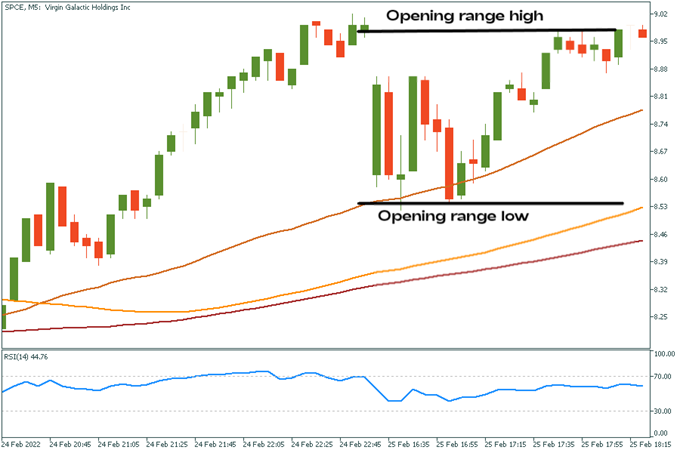

ORB’nin boyutunu ölçmenin iki yolu vardır. İşte ilki: ilk mum çubuğu, önceki günün işlem seansından son kalan mum çubuğudur. İkinci mum çubuğu, piyasa açıldığında oluşturulan ilk mum çubuğudur. Menzil boyutunu elde etmek için önceki kapanışın yüksek/düşük değerini ve bugünün açılış mum çubuğunun yüksek/düşük değerini almanız gerekir. Bu iki fiyat arasındaki mesafe açılış aralığının büyüklüğü kadardır. Şimdi bir aralığın boyutunu nasıl ölçtüğümüze göz atın:

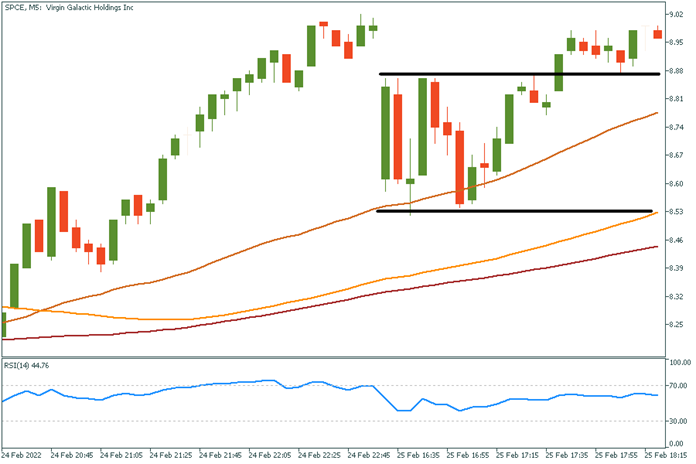

ORB’yi ölçmenin diğer yolu, piyasa açıldıktan sonra belirli bir periyodun en yüksek ve en düşük değerleridir. Bu periyot genellikle işlem seansının ilk 30 dakikası veya ilk saatidir.

Bu periyot süresince, günün en yüksek ve en düşük seviyelerini belirlemek istersiniz. Ayrıca, zil çaldıktan sonra bu seviyeler genellikle fiyat hareketi için bir mıknatıs gibi davranacağından, piyasa öncesi yüksek ve düşük seviyeleri de hesaba katmak isteyeceksiniz. Aynı şekle farklı bir ölçümle bakalım.

Açılış Aralığı Kırılması Hesaplayıcısı

Açılış aralığı işlemlerinin en önemli kısmı kırılmadır. Bunu zaten biliyorsunuz. Muhtemelen bilmediğiniz şey, işlem fırsatlarını bulmanıza ve bunları lehinize kullanmanıza yardımcı olması için bir ORB hesaplayıcısı kullanabileceğinizdir. Böyle bir sitenin bir örneğini bulmak için Google’da "Açılış Aralığı Kırılması Hesaplayıcısını" kullanabilirsiniz.

Bu siteler sizin için açılış aralığının en yüksek ve en düşük değerlerini hesaplar, bu nedenle işlem yapmaya başlamak daha kolay olmalıdır. Ancak, Gap ve Git videomuzu izlemenizi şiddetle tavsiye ediyoruz çünkü bu videoda fiyattaki gapleri aramak için çeşitli araçlar bulacaksınız. Böylece ORB seviyelerini ayarlamanız çok daha kolay olacaktır.

ORB İşlem Stratejisi

Strateji birkaç adımdan oluşur:

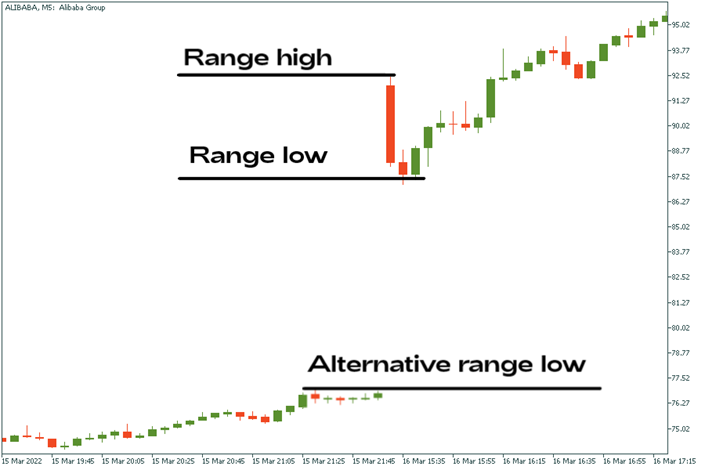

- Hisse senedi fiyatlarındaki gapleri arayın. Gap tarayıcıları çevrimiçi ücretsiz olarak mevcuttur, bu nedenle bu kısım zor olmamalıdır. Ayrıca Gap ve Git videomuzu da izleyebilirsiniz. Gap arama hakkında daha fazla bilgi sağlayacaktır.

- Uygun bir gap bulduktan sonra, bir hisse senedi grafiğini açın ve işlem seansının başlamasını bekleyin. ABD hisse senetleri için işlem seansı Eylül’den Mart’a kadar 16:30 GMT+2’de ve Mart’tan Eylül’e kadar 16:30 GMT+3’te başlar.

- Seçtiğiniz zaman dilimine bağlı olarak, ilk 4-6 mum çubuğunun kapanmasını bekleyin. Genellikle, işlemciler beş dakikalık mum çubuklarını seçerler. Ardından, bu eğitimde daha önce yaptığımız gibi gapin yüksek ve düşük değerlerini tanımlamanız gerekir.

- Aralığın kırılmasında, işlem yapmaya hareket yönünde girersiniz. Zararı durdurunuz aralık içinde olmalıdır (uzun işlemler için yüksek aralığın altında ve kısa işlemler için düşük aralığın üzerinde). Risk yönetimini sürdürmek için, kârı al, genellikle zararı durdurun iki katı kadar yerleştirilir.

Daha iyi işlemler için ipuçları:

- İşleminizin bir kısmını Kârı Al’ın yarısında kapatın. Bu şekilde, işleminiz risksiz hale gelecektir. İşlemin ters gittiği dönemlere dayanmanıza yardımcı olacaktır.

- Emin olmadığınız işlemlere girmeyin, aksi takdirde gergin ve daha az odaklanmış olursunuz.

- Sahte kırılmaları önlemek için mum çubuğunun açılış aralığının üzerinde kapanmasını bekleyin.