Bu yazıda sizi hacimlerle, teknik göstergelerle ve fiyat formasyonlarıyla uğraşmanızı gerektirmeyen bir işlem stratejisiyle tanıştırıyoruz. Tek yapmanız gereken, fiyat hareketine dikkat etmek. Dengesizlik İşlemleri eğitimine hoş geldiniz.

2024-05-30 • Güncellendi

Eğer halihazırda bazı hisse senetlerine yatırım yaptıysanız veya yapmak istiyorsanız, bilançonun nasıl okunacağını anlamak çok önemlidir. Bu beceriyi edindikten sonra, hisse senetlerine sezgiyle değil, profesyonel bir şekilde yatırım yapabileceksiniz. Bir şirketin gerçek değerini nasıl öğreneceğinizi ve potansiyelini nasıl tahmin edeceğinizi bileceksiniz.

Bu yazıda bilanço hakkında konuşacağız, ancak bunun gelir tablosu ve nakit akış tablosunu da içeren üç temel finansal tablodan sadece biri olduğunu unutmayın. Hepsi, belirli bir şirketin finansal performansını ortaya koyan yazılı kayıtları sunar.

Bilanço her şeyi bilir. Bir şirketin gelişimine yatırım yapmak ve büyümesine devam etmek için yeterli paraya sahip olup olmadığını veya derin bir borç içinde olup olmadığını size söyleyebilir. Bilanço, şirketin varlıklarını (mevcutta sahip oldukları) ve borçlarını (başkalarına olan borçları) ortaya çıkaran bir finansal kayıttır. Her iki tarafın da birbirine eşit olması gerektiği için bilanço denir. Varlıklar, borçlar artı özsermayeye eşittir. Başka bir deyişle, borçları ödemek için kullanılmayan hissedarlara ait her türlü varlıktır.

Varlıklar = Borçlar + Hissedarların Özsermayesi

Genellikle bilançonun başında varlıkları görürsünüz. Genellikle cari ve cari olmayan varlıklar olarak ayrılırlar. Aralarındaki fark nedir? Cari varlıklar bir yıl içinde nakde çevrilebilirken, Cari olmayan yani duran varlıklar tam değerlerini belirlemek için daha uzun zaman alabilen uzun vadeli varlıklar olarak kabul edilir. Örneğin cari varlıklar, alacak hesaplarından (müşteriler tarafından henüz ödenmemiş para), stoklardan, menkul kıymetlerden ve önceden ödenmiş giderlerden oluşabilir. Cari olmayan varlıklar tipik olarak arazi, fikri mülkiyet ve patentler gibi şeyleri içerir.

Borçlar genellikle bilançoda varlıklardan sonra yerleştirilir. Varlıklar gibi, bunlarda aynı mantıkla kısa vadeli borçlar ve uzun vadeli borçlar olarak ayrılabilirler. Cari borçlara örnek olarak kira, vergiler ve ücretler, uzun vadeli borçlara -– uzun vadeli krediler ve sermaye kiralamaları dahildir.

Öz Sermaye, esasen, borçlar varlıklardan çıkarıldıktan sonra kalan değerdir. Öz sermaye, şirketteki mülkiyet payını ve dağıtılmamış kârları (şirketin temettü ödemesinden sonra kalan geliri) içerme eğilimindedir.

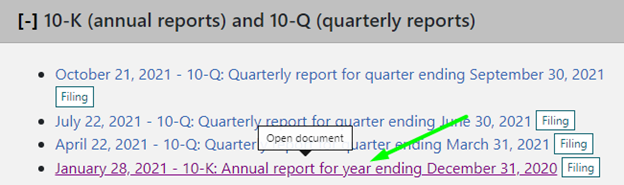

1. Menkul Kıymetler ve Borsa Komisyonu (SEC) ve EDGAR web sitesi her türlü bilanço bilgisini sunar. İlgilendiğiniz şirketi arayın.

2. 10-K yıllık raporunu açın.

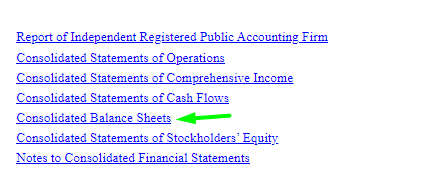

3. ‘Konsolide Bilançolar’ adlı bölümü bulun.

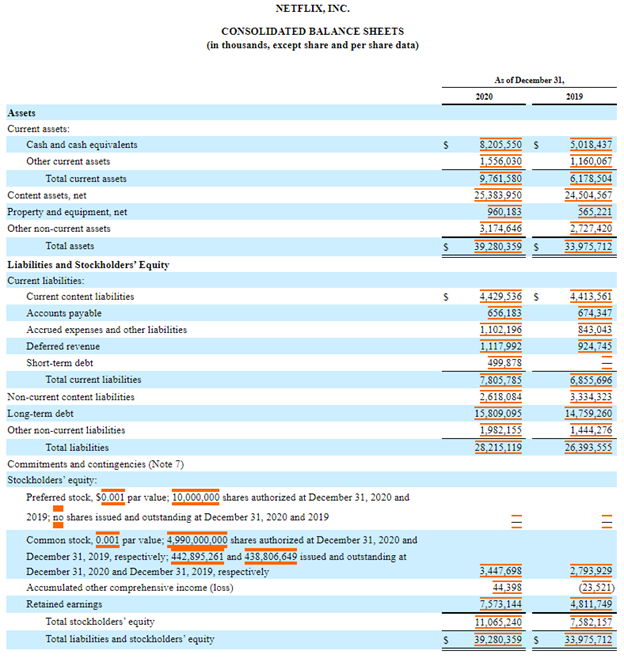

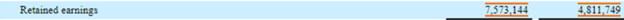

Aşağıdaki resme benzer bir şey görmelisiniz.

Kaynak: www.sec.gov

Bilanço, dönemleri (genellikle bir yıl) dikey olarak yan yana listeler. Bu form, yatırımcıların farklı dönemleri kolayca karşılaştırmalarına ve şirketin mali durumunu ve faaliyet performansını değerlendirmelerine imkan sağlar.

Örneğin, Netflix'in 31 Aralık 2020 bilançosu 39.28 milyon dolarlık varlıkları listeliyor. 2019'da 33.98 milyon Dolar kaydetti—bu dönemde 5 milyon dolarlık varlık satın aldılar.

Netflix, borçlarını 2019'da 26.4 milyon Dolardan 28.2 milyon Dolara çıkardı.

Bu kısa analizden sonra, bir yatırımcı Netflix'in toplam cari varlıklarının 9.76 milyon Dolar ve toplam cari borçlarının 7.8 milyon Dolar olduğunu görebilir. Bu nedenle, bu şirketin kısa vadeli borçlarını ödemek için fazlasıyla yeterli.

Eğer cari varlıkları kısa vadeli borçlara bölersek, cari oranı elde ederiz. Bu ölçümleme, kısa vadeli finansal riski test eder. Netflix'in cari oranı 1.25'tir. Bazı şirketler mali yapılarına göre daha yüksek ve daha düşük cari oranlara sahiptir. Genel olarak, varlıkları ve borcu olan bir şirketin ayakta kalabilmesi için cari oranı 1'in üzerinde olmalıdır.

Hızlı oran: (cari varlıklar - stoklar) ÷ cari borçlar

Borcun özsermayeye oranı: toplam borçlar / toplam hissedarların özsermayesi

İşletme sermaye oranı: cari varlıklar - cari borçlar

Net değer:toplam varlıklar – toplam borçlar

Bilançonun alt kısmındaki özsermaye bölümünde "Geçmiş Yıllar Karlarını" görebilirsiniz. Yatırımcıların bunu kontrol etmesi önemlidir. Bir şirket belli bir miktar sermaye kazandığında, bu parayı hissedarlarına temettü olarak ödemeyi veya bu kazançları işi için yeniden yatırım yapmak adına tutmayı seçebilir. Bu nedenle, dağıtılmamış kârlar, geçmiş kârlardan, bir şirketin geçmişte ödediği temettülerin çıkarılmasıyla bulunur.

Bir şirketin zayıf bir bilançoya sahip olduğunu öğrenmek için birkaç konuyu araştırmanız gerekir. Bir firma mücadele içindeyken, bilanço genellikle bazı sorunları ortaya çıkaracaktır. Bazıları aşağıda sunulmuştur.

Birikmiş karlar, şirketin ne kadar eksi temettü kazandığını gösterir. Bir şirketin işe yeniden yatırım yapmak için kullanabileceği yedek sermaye olduğu için kazanç fazlası olarak da adlandırılır. Örneğin, Netflix'in pozitif dağıtılmamış kazançları vardır.

Eğer geçmiş yıl karlarındaki açık, şirketin sahip olduğu sermaye miktarını aşarsa, bu kötüye işarettir.

Eğer cari varlıkları kısa vadeli borçlara bölersek, cari oranı elde ederiz. Eğer 1'den küçükse düşük kabul edilir.

Yüksek bir cari oran, güçlü bir bilançonun sadece güzel bir işaretidir. İşte bir bilançonun iyi olduğunu gösteren diğer bazı çarpıcı oranlar aşağıdadır.

Güçlü bir şirketi nakit ve kısa vadeli yatırımlardan başka hiçbir şey gösteremez. Bu, sadece cari borçları için teminat sağlamakla kalmayacak, aynı zamanda şirketin hissedarlarına da değer kazandırmasına da imkan sağlayacaktır.

Bir ipotek çoğu insan için en kötü kabuslardan biridir ve bunu mümkün olduğunca çabuk ödemek isterler. Şirketler de farklı değildir. Uzun vadeli borç, bir firmanın ödünç aldığı ve bir yıldan fazla bir sürede geri ödemek zorunda olduğu paradır. Bazen bu süre 30 yılı bulabilir!

Düşük veya sıfır uzun vadeli borcu olan şirketler, yatırım yapmak için harika seçenekler olabilir. Örnekler PayPal ve Facebook'tur.

"Maddi olmayan varlıklar", bir şirketin sahip olduğu fiziksel olmayan fikri mülkiyeti ve hakları gösterir. Bu varlıklar genellikle ilk geliştirme dışında herhangi bir ekstra maliyet gerektirmez. Ancak, bu varlıklardan para kazanma potansiyeli çok büyüktür! Maddi olmayan duran varlıkların harika örnekleri, Coca-Cola gibi marka isimleri veya Ralph Lauren gibi bir logodur. Bunlar marka tanınırlıkları nedeniyle ürünleri kendi başlarına satmaya yardımcı olabilirler.

Güçlü bilançoları olan şirketler yatırım için mükemmeldir, ancak çoğu zaman bu şirketlerde, sabit yüksek bir hızda büyüme neredeyse imkansız olduğundan, bazı ‘genç’ şirketler gibi hızlı büyüme göstermeyen pazar devleridir. Bu nedenle akıllı yatırımcılar, finansal durumlarını iyileştirmek için çok iyi işleyen şirketleri ararlar. Peki bunlar nasıl bulunur? Çok kolay! Bu şirketler borçlarını yıldan yıla azaltmakta ve zaman içinde nakit ve benzerlerini biriktirmektedir. Bundan ötürü "devam eden işler" bilançoları var.

Bu makaleyi okuduktan sonra, artık bilançoları kolayca okuyabilir ve şirketin daha fazla büyüme potansiyeline sahip olup olmadığını anlayabilirsiniz. Bu, mükemmel bir yatırım portföyü oluşturmanıza yardımcı olabilir!

Bu yazıda sizi hacimlerle, teknik göstergelerle ve fiyat formasyonlarıyla uğraşmanızı gerektirmeyen bir işlem stratejisiyle tanıştırıyoruz. Tek yapmanız gereken, fiyat hareketine dikkat etmek. Dengesizlik İşlemleri eğitimine hoş geldiniz.

Bu makale, MACD + RSI işlem stratejisini ve bunun forex piyasasındaki işlem fırsatlarını belirlemek için nasıl etkili bir şekilde kullanılabileceğini incelemektedir.

Bill Williams, en popüler piyasa göstergelerinin yaratıcısıdır: Awesome Oscillator, Fraktallar, Alligator ve Gator.

Eğer 18 yaşından büyükseniz FBS'ye katılabilir ve FX yolculuğunuza başlayabilirsiniz. İşlem yapmak için, bir broker hesabına ve varlıkların finansal piyasalarda nasıl hareket ettiğine dair yeterli bilgiye sahip olmalısınız. Ücretsiz eğitim materyallerimiz ve bir FBS hesabı oluşturmak ile temel bilgileri inceleyerek başlayabilirsiniz. Demo hesabıyla sanal parada ortamı test etmek isteyebilirsiniz. Hazır olduğunuzda, başarıyı yakalamak için gerçek piyasaya girin ve işlem yapın.

Web sitemizdeki ‘Hesap aç’ düğmesini tıklayın ve Kişisel Alan'dan ilerleyin. İşlem yapmaya başlamadan önce bir profil doğrulaması yapın. E-postanızı ve telefon numaranızı onaylayın, kimliğinizi doğrulayın. Bu prosedür, fonlarınızın ve kimliğinizin güvenliğini garanti eder. Tüm kontrolleri tamamladıktan sonra, tercih ettiğiniz işlem platformuna gidin ve işlem yapmaya başlayın.

Prosedür çok basit. Web sitesindeki Withdrawal sayfasına veya FBS Kişisel Alanının Finans bölümüne gidin ve Para Çekme kısmına erişin. Kazandığınız parayı, para yatırma için kullandığınız aynı ödeme sistemi üzerinden çekebilirsiniz. Hesabınızı farklı yöntemlerle finanse etmeniz durumunda, yatırdığınız tutarlara göre aynı yöntemlerle kârınızı çekin.

FBS bu web sitesini çalıştırmak için verilerinizin kaydını tutar. “Kabul Et” düğmesine basarak, Gizlilik politikamız kabul etmiş olursunuz.

Talebiniz kabul edildi.

Bir yönetici sizi kısa süre içinde arayacaktır.

u telefon numarası için bir sonraki geri arama talebi

sonra olabilir

Eğer acil bir sorununuz varsa lütfen bizimle iletişime geçin

Canlı sohbet

İç hata. Lütfen daha sonra tekrar deneyiniz

Zaman kaybetmeyin - TDİ'nin ABD Dolarını ve kârı nasıl etkilediğini takip edin!