4. Pastikan strategi anda ringkas

Kesederhanaan bukanlah satu kompromi; ia adalah strategi yang menuntut agar fokus diberikan pada indikator-indikator penting, penghapusan maklumat yang tidak perlu, dan keputusan yang jelas dan ringkas. Strategi yang ringkas memperkemaskan tindakan dan meminimumkan kekeliruan.

Seperti prinsip pisau cukur William Ockham (Occam's razor principle) yang menasihatkan kita untuk memilih penjelasan yang lebih mudah, hanya memberi tumpuan kepada indikator-indikator penting sambil mencantas maklumat yang tidak perlu. Secara ringkasnya, prinsip ini mengutamakan idea yang mudah berbanding yang kompleks. Strategi yang terlalu rumit sering menyebabkan keraguan ketika membuat keputusan dan ketidakcekapan. Menerima kesederhanaan membolehkan pedagang bertindak balas dengan pantas terhadap pergerakan pasaran dan membuat keputusan yang lebih yakin. Menggunakan prinsip pisau cukur Occam dalam pendekatan anda bermakna anda perlu menumpukan perhatian kepada maklumat penting dan memastikan kejelasan dan kecekapan dalam strategi perdagangan anda.

5. Rancang perdagangan anda dan berdagang mengikut rancangan anda

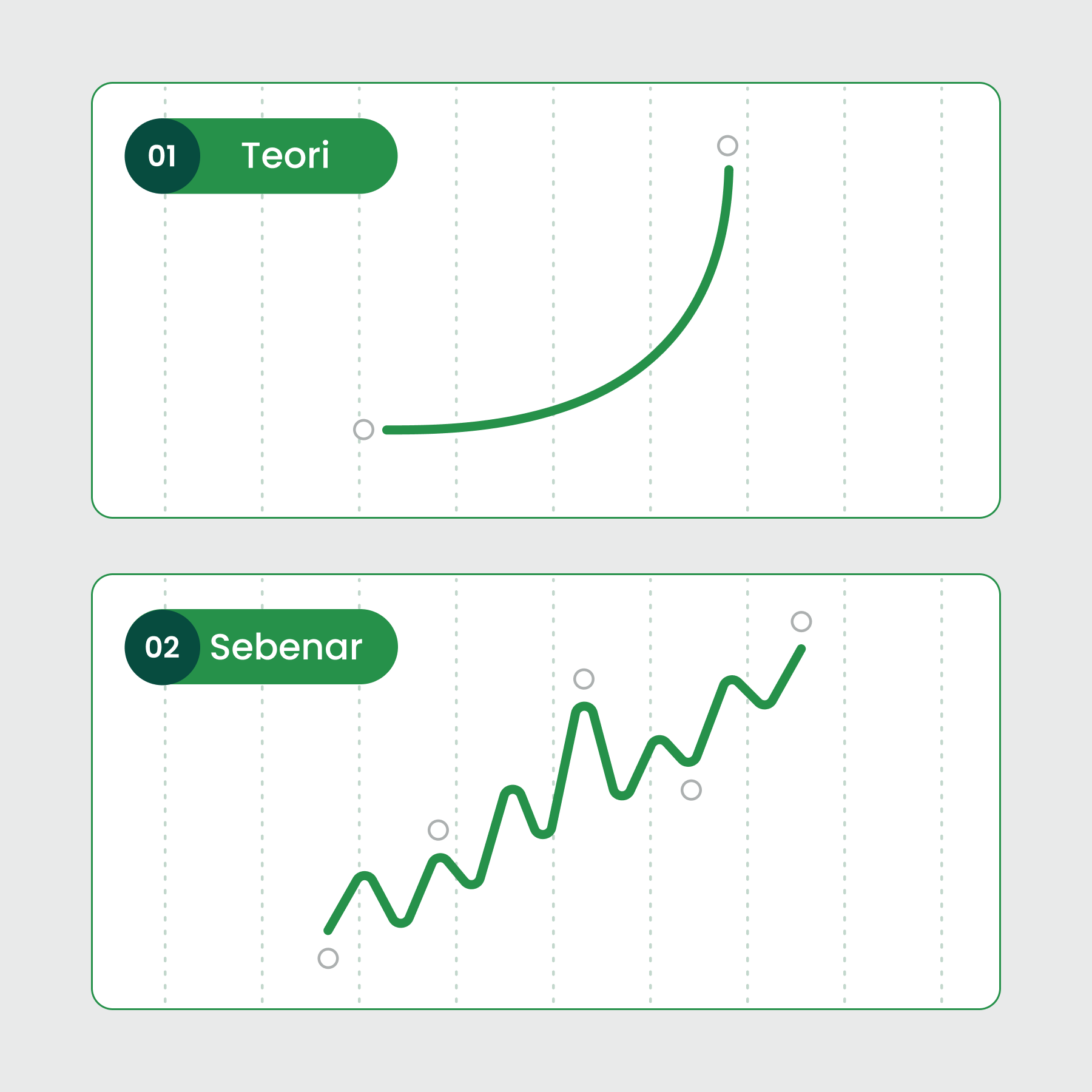

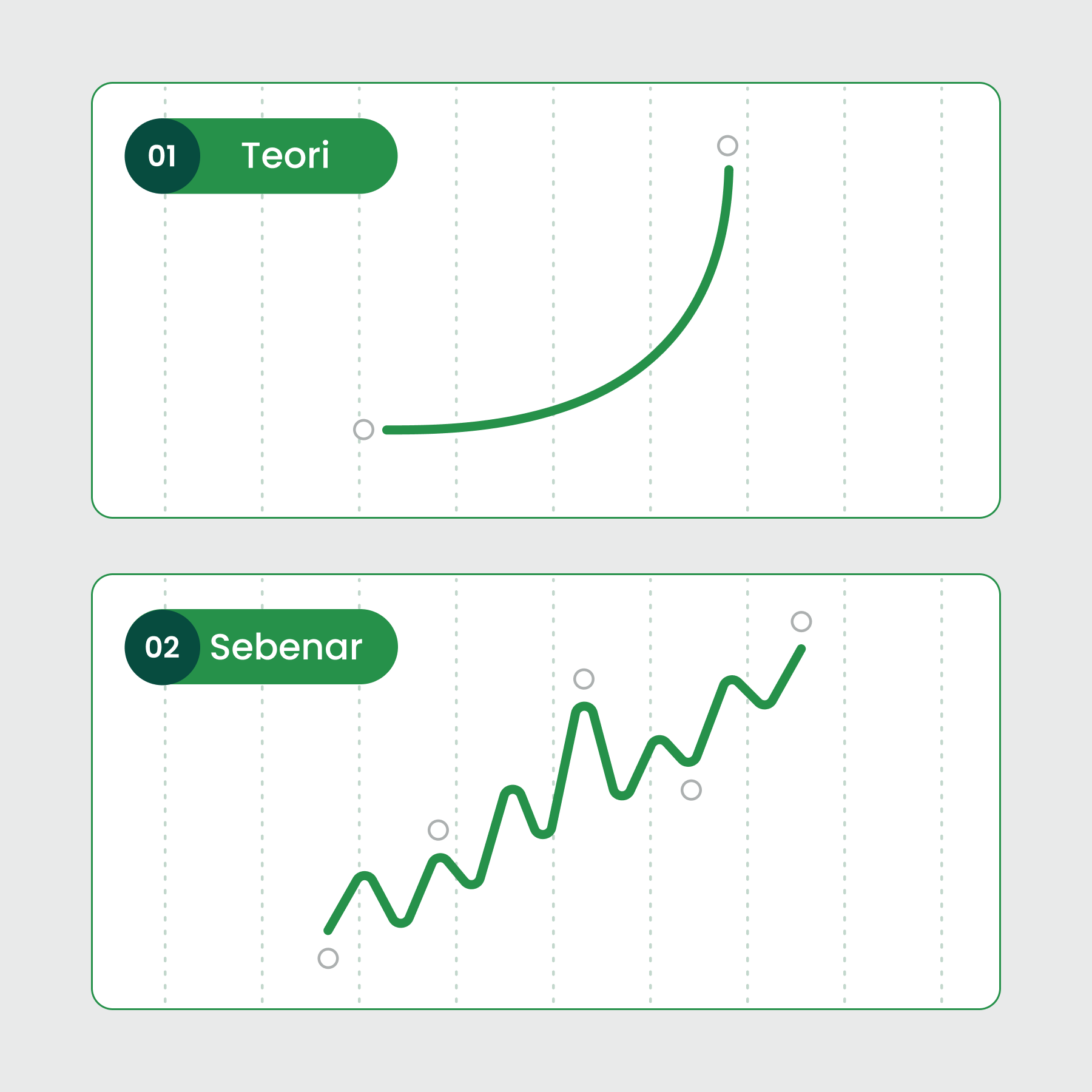

Berdagang tanpa perancagan adalah seperti belayar tanpa kompas. Satu lagi komponen penting dalam peraturan perdagangan forex adalah untuk mewujudkan pelan tindakan untuk setiap perdagangan, termasuk titik masuk dan keluar, dan mematuhinya. Pelan yang dipikirkan dengan baik memastikan anda tidak berdagang secara impulsif, di mana hasilnya sering di luar kawalan anda. Tanpa mengawal hasilnya, keuntungan lebih rendah secara sistematik dan sukar dipastikan sama ada hasil yang sama boleh direplikasi pada masa akan datang.

Walau bagaimanapun, apabila anda mempunyai pelan yang digariskan dengan jelas dan mengawal hasilnya, walaupun keuntungannya tidak besar, ia diperoleh melalui satu operasi yang sistematik. Pendekatan terkawal ini meningkatkan kebarangkalian mengulangi hasil yang positif. Dengan berpegang pada strategi yang telah ditetapkan, pedagang mewujudkan rangka kerja yang berdisiplin. Disiplin ini memupuk persekitaran di mana keuntungan yang konsisten dan berulang menjadi lebih mungkin, memastikan bahawa keuntungan yang sederhana diperoleh melalui pendekatan yang sistematik dan berstruktur.

6. Latih disiplin anda

Turun naik pasaran tidak dapat dielakkan, tetapi disiplin adalah pilihan dan aspek penting dalam peraturan perdagangan. Pedagang yang kaya boleh kekal tenang sewaktu keadaan sedang huru-hara, mengawal emosi, dan mengikuti rancangan yang difikirkan dengan baik. Berdagang tanpa pelan yang berstruktur sering membawa kepada keputusan spontan, mengakibatkan kekurangan kawalan terhadap hasil. Apabila anda kehilangan kawalan ke atas kesudahan urusniaga, keuntungan sukar diramalkan dan kurang sistematik, menjadikannya sukar diramal jika ia boleh direplikasi pada masa akan datang.

7. Jangan hiraukan orang lain

Satu lagi pendekatan yang penting dalam peraturan perdagangan saham dan instrumen lain adalah untuk mempunyai pandangan anda sendiri dan pemahaman yang mendalam tentang pergerakan pasaran kerana mentaliti kelompok (herd mentality) jarang membawa kepada kejayaan yang mampan. Ia mengenai penerapan gaya dan strategi perdagangan anda sendiri berdasarkan analisis yang teliti dan bukannya mengikut trend popular secara membuta tuli.

8. Laksanakan pelan perdagangan anda

Pelan perdagangan adalah komponen asas yang utama. Namun, mencipta satu pelan hanyalah satu permulaan; melaksanakannya dengan teliti adalah cabaran yang sebenar. Dengan mematuhi rancangan ini, anda boleh mengelakkan keputusan impulsif yang boleh membawa kepada akibat yang tidak diingini.

9. Abaikan "sifu" (market gurus)

Walaupun bimbingan adalah penting, kesetiaan membuta tuli kepada mereka yang mendakwa diri sendiri sebagai pakar adalah memudaratkan. Selain itu, berjuta-juta "pakar perdagangan" palsu boleh mendapatkan wang anda walhal mereka tidak mengetahui apa-apa tentang peraturan perdagangan Forex. Adalah lebih baik untuk belajar daripada hanya edukator perdagangan yang boleh dipercayai dan menggunakan pandangan mereka sebagai rujukan sambil bergantung pada analisis dan pemikiran kritis anda sendiri. Panduan kami yang disediakan oleh penganalisis kewangan FBS boleh membantu anda meningkatkan kemahiran perdagangan anda.

10. Gunakan naluri anda

Mengimbangi keputusan yang didorong oleh data dengan intuisi adalah satu seni dan salah satu peraturan yang paling mencabar dalam perdagangan Forex. Tetapi dengan bertambahnya pengalaman anda, anda akan berupaya untuk membiarkan naluri anda melengkapkan analisis anda tanpa menjejaskan kepentingan strategi. Dan jika anda mempunyai perasaan yang kuat untuk menyesuaikan strategi anda dan pengalaman yang cukup untuk melakukannya, ikut suara naluri anda.

11. Jangan jatuh cinta

Perdagangan memerlukan rasionaliti. Elakkan dari terikat secara emosi dengan perdagangan atau aset, patuhi peraturan perdagangan yang menuntut analisis yang objektif. "Emotional bias" boleh membutakan pedagang terhadap kemungkinan risiko, menjadikannya penting untuk mendasarkan keputusan pada analisis yang objektif dan bukannya keterikatan emosi.

12. Atur kehidupan peribadi anda

Kesejahteraan peribadi anda juga mempengaruhi hasil perdagangan anda. Untuk meningkatkan prestasi membuat keputusan dan perdagangan anda secara keseluruhan, anda perlu mengekalkan keseimbangan, menguruskan tekanan, dan memastikan gaya hidup yang sihat. Jadi, sebelum membuka urusniaga, pastikan tiada apa-apa yang mengganggu dalam fikiran anda.

13. Jangan cuba untuk membalas dendam

Berdagang tanpa kerugian adalah mustahil, dan pedagang yang bijak belajar daripada kerugian mereka dan tidak cuba untuk memulihkan kerugian tersebut dengan segera, yang boleh membawa kepada keputusan yang impulsif. Adalah penting untuk mengelak dari terlebih berdagang (overtrading) atau risiko yang tidak perlu semata-mata untuk memulihkan kerugian.

14. Awas dengan tanda-tanda amaran

Pelbagai tanda amaran wujud di pasaran, daripada indikator teknikal hingga trend ekonomi global. Mengiktiraf dan mengambil maklum tentang amaran adalah penting. Jangan abaikan tanda-tanda ini, yang boleh membawa kepada keuntungan atau kerugian yang besar, mencabar intipati peraturan perdagangan pasaran saham.

15. Lupakan tentang "holy grail"

Tiada formula ajaib untuk menjamin kejayaan dalam perdagangan. Elakkan daripada mengejar strategi "holy grail". Kejayaan dibina berdasarkan pendekatan yang dipikirkan dengan baik, mudah disesuaikan, dan berdisiplin, bukannya dengan mencari formula rahsia yang sukar difahami.

16. Buang mentaliti makan gaji

Perdagangan bukan pekerjaan berpendapatan tetap dengan waktu pejabat yang tetap. Elakkan daripada mendekatinya dengan mindset orang makan gaji. Keuntungan turun naik, dan memahami turun naik ini adalah penting untuk mengembangkan akaun perdagangan anda.

17. Jangan berangan-angan tentang keuntungan

Berangan-angan tentang keuntungan anda sebelum anda mula berdagang boleh menyebabkan anda membuat keputusan dengan tergesa-gesa. Tunggulah sehingga perdagangan anda mencapai satu tahap di mana anda boleh membuat kesimpulan yang logik berdasarkan strategi anda, bukannya meraikan potensi keuntungan secara pramatang. Ini sejajar dengan kepentingan menjaga disiplin dalam peraturan perdagangan.

18. Terimalah kesederhanaan

Kerumitan tidak menjamin kejayaan. Permudahkan strategi perdagangan anda, fokus pada indikator-indikator penting, dan elakkan kerumitan yang tidak perlu untuk prestasi perdagangan yang lebih baik.

19. Berdamai dengan kerugian

Menerima kerugian sebagai sebahagian daripada lumrah perdagangan membantu mengekalkan kestabilan emosi dan sejajar dengan peraturan emas perdagangan forex. Belajar daripada kerugian anda untuk berkembang dan memperbaiki strategi masa depan dan bukannya meratapinya.

20. Berhati-hati dengan reinforcement

Reinforcement (fenomena psikologi, peneguhan) boleh membawa kepada tingkah laku yang berulang-ulang, lazimnya impulsif, berdasarkan kejayaan masa lalu. Sentiasa berwaspada dengan keyakinan diri yang melampau dan berpeganglah pada rancangan yang jelas.

Perjalanan untuk menjadi pedagang yang berjaya melibatkan pembelajaran dan penyesuaian yang berterusan. Kuasai 20 peraturan perdagangan ini dan integrasikannya ke dalam pelan dan mindset perdagangan yang komprehensif.

Seni perdagangan adalah sains dan juga seni. Ia melibatkan analisis data, pemahaman psikologi pasaran, pengurusan risiko, dan membuat keputusan tepat pada masanya. Ia memerlukan disiplin, kesabaran, dan komitmen terhadap pendidikan yang berterusan.

Kesimpulan

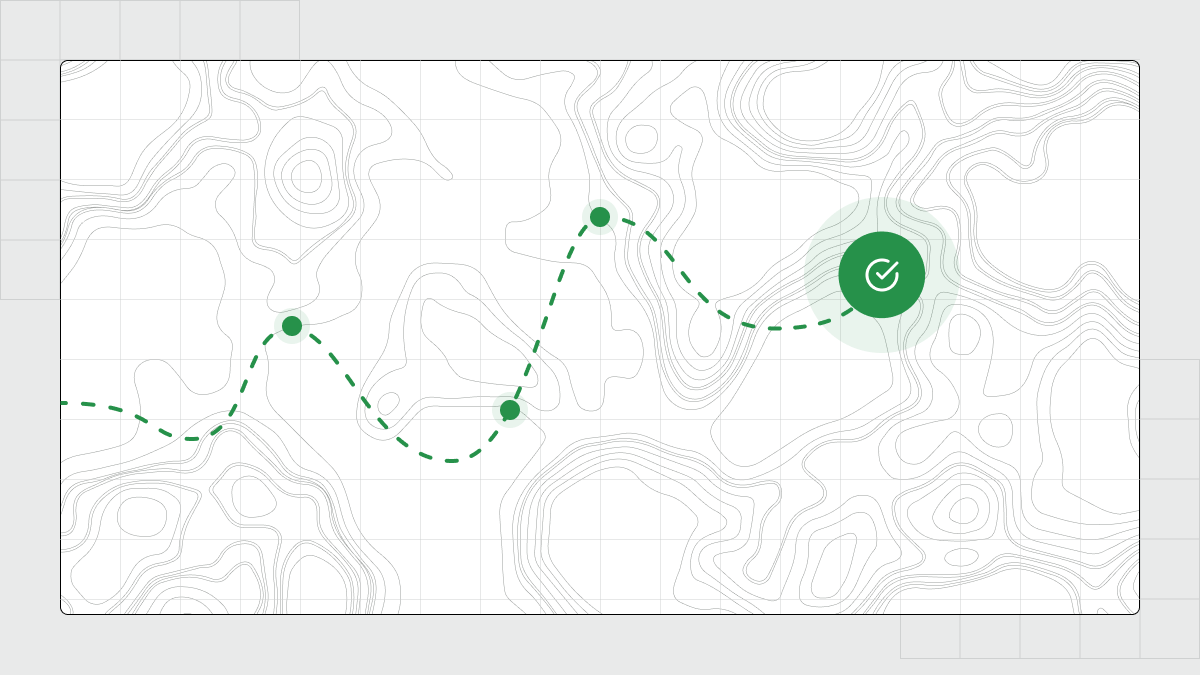

Kesimpulannya, 20 peraturan perdagangan yang penting ini bukan sekadar satu set garis panduan; ia adalah kompas yang membimbing pedagang dalam menempuh arus pasaran kewangan yang sentiasa berubah. Kepakaran dan kehandalan dalam perdagangan tidak dicapai dalam sekelip mata; ia adalah satu perjalanan yang dirintis dengan dedikasi, pembelajaran berterusan, dan kesediaan untuk menyesuaikan diri.

Pedagang yang berjaya bukan sekadar peserta dalam pasaran; mereka adalah ahli strategi, pengurus risiko, ahli psikologi, dan pelajar sepanjang hayat. Menerima peraturan ini dan berkembang dengan dinamik pasaran adalah jalan menuju kejayaan yang berterusan dalam dunia perdagangan yang memukau.

Soalan-soalan Lazim (FAQ)

Apakah peraturan yang paling penting dalam perdagangan?

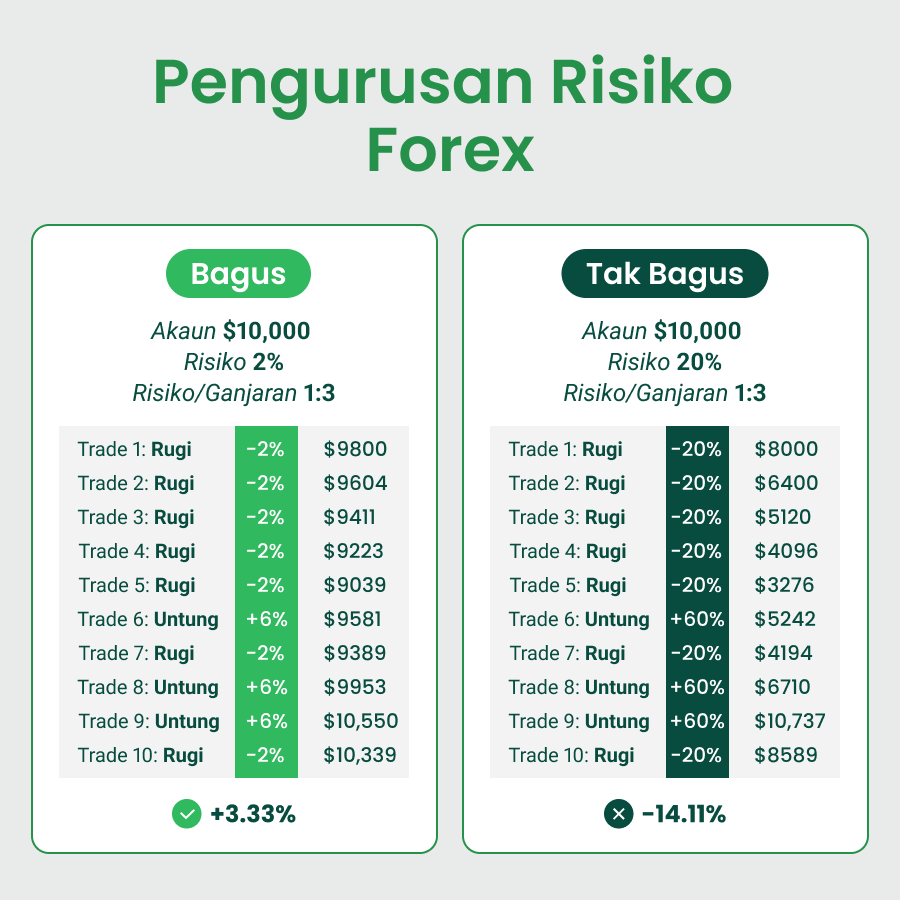

Pengurusan risiko yang berdisiplin adalah penting. Dengan mengawal risiko dan memelihara modal, pedagang melindungi drii daripada kerugian yang besar, memastikan kemampanan di pasaran.

Apakah peraturan 90% dalam perdagangan?

Peraturan 90% adalah statistik yang biasa dipetik, yang menyatakan bahawa 90% daripada pedagang yang baru bermula dalam Forex kehilangan 90% daripada wang mereka dalam 90 hari pertama. Peraturan ini mengingatkan pedagang tentang realiti perdagangan yang sukar dan kepentingan pengurusan risiko dan strategi yang berkesan.

Apakah itu peraturan emas perdagangan?

Pengurusan risiko yang berdisiplin, pematuhan kepada pelan perdagangan, mengelakkan keputusan secara beremosi, pembelajaran yang berterusan, dan keupayaan menyesuaikan diri dengan keadaan pasaran membentuk apa yang dipanggil peraturan emas dalam perdagangan. Prinsip-prinsip ini berfungsi sebagai suar penyuluh untuk menelusuri pasaran yang tidak menentu.

Apakah peraturan nombor satu dalam perdagangan intrahari?

Pengurusan risiko yang berkesan lebih diutamakan dalam perdagangan intrahari. Melaksanakan pesanan renti rugi (stop loss) untuk mengehadkan potensi kerugian dan menjaga disiplin dengan titik masuk dan keluar yang telah ditetapkan adalah strategi asas untuk perdagangan intrahari yang berjaya.