Jika anda bercadang untuk berdagang sepenuh masa, anda mesti bersedia menghadapi banyak cabaran. Ramai pedagang tidak dapat menangani tekanan psikologi dan menjerumuskan diri mereka ke kancah kegagalan.

2023-01-25 • Dikemaskini

Ada sungguh banyak sekali instrumen di dalam dunia analisis teknikal. Tetapi ini bukanlah disebabkan oleh banyaknya cara ia boleh digubah atau kerencaman proses-proses yang ia wakili. Sebenarnya ia justeru dari bilangan ciri-ciri kecil yang spesifik yang ditambahkan kepada permasalahan matematik yang sama. Kesannya, ia menghasilkan pelbagai jenis instrumen yang mungkin mempunyai nama yang berbeza tetapi sebenarnya memiliki teras atau kefungsian yang sama.

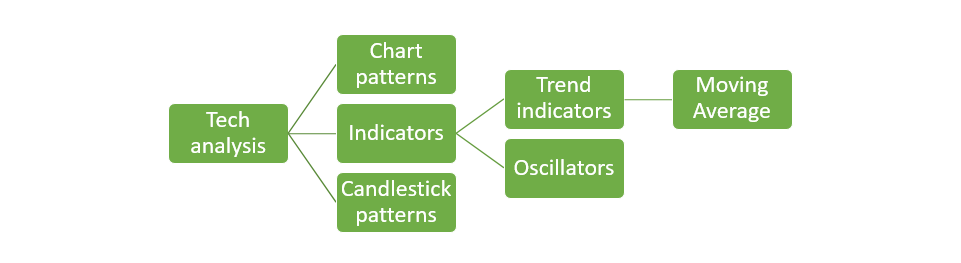

Carta di bawah mencerakinkan analisis teknikal kepada tiga gugusan, dan dari kalangan mereka "Indikator" adalah apa yang kita perlukan. BIasanya para pedagang agak obses dengan indikator, sama ada satu indikator tertentu atau sebilangan indikator. Ini lantaran dari sebab psikologikal: menawarkan penjelasan yang tampak munasabah untuk aksi pasaran yang tidak begitu difahami, indikator memperdaya para pedagang untuk percaya bahawa ia juga boleh meramalkan ke mana arah tuju pasaran. Walaupun itu seringkali benar, masalahnya kita tidak boleh benar-benar tahu bila suatu indikator itu betul atau silap. Signal yang silap adalah musuh yang fundamental bagi setiap indikator, dan tidak ada pengecualian untuk ini.

Sementara itu, salah satu perkakas teknikal yang spektakular adalah persilangan MA (Purata Bergerak). Oleh kerana ia lebih sesuai untuk pemerhatian jangka panjang, ia tidak begitu sering kelihatan. Tetapi jika ia muncul, ia petanda suatu peristiwa buruk akan berlaku. Secara retrospektif, malapetaka pasaran saham AS tahun 1929, 1938, 1974, dan 2008 boleh diramalkan oleh persilangan maut ini. Justeru mereka yang mempunyai instrumen ini di waktu itu mampu meraih pendapatan enam digit menggunakan indikator ini. Mungkin memang ada yang telah melakukannya, hanya kita yang tidak tahu. Jadi apakah "persilangan maut" ini sebenarnya? Bagaimana ia berfungsi?

Ada dua jenis: "persilangan maut" bearish dan "persilangan emas" bullish. Kedua-duanya mempunyai komposisi yang sama: purata bergerak jangka pendek dan purata bergerak jangka panjang. Bila MA jangka pendek menyilang MA jangka panjang dari atas ke bawah, ia signal bearish; bila MA jangka pendek menyilang MA jangka panjang dari bawah ke atas, ia signal bullish.

Biasanya, purata bergerak jangka pendek adalah MA-50, dan yang jangka panjang adalah MA-200. Tempoh yang berlainan boleh sahaja digunakan, bergantung kepada strategi. Ada yang menggunakan MA-16 atau MA-26 untuk dilawankan dengan MA-350

Logiknya adalah seperti yang berikut. Purata bergerak jangka pendek lebih dekat dengan pergerakan harga sebenar. Ia hanya membuang hingar pasaran dari aksi harga. Jadi, daripada melihat swing turun dan naik yang berkecamuk, anda dapat melihat pemandangan lengkungan licin purata bergerak jangka pendek yang menyenangkan di mata. Purata bergerak jangka panjang tidak mewakili turun naik harga, tetapi ia menunjukkan perubahan strategik pada aras-aras di mana harga bersemayam selama beberapa bulan atau tahun.

Justeru, MA jangka pendek melawan MA jangka panjang adalah ukuran perbandingan di antara harga sebenar dan terkini melawan suatu gambaran yang strategik. Tanggapan yang dibuat di sini adalah sekiranya harga terkini bergerak terlalu jauh dari gambaran silam, ini bererti suatu yang serius sedang terjadi di pasaran dan ada potensi berlakunya suatu perubahan besar. Jika gambaran jangka pendek jauh lebih baik dari gambaran jangka panjang – iaitu MA jangka pendek menyilang MA jangka panjang dari bawah ke atas – pasaran seharusnya mempunyai potensi bullish yang agak besar, menanti untuk berlaku. Sebaliknya, jika dinamik silam lebih baik berbanding pergerakan harga terkini – contohnya MA-50 menyilang MA-200 dari atas ke bawah – bears dipercayai sedang bersiap-siap untuk berperang.

Digunakan secara bersendirian, logik ini agak ringkas, dan dari segi aplikasi, mudah digunakan. Anda hanya perlu plotkan kedua-dua MA di carta, lihat ia bersilang, dan bertindak sewajarnya. tetapi seberapa andalkah kaedah ini secara amnya? Apakah kebarangkaliannya?

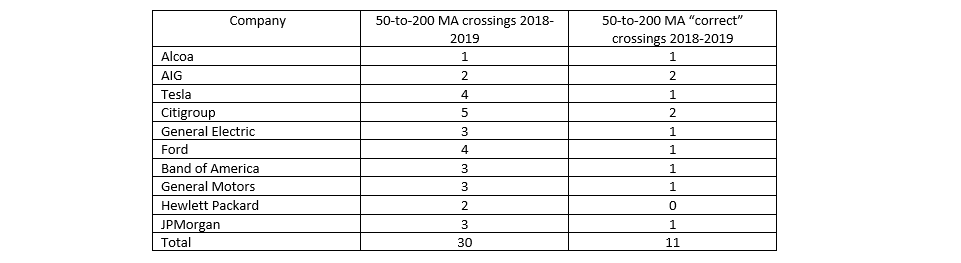

DI jadual di bawah, kami ambil 10 syarikat awam dari pelbagai bidang. Memerhatikan carta harian 2018 dan 2019, kami mengira bilangan total persilangan MA 50 dan MA 200. Selepas itu kami kira bilangan "ramalan yang sahih" yang dilakukan oleh persilangan ini dalam jangka masa sederhana. Maknanya di sini, kami memerhatikan jika harga benar-benar bergerak ke atas selepas "persilangan emas" dan ke bawah selepas "persilangan maut".

Seperti yang anda dapat lihat, dari jumlah total 30 persilangan MA50 - MA200 melibatkan 10 syarikat sepanjang tahun 2018-2019, hanya 11 yang sahih. Dalam perkataan lain, bergantung hanya kepada kaedah ini semata-mata, pedagang mempunyai 33% peluang untuk menang, yang mana ia tampak agak suram. Benar, secara teknikalnya ini bererti pedagang lebih cenderung untuk rugi bila bergantung kepada instrumen ini. Apakah masalahnya?

Masalahnya, kaedah persilangan purata bergerak berasaskan kepada prestasi purata bergerak. Dan purata bergerak pula adalah indikator yang lamban (lagging). Ini bererti, sebaik sahaja harga membuat pergerakan, purata bergerak hanya bertindak balas kemudian dari itu; lebih pendek tempohnya, lebih pantas ia bertindak balas. Jadi sebarang gerakan pada purata bergerak adalah cerminan gerakan yang dibuat oleh harga suatu masa sekian masa yang lalu. "Sekian masa yang lalu" itu sangat penting.

Pertama, masa yang panjang diperlukan untuk menangkap momen di mana MA-50 dan MA-200 bersilang. Namun sebagai pedagang yang berhemah, anda tidak boleh terburu-buru bertindak sebaik selepas anda melihat dua MA tersebut bersilang. Anda nantikan untuk melihat jika mereka kekal bersilang dan kemudian sahkan dapatan cerapan anda. Kedua, masa diperlukan untuk membuka pesanan; untuk menentukan lokasi renti-rugi, ambilan untung, dan aras beli/jual. Dan yang ketiga, masa diperlukan untuk menutup posisi, dan jika anda patuhi amalan popular menggunakan MA-50 dan MA-200, anda akan menggunakan carta harian – ini bererti anda hanya dapat menutup posisi anda beberapa hari selepas itu. Jadi saat di mana anda anda melihat purata bergerak bersilang sehingga saat anda tutup pesanan anda, semuanya akan mengambil masa. Dalam tempoh masa itu, kuasa yang mendorong gerakan pasaran untuk membuat MA-50 dan MA-200 bersilang mungkin sudah reda dan menyongsang. Ini bererti saat di mana order anda ditutup mungkin berlaku di waktu di mana pasaran sudah jauh bergerak di arah bertentangan.

Jadi, masalah kita di sini adalah masalah penentuan masa. Dan ada "partial solution" untuk ini: anda boleh gunakan kaedah "persilangan emas/maut" ini dengan agak efektif, tetapi bukan di waktu turun naik harga yang kuat dan tidak dengan instrumen dagangan yang meruap.

Itu ada logiknya: anda perlu pilih saham atau pasangan matawang, yang moodnya tidak berubah begitu kerap, dan jika ia berubah, ia melakukannya "sekali untuk selamanya". Jika itu kesnya, kebarangkaliannya cerah ketika anda mencerap persilangan MA, melakukan urusniaga, dan akhirnya menutup posisi anda, pasaran masih bergerak di dalam arah yang sama seperti di saat anda mula-mula menyaksikan "persilangan emas/maut".

Selain itu, satu lagi penyelesaian tambahan adalah untuk meminimumkan masa pesanan anda aktif. Dengan melakukan ini, anda akan meminimumkan risiko melihat renti rugi anda dipicu kerana pasaran sudah berubah arah. Ini bererti anda perlu mengawal diri dalam percubaan memerah keuntungan semaksimumnya: kita semua cenderung untuk memperpanjangkan posisi kita untuk membesarkan lagi keuntungan kita, namun seringkali kita mendapat masalah dari ketamakan seperti itu. Justeru, bersederhana adalah lebih baik.

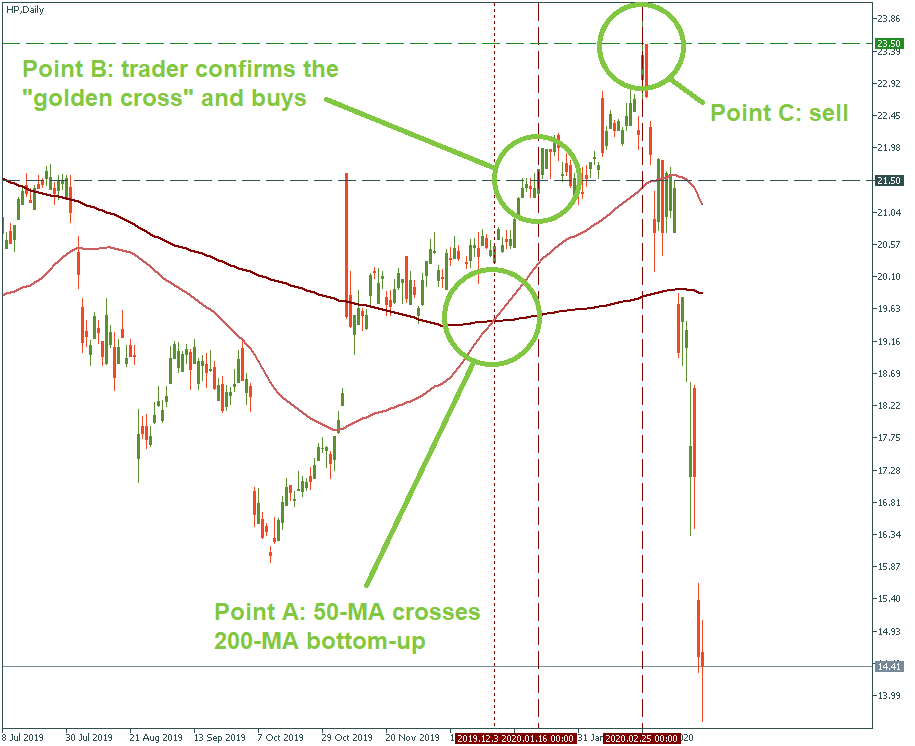

Carta harian di bawah menunjukkan pergerakan harga saham HP pada penghujung 2019 hingga awal 2019.

Titik A menunjukkan "persilangan maut" yang jelas. Namun ia jelas hanya jika dilihat secara retrospektif, kerana kita hanya melihatnya dari satu masa yang jauh di masa hadapan di ana kita sudah mempunyai gambaran yang menyeluruh. Jika anda berada benar-benar di saat persilangan berlaku, anda hanya dapat melihat MA-50 membentuk satu sudut dengan MA-200, dan itu sahaja masih tidak mewajarkan apa-apa tindakan.

Dalam kehidupan sebenar, melainkan anda seorang yang amat sukakan risiko, anda tidak bertindak di titik A tetapi buat memo di minda untuk kembali ke carta ini setelah sekian waktu untuk mengesahkan bahawa trend benar-benar turun ke bawah.

Di situlah datangnya titik B. Anda lihat carta, anda lihat harga membuat penurunan ke $19.20 dan kemudian naik ke $21.50. Selain dari itu, anda boleh lihat jarak yang meningkat di antara MA-50 dan MA-200 selepas ia membentuk "persilangan maut". Anda justeru berfikir: "Baiklah, kita sudah ada persilangan maut, downtrend yang strategik, dan pembetulan lokal ke atas; saya jual di sii kerana pembetulan ini akan berakhir tidak lama lagi, dan saya akan lihat trend bergerak lebih jauh ke bawah – di situ saya akan lihat lebih lanjut". Jadi anda jual pada 10 Januari. Dan sehingga 28 Februari dan hanya melihat kenaikan semata-mata. Titik C: anda kehilangan modal anda, menyesali waktu di mana anda melihat "persilangan maut" dan memutuskan untuk tidak menggunakan kaedah ini lagi.

Kemudian anda buka carta harian HP secara tidak sengaja – hanya untuk mendapati bahawa harga akhirnya benar-benar turun ke paras $19.20, malah lebih jauh lagi ke bawah. DI situlah tempat di mana posisi anda seharusnya ditutup. Tetapi beberapa bulan diperlukan untuk anda tiba di situ.

Contoh ini cukup kontroversial. Di satu sisi, "persilangan maut" ini memang memberikan ramalan yang benar – harga akhirnya turun juga. Namun seberapa praktikal senario yang "benar" ini (yang melibatkan hanya 33% dari semua kes) untuk pedagang yang tidak rela membuka posisi selama berbulan-bulan sambil menanggung kos swap?

Ini membawa kita ke satu lagi permasalahan lain, yang lebih fundamental dari kaedah ini. Purata bergerak adalah indikator yang mencerminkan hal-hal yang telah pun terjadi. Digunakan secara bersendirian, ia sama sekali tidak dapat meramalkan apa yang akan terjadi selanjutnya.

Pada senario yang dicerap, secara teknikalnya, "persilangan maut" di titik A muncul sebagai hasil dari penurunan harga sebelum itu dari lebih $24 per saham turun ke sekitar $21.50 dan kurang – penurunan inilah yang sebenarnya memaksa MA-50 menunduk untuk menyilangi MA-200.

Berfikiran "Baiklah, saya sudah dapat lihat persilangan maut – itu bererti harganya akan turun lebih jauh lagi" adalah satu falasi. Pertimbangan yang benar seharusnya "baiklah, saya sudah dapat lihat persilangan maut; itu menandakan ada daya bearish yang kuat di pasaran yang boleh terus memaksa harga untuk turun lebih jauh". Mindset pertama secara artifisial menghubungkan fenomena visual yang diamati ("persilangan maut") dengan hasil yang diinginkan (harga berterusan turun). Sedangkan yang mindset kedua menafsirkan fenomena visual yang diamati ("persilangan maut") sebagai indikasi dari fungsi dalaman yang tertentu ("daya bearish") pasaran dan membuat andaian (hanya sekadar andaian sahaja!) bahawa fungsi dalaman tersebut mungkin melanjutkan kesannya ke masa hadapan yang terdekat.

Ini memberikan kita satu contoh yang amat baik tentang perbezaan di antara perdagangan "mode enteng" dan kaedah berilmu untuk menghasilkan profit. Tak perlu dikatakan lagi, jika anda menganggapnya enteng, keuntungan anda juga akan enteng-entengan.

Jika anda mahu mendapatkan keuntungan yang serius – anda harus serius tentang pentafsiran indikator dan pasaran.

Ia tidak menuntut banyak hal dari anda, tetapi anda harus teliti tentang apa, mengapa, dan bila anda melakukannya. Contoh di bawah adalah satu tauladan yang baik untuk hal ini.

Dengan saham HP yang sama, melihat pada carta harian, berada di titik B, anda akan perasan bahawa "persilangan emas" di titik A dan anda benar jika membuat urusniaga beli. Jika anda buka long pada $21.50 di waktu itu, anda akan melihat harga meningkat naik menjadi $23.50 – itu hampir 10%. Jumlah yang boleh tahan bagus untuk penantian selama sebulan, mengambil kira bahawa hanya satu pembetulan kecil ke bawah berlaku di bawah sedikit dari aras yang sama iaitu $21.50. Namun di sini ada pilihan: jika di $23.50 anda katakan, "okay, saya sudah menunggu lama sehingga sekarang dan saya berhak untuk untung lebih banyak lagi", maka anda akan lihat harga turun ke $14.41 di mana di waktu ini anda akan kehilangan segalanya.

Anda benar jika anda mendapati bahawa tidak ada satu pun dari contoh di atas yang menunjukkan keberhasilan yang jelas. di setiap contoh, masa menentukan jika urusniaga anda akan menguntungkan atau merugikan anda. Ia mencerminkan sifat perkara-perkara yang terlibat – digunakan secara bersendirian persilangan MA tidak cukup untuk dijadikan sandaran untuk membuat keputusan. Jika anda dapat melihat "persilangan maut" atau "persilangan emas", jangan tergesa-gesa membuka urusniaga. Semak rangka masa lain, indikator lain (terutamanya osilator-osilator kerana ia saling melengkapkan dengna indikator trend), sahkan dengan data indikator dan berita bagi aset yang diselidiki. Selain itu, gunakan pertimbangan yang munasabah.

Akhir sekali, ini hanyalah dua garisan yang menyilangi satu sama lain. Sama ada ia akan menjadi unsur yang bermakna dalam satu sistem strategi perdagangan yang lebih besar dan konsisten – ianya bergantung kepada anda.

Jika anda bercadang untuk berdagang sepenuh masa, anda mesti bersedia menghadapi banyak cabaran. Ramai pedagang tidak dapat menangani tekanan psikologi dan menjerumuskan diri mereka ke kancah kegagalan.

Dalam perdagangan, kita boleh bergantung pada sekumpulan isyarat kemasukan yang berbeza.

Pola carta segitiga (triangle chart patterns) ialah pola pengukuhan yang melibatkan harga aset yang bergerak dalam julat yang semakin mengecil.

Jika anda berumur 18+, anda boleh sertai FBS dan mulakan kembara FX anda. Untuk berdagang, anda perlukan sebuah akaun perbrokeran dan ilmu yang mencukupi tentang tindak-tanduk aset di pasaran kewangan. Mulakan dengan mempelajari ilmu-ilmu asas menerusi bahan-bahan pengajian percuma kami dan buka akaun di FBS. Mungkin anda mahu mencuba suasana perdagangan dengan wang maya di akaun Demo terlebih dahulu. Apabila anda sudah bersedia, masuk ke pasaran sebenar dan berdagang untuk berjaya.

Klik butang 'Buka akaun' di laman web kami dan teruskan ke Laman Pedagang. Sebelum anda boleh mula berdagang, lengkapkan pengesahan profil. Sahkan emel, nombor telefon, dan ID anda. Prosedur ini menjamin keselamatan dana dan identiti anda. Setelah proses pengesahan lengkap dan lulus, pergi ke platform perdagangan pilihan anda, dan mula berdagang.

Prosedurnya sangat mudah. Pergi ke halaman Pengeluaran di laman web atau seksyen Kewangan dalam Laman Pedagang FBS dan buat pengeluaran. Anda boleh mendapatkan wang yang diraih menerusi sistem bayaran yang sama yang anda gunakan untuk deposit. Sekiranya anda memasukkan dana ke dalam akaun menerusi pelbagai kaedah, keluarkan keuntungan anda dengan kaedah-kaedah yang sama dalam nisbah yang sama.

FBS menyimpan rekod data anda untuk mengoperasikan laman web ini. Dengan menekan butang "Terima", anda menyetujui Polisi Privasi kami.

Permohonan anda telah diterima

Pengurus akan menghubungi anda dalam amsa terdekat

Permohonan panggil balik seterusnya untuk nombor telefon ini

boleh dilakukan dalam dalam

Jika anda mempunyai isu yang perlu disegerakan, sila hubungi kami menerusi

Live Chat

Masalah dalaman. Sila cuba sebentar lagi

Jangan bazir masa anda – pantau bagaimana NFP mempengaruhi dolar AS dan kaut keuntungan!