-

Como começar a negociar?

Você pode se juntar à FBS e começar a sua jornada em FX se for maior de 18 anos. Para negociar, é necessário ter conta em uma corretora e conhecimento suficiente sobre como funcionam os ativos no mercado financeiro. Comece estudando o básico com os nossos materiais de formação grátis e crie uma conta na FBS. Convém testar o ambiente utilizando dinheiro virtual por meio de uma conta de demonstração (Demo). Quando estiver pronto, entre no mercado real e negocie para ter sucesso.

-

Como abrir uma conta FBS?

No nosso site, clique no botão de abrir conta e prossiga para a Área do Trader. Antes de começar a operar, você deve passar na verificação de perfil. Confirme seu e-mail e número de telefone e verifique sua identidade. Este procedimento garante a segurança do seu saldo e sua identidade. Feitas todas as verificações, acesse a plataforma de negociação de sua preferência e comece a operar.

-

Como sacar o dinheiro que você ganhou com a FBS?

O procedimento é bem simples. Acesse a página de saque no site ou a seção Finanças na Área do Trader FBS. Em seguida, acesse a tela de saque. Você pode sacar o dinheiro que ganhou pelo mesmo sistema de pagamento usado para depositar esse dinheiro. Se você usou dois ou mais métodos para abastecer a conta, saque o lucro por esses mesmos métodos, nas mesmas proporções dos valores depositados.

Truncamento na teoria das Ondas de Elliott

As Ondas de Elliott são um método gráfico de análise técnica baseado na identificação de ciclos de ondas de movimento do preço. Segundo esse método, existem ondas de diversos tipos. Sob certas condições, aparece o fenômeno chamado truncamento.

O que é truncamento no trading?

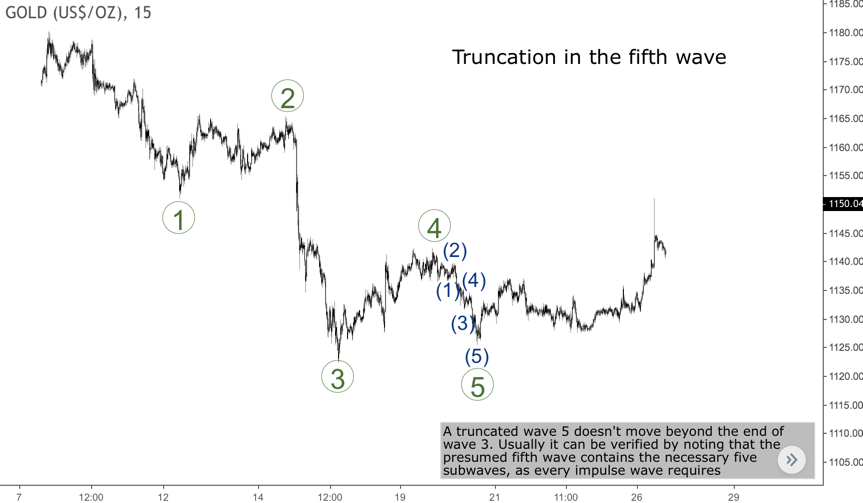

Na maioria das ondas de impulso, a quinta onda de Elliott se estende além do extremo da terceira onda. Às vezes, porém, essa quinta onda pode não alcançar o fim da terceira. Este fenômeno recebe o nome de truncamento (ou onda truncada). Em outras palavras: às vezes, a quinta onda vem fraca e termina sem alcançar o fim da terceira onda. Uma situação assim pode ocorrer na quinta onda de um impulso ou uma diagonal final. É raro — se não impossível — ter uma quinta onda truncada em uma diagonal principal. Geralmente, o truncamento acontece após uma terceira onda forte. Você pode acompanhar os movimentos das várias ondas nas plataformas de negociação.

Exemplos reais de truncamento

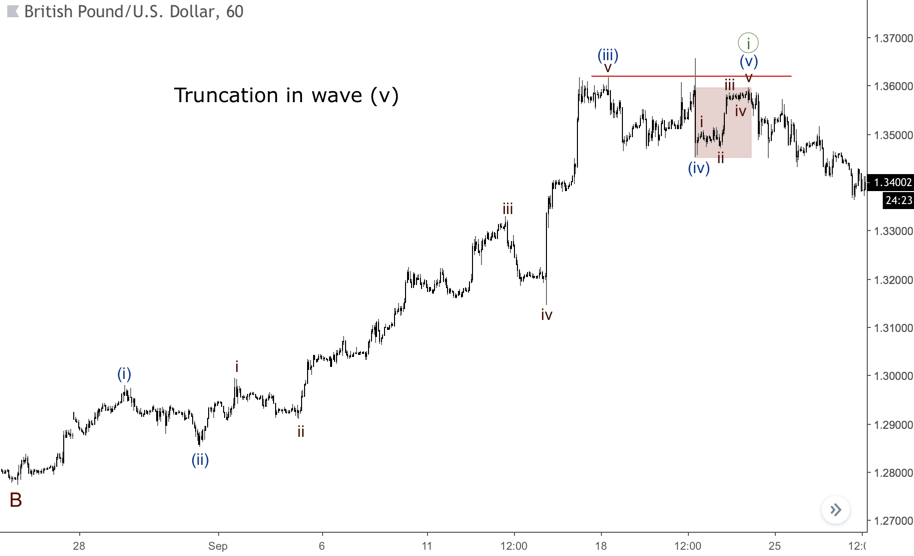

Como pode ver no gráfico abaixo, há um impulso de alta na onda ((i)), com uma enorme extensão na onda (iii). A onda (iv) acabou como um padrão Plano (vamos examiná-lo nos próximos artigos). Também há um movimento de preço de cinco ondas a partir do ponto final da onda (iv), seguido por uma queda. Logo, a quinta onda da onda ((i)) mostrou ser truncada.

Tipos de ondas truncadas

As ondas de Elliott truncadas têm dois tipos:

Onda de impulso

Onda de impulso é um movimento do mercado, direcional e separado, que determina a direção da tendência e o tipo mais comum de onda motriz. Em um impulso, não há sobreposição entre os territórios da quarta e da primeira onda.

Onda diagonal

A onda diagonal representa um padrão de movimento que não se tornou impulso devido à presença de um ou dois aspectos de correção. No caso dos triângulos diagonais — assim como nas ondas de impulso — a principal característica é que nenhuma das subondas opostas pode regredir mais que o tamanho da última subonda ativa.

Existe uma diferença entre as ondas dos tipos diagonal principal e diagonal final. A diagonal final é um tipo especial de onda que se desenvolve no lugar da quinta onda, quando o movimento anterior da terceira onda foi “rápido e longe demais”, tal como descrito por Elliott.

Como reconhecer o truncamento

Como é bem desafiador reconhecer um truncamento na contagem de ondas em tempo real, aqui vão algumas dicas:

1. Na maioria dos casos, o truncamento se forma em impulsos em que a terceira onda é enorme. Em uma situação assim, devemos estar atentos à possibilidade de falha na quinta onda.

2. Quando observamos um movimento de preço de cinco ondas a partir do ponto final da quarta onda e o mercado não passa do fim da terceira onda, existe uma opção. Nesse caso, o movimento de preço de cinco ondas pode ser a onda número um da quinta onda ou a própria quinta onda. O cerne da questão é o que acontece após esse movimento de preço de cinco ondas que vem depois da quarta onda. Se observamos uma correção local de três ondas, é provável que a quinta onda seja continuada. Contudo, se é um movimento de preço de cinco ondas que toma forma, devemos estar prontos para encarar um truncamento na quinta onda.

3. Como mostra o gráfico abaixo, às vezes é possível observar um truncamento mesmo quando a terceira onda não é enorme. Aqui, a onda ((3)) é pouco maior que a onda ((1)), mas a onda ((5)) não conseguiu romper a mínima da terceira. Tal caso costuma acontecer quando uma tendência maior está perdendo fôlego. Para deixar claro: como é muito arriscado tentar identificar um truncamento em tempo real, podemos apenas fazer essa suposição quando um movimento de preço de cinco ondas se forma na direção oposta.

4. Vamos ao exemplo seguinte, que mostra um caso de truncamento pequeno. A máxima da onda ((v)) é ligeiramente menor que o ponto final da onda ((iii)). Uma queda de cinco ondas chega em seguida, confirmando que o truncamento aconteceu. Preste atenção no fato de que a onda ((iii)) foi longa, apontando a possibilidade de truncamento.

5. Além disso, a quinta onda da diagonal final também pode ser truncada. Como você já deve saber, na maioria das vezes as diagonais finais são compostas por zigue-zagues. Assim, a quinta onda truncada do padrão pode se formar como zigue-zague e não como movimento de cinco ondas tal como nos impulsos. É comum ter um truncamento em diagonais finais em expansão porque a lógica é a mesma das ondas de impulso. A terceira onda de uma diagonal expandida geralmente é mais longa que a primeira, mostrando que o mercado está cansado e que a quinta onda simplesmente não tem força suficiente para alcançar o ponto final da terceira onda.

6. Outra dica para identificar um truncamento em diagonais em expansão: como a quinta onda deve ser um Zigue-Zague, a onda C deste padrão pode ser uma diagonal final. Se o ponto final de uma diagonal na onda C da quinta onda não alcança o extremo da terceira onda, é razoável a chance de ocorrer um truncamento. O gráfico abaixo traz um exemplo dessa situação: observa-se um pullback (recuo) do lado superior da diagonal, levando a um enorme rally baixista.

Moral da história

De acordo com o método de Elliott, a quinta onda de diagonais de impulso ou finais pode ser truncada. A forma da quinta onda de Elliott truncada não é afetada. Em ondas de impulso, o truncamento é formado como impulso ou diagonal; em ondas diagonais, como Zigue-Zague. O truncamento da quinta onda de uma diagonal principal é extremamente raro. Um movimento de preço de cinco ondas na direção oposta confirma o truncamento.

2022-09-29 • Atualizado

Outros artigos nesta seção

- Estrutura de um robô de negociação

- Montando um robô de trading sem programar

- Como lançar robôs de trade no MetaTrader 5?

- Trading algorítmico: o que é isso?

- Orientações sobre alternância

- O que é um Triângulo?

- Padrões Double Three e Triple Three

- Zigue-zague Duplo

- Padrões Zigue-Zague e Plano no trading

- Ichimoku

- Padrão Diagonal Final

- Como operar gaps?

- Padrão diagonal principal

- Padrão de ondas de Wolfe

- Padrão de três unidades para traders

- Tubarão

- Borboleta

- Caranguejo

- Bat

- Gartley

- ABCD

- Padrões harmônicos

- Ondas motrizes e corretivas. Graus de onda

- Introdução à teoria das Ondas de Elliott

- Como negociar rompimentos

- Negociando com notícias Forex

- Take Profit: como operar Forex no profit

- Gestão de riscos

- Como colocar uma ordem Stop Loss?

- Indicadores técnicos: negociação de divergências